投資信託の販売傾向にみる金融機関の「顧客本位」に対する本気度は?

金融庁が、金融機関の「顧客本位」を定着させるため、

その本気度を計る資料を公開しています。

個人の投資家としても大切な視点がありますので、

少し一緒にみていきましょう。

目次(タップでジャンプ)

フィデューシャリーって何?

以前から新聞やテレビで

フィデューシャーリー・デューティーという

言葉をよく耳にしていると思います。

フィデューシャリーは直訳で「受託」、

デューティーは責任ですので

さしずめ受託責任といったところでしょうか。

顧客本位などと訳されることが多いですが、

要は金融庁は金融機関に対して

「もっと顧客の役に立つ商品を売りなさい」

とハッパをかけてるんですね。

理由はいろいろあると思いますが、

金融庁が正義の味方…、というよりは

もう年金原資(注:労働者人口です)も尽きかけてるので

年金に頼ることなく、老後の資産は自己責任で準備してね、

その代わり、環境はちゃんと用意しておくから。

というメッセージと捉えたほうが現実的です。

フィデューシャリーデューティーは、

個人の投資環境を整えるための

活動の一つです。

フィデューシャリー後の金融機関の対応

さて、ではこのフィデューシャーリー後に、

金融機関は顧客の役に立つ商品を

売るようになっているのでしょうか?

金融庁が公開した資料によると、

フィデューシャリー宣言を行った先であっても顧客本位の業務運営の実現に向けて現状必ずしも大きな進展は見受けられない状況

・資対象を特定の種類の資産に限定したテーマ型の商品が、依然販売額上位の銘柄の多くを占めている

・投資信託の販売額と解約・償還額は、ほぼ同額である状況が継続しており、残高の増加には貢献していない

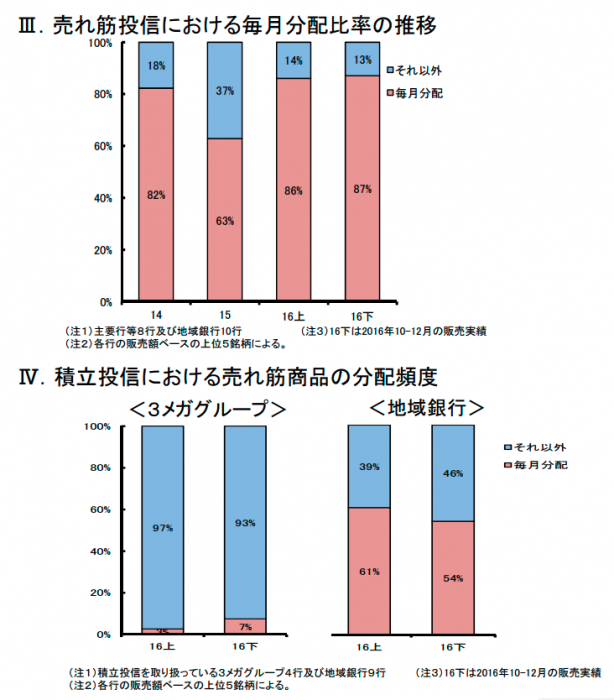

・売れ筋投信の9割が毎月分配型であり、特に地銀では積立投信であっても販売額の半分以上を毎月分配型が占めている

「顧客本位の業務運営に関する原則」の定着に向けた取組み(金融庁、平成29年3月)より抜粋

ということで、残念ながら今のところ掛け声倒れで

実態が伴っていない様子です。

改善に向けて、金融庁は以下の4つを掲げています。

- 金融事業者の取り組みの「見える化」

- 当局によるモニタリング

- 顧客の主体的な行動の促進

- 顧客の主体的な行動を補う仕組み

この中で、我々投資家ができることといえば

「顧客(投資家)の主体的な行動の促進」といえます。

もう少し詳しく見ていくと、

実践的な投資教育・情報提供の促進

- 投資初心者向けの教材を関係者で作成し、広く活用

- 商品比較情報等の提供のあり方について、ワーキンググループを設置し、議論を整理

長期・積立・分散投資を促すためのインセンティブ

- つみたてNISA対象商品の商品性の基準の公表

- 上記を踏まえ、長期・積立・分散投資に適した投資信託の提供促進

のような感じになっていて、

投資初心者への教育と、

長期積立分散投資の環境整備、

といったところでしょうか。

iDeCoやNISAによる投資環境の変化

こうした顧客本位の動きと最近のiDeCo、NISAとの

関係を見ていきましょう。

つみたてNISAが商品数を絞るワケ

今年からiDeCoが始まり、来年からはつみたてNISAが始まりますから、

長期投資の環境整備は、ここ数年で一気に進むと思われます。

iDeCoにしてもつみたてNISAにしても、

扱う商品数は限られていて

iDeCoはともかくつみたてNISAでは

「長期・分散(と積立)投資に合う投信かETFでなければいけない」

というわりとキツイ縛りになっています。

そのせいで、選べる商品数も50ほどしかありません。

大手ネット証券で扱える投信数は数千ありますから、

全体のわずか1,2%程度に絞られています。

つみたてNISA(H29年度税制改正・H30年施行)の要点まとめ

商品数が少なくなって、一見使い勝手が悪いかな?

と感じるかもしれませんが

これは長期投資家にとってメリットです。

長期投資の場合、

極力余計なリスクやデメリットを排除していかなければ

そもそも投資が続けられなくなってしまいます。

個別銘柄のリスクや、手数料が膨らんで期待利回りが低下してしまうと

長期運用の一番の旨味である「複利」の効果が

十分に得られなくなる可能性が高まってしまうんですね。

そこで予めそうした余計なリスクの低い商品だけにしよう、

という意図が働いていると考えられます。

金融機関の行動云々の前に、

つみたてNISAではそもそも顧客メリットの少ない商品が

排除される仕掛けになっています。

金融機関が重い腰を上げないなら、

制度で縛ってしまおうということかもしれません。

投資環境が整ってきたら、むしろ個人の自己責任が強くなる

さて、ここまで投資環境が整備されてきたら、

あとはやるかやらないか、

やるとしたらどうやっていけばいいのか?

を解決していく必要があります。

そしてこれは、

自己責任が強く問われる世界

という意味でもあります。

投資をするもしないも個人の自由ですが、

する、しないに全く関係なく

投資した場合の結果責任も、

投資しない場合の結果責任も、

個人に帰着していきます。

今までのように

「金融機関が手数料の高い商品ばかり売るから悪いんだ」

とか

「やろうと思っても税金が高すぎて利益が上がらない」

という言い訳ができなくなる世界です。

だから、個々人ががんばって

学んでいくしか無いんですよね。

何度も言いますが、これは

投資をする、しないに関係ないです。

もちろん、僕のブログやメルマガでも情報発信はしていますので、

このような情報源も参考にしてもらったらいいですし

セミナーなども各地で開催されているようですから

わからないことは積極的に学べばいいですね。

おっと、上記の統計結果からは

金融機関が開催している

無料セミナーのようなものは

気をつけたほうがいいと言えるかもしれません。

というようなことも、

金融(情報)リテラシーの一つですね。

焦って投資をする必要はありません。

一つ一つ、でもしっかりと学んでいきましょう。