終身保険の戻り率に要注意!見た目の返戻率と実際の損得は別世界です。

カタログショッピングって、

面白いですよね。

昨日、パラパラとカタログをめくってたら、

「人型寝袋」なるものを見つけまして。

自由に動き回れて、寝袋レベルで暖かい!

しかも

「うっかり寝てしまっても大丈夫!」

というコピーにオオウケしてしまいました(笑)

保険の定番商品「終身生命保険」

冒頭の「人型寝袋」。

京都の冬は本当に寒いので、

思わずFAXしそうになりましたが、

見た目が「ドラえもん」みたいになるので、

どうしようかちょっと悩んでます。

話は変わりますが、

保険にも、カタログにのるような

「定番商品」。

ありますよね。

保険の定番商品の一つといえば、

終身生命保険ですね。

保険料を払い込んだ後は、

払込保険料総額よりも多く

お金が返ってくることもあり、

預貯金の代わりとしても

根強い人気がある保険商品です。

ですが、実際の損得の話はまた別で、

しかも預貯金以上にリスクが高い部分もあるので

注意が必要なのです。

見た目では沢山もらえるのに…!?

例えば払込期間30年、契約年齢30歳で

返戻率が110%前後の終身保険が多いようです。

「お金が10%増えて戻ってくる!」

と思いがちですが、それはあくまでも「名目」のお話。

実質を計算すれば、また違った結果になるのです。

シミュレーションでみてみましょう。

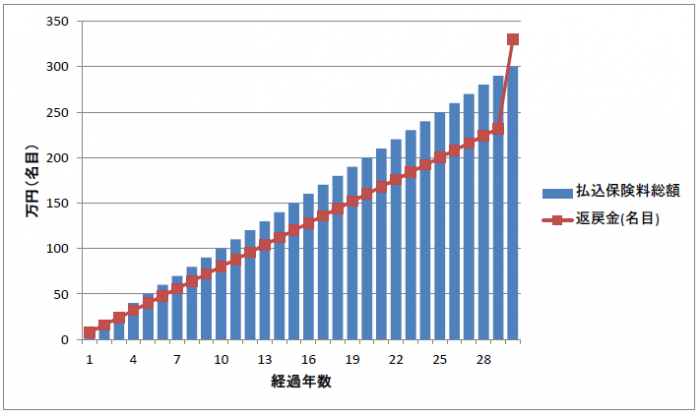

まずは、名目値を確認します。

一般的に、途中の返戻率が低く、払込期間終了前後から

ようやく払込保険料総額を超えてきます。

でも、

「まぁ30年待てば保険料総額よりも多くなるから、それでいいじゃないか。」

と思いますよね。

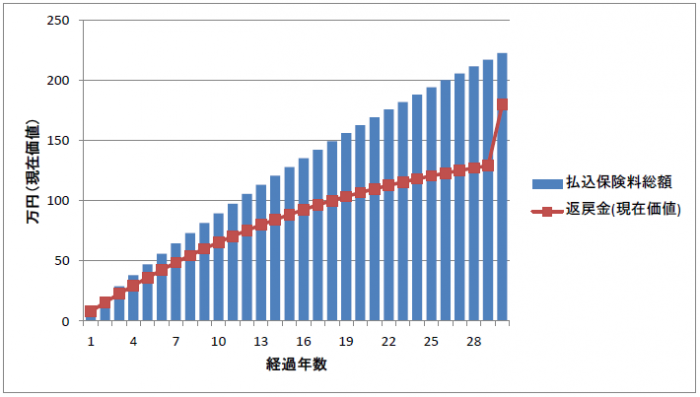

ではここで、インフレ率1%の世界を見てみましょう。

物価が毎年1%上昇するという仮定で、

保険料総額と返戻金の「現在価値」を計算します。

物価が変動する場合、お金の価値は毎年変化していきます。

変化したもの同士を比較できないので、現在の価値という

共通のモノサシで比較するのが「現在価値」です。

このグラフの見方は、例えば10年後の

払込保険料総額と返戻率の数値は、

10年後の価値を現在価値に計算しなおした額で

表示してあります。

以下、全ての時点で同様に現在価値になおしています。

よくみると…あれれ?

なんだか怪しくなってきましたね。

インフレ率1%では、返戻金は

保険料総額を下回ってしまうようです。

名目では+10%ですが、インフレ率1%下では

実質(現在価値)で−5%になります。

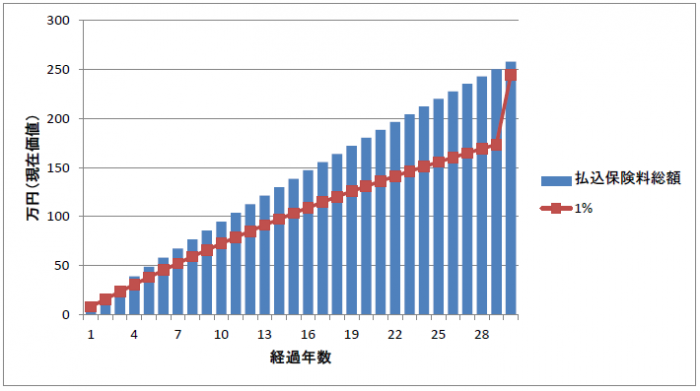

では、

日銀が目標としているインフレ率2%の世界では

どうなるのでしょうか。

残念ながら、解約金は保険料総額を

大幅に下回ってしまいました。

30年後の返戻率は実質(現在価値)で

−19%になります。

見た目の数字は払った額より沢山帰ってきているのに、

実際の購買力はこのように「目減り」してしまうのです。

なぜこのようなことが起きるのか?

なにか計算違いではないか???

いえ。

残念ながら、

これが正しいのです。

答えは「タイミング」にあります。

保険料を支払うタイミングは

受け取るタイミングよりも「前」ですよね。

つまり、現在価値が大きい保険料を、

現在価値が小さくなった後で返戻金として受けとるので、

こうした逆転現象が起きるのです。

見た目は儲かっているのに、

実際には損をしている……

大いに、気をつけなければいけません。

「葬式代の足しに…」という理由で

終身保険を契約される方も多いですが、

老後の葬式代なら預貯金で準備して下さい。

「私はインフレに負けます」と早々に宣言するのと同じ

カンの良い方は上のグラフを見て

気づいたと思いますが、

納付満期になるまで、解約返戻金が

非常に少なくなっています。

「終身保険なんだから、仕方ないよね…」

と思われるかもしれませんが、

それが大きな落とし穴になっているのです。

例えば、終身保険を契約した時点では

デフレで、インフレリスクなんて

想像もしていなかったとしましょう。

実際、数年前までは

まだまだデフレ経済が続くという考えが

支配的でした。

しかし安倍政権となり、インフレ目標2%を達成するために

日銀は世界中が驚くような金融緩和政策をとります。

突然、デフレからインフレに舵を切り始めたわけです。

30年以上の契約となると、このように

途中で何が起こるかわからないわけですね。

ですが、今後のインフレに備えたくても、

解約返戻金が少なすぎるために、

泣く泣くそのまま放置してしまう…。

こういう状況を「流動性リスク」といいます。

流動性リスクとは、売りたいけど売れない、

もしくは非常に安い値段でしか売れない

ことを言います。

終身保険は流動性リスクが高いため、

いわば契約時点から

「私は今後、インフレになったら負けます」

と早々に宣言してしまっているのと

同じ状態になってしまうのです。

誤解されないように付け加えておくと、

僕はなにも「今後インフレになる」と

断言しているわけではありません。

もしインフレになったとしても身動きがとれない、

というのが流動性リスクの正体なのです。

これが、預貯金にはない大きなリスクです。

実際、相談者の方も、

契約「後」に「どうすればいいか?」

と悩まれることが多いようです。

ちなみにですが、

もし今後数十年、(幸いに?)インフレにならず

インフレ率0%で推移したとしましょう。

その場合は名目上の+10%が、

実質上の利益となりますが

これも30年でならしてしまうと

複利年利でたった 0.32% に過ぎません。

これならまだ、例えば国債を持っておくほうが

流動性リスクも少なく、保険よりも信用リスクが小さくて

いいというものです。

もちろん、予想外に早く死亡してしまった場合の

保障はついていますので、その部分に価値はあるのですが、

だったらこんな余計なリスクを負わずに、シンプルに

定期保険か逓減定期保険を契約するのが経済合理的でしょう。

終身生命保険にはこのように、

多数の見えにくいリスクがありますので

慎重に検討するべき商品なのです。

保険はあくまでも、保障を得るためのコストか、

あるいは節税対策としての利用価値は多少、あります。

節税対策と見る場合は、保険以外にも

相続全体で考える必要があるでしょう。

いずれにせよ、

資産運用と保険は、

必ず別々に考えるべきものです。

カタログ通販みたいに、

気楽に「ポチ」っとしたら、

ダメですよ ><