最初に、衝撃的な事例をご紹介しましょう。

もしかしたら刺激が強すぎるかもしれませんが

大事なポイントですのでしっかりご覧ください。

ライフプランの組み方だけで、

資産が1億円以上変わる、という事例です。

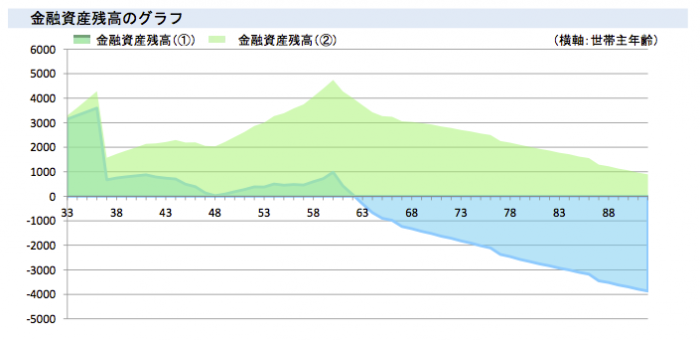

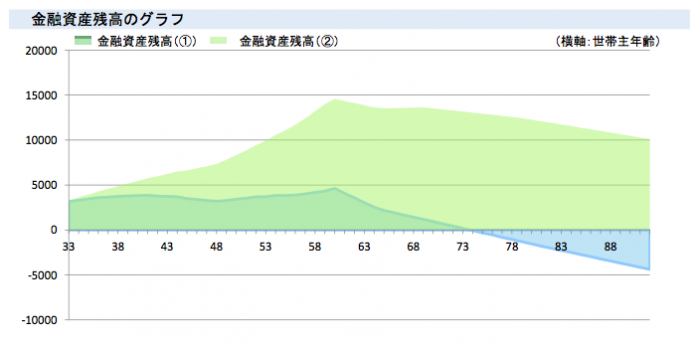

- サラリーマンのAさん

- サラリーマンのBさん

同じサラリーマンのAさんとBさん、二人の資産推移比較ですが、

二人とも同じ5%の運用益があると仮定した場合(金融資産②)、90歳時点で

なんと9,408万円、約1億円の差が出てしまいました。

もちろん、Aさんの方が支出が多いから、とか

そういうつまらない理由ではありません。

二人とも、90歳時点での総支出額は同じです。

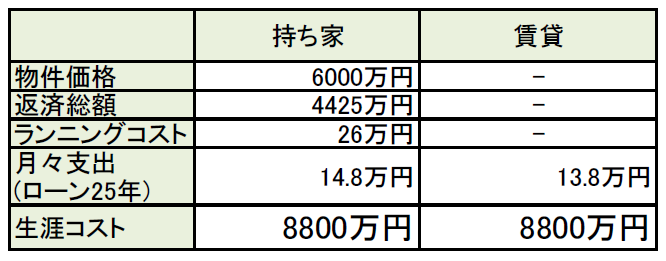

違いは、持ち家なのか賃貸なのか、というだけなんです。

しかも、どちらもそのコストは同じです。

もちろんこれは事例であり、運用益は想定の数字ですので

1億円の差という数字自体は、個々の条件で変わってきます。

しかし、お二人とも

- 全く同じ収入で、全く同じ支出

- 運用パフォーマンスも同じ

- ライフスタイルも同じ

- 持ち家と賃貸の生涯コストですら、同じ

なわけなので、Bさんが節約で頑張ったわけでも、

運用がめちゃくちゃ上手くいったわけでも、

住居のコストが低かったわけでも、

昇進が早かったわけでも、全然ありません。

努力なんて、一切関係ありません。

違いはただ一つ。

ライフプランの立て方「だけ」で

老後の資産が1億円変わったわけです。

ちょっと衝撃じゃないでしょうか?

想像してみてください。

あなたと同じ会社の同期で、

あなたと同じ出世コースをたどり、

結婚の時期も同じで、趣味も似ている。

子どももそれぞれ二人ずついて、

それぞれ家族幸せに暮らしている…。

そんな、全く同じかのように見える彼(彼女)が、

長い時間が経ったあかつきに、

あなたと比べて1億円多く、資産を持っているとしたら…。

もちろん、持ち家と賃貸のどちらを選ぶべきか、といった

そういう短絡的なことがいいたいわけではありません。

それは、あくまで、ケースバイケースです。

また実際には、

持ち家を買った後のローンのプランニングだけでも

コストはかなり変わってきます。

いいたかったのは、

プランの立て方一つで人生成功するか失敗するか、

努力にかかわらずそれぐらいの違いが生まれる可能性がある

ということなんです。

これを知らずに、間違った方向に努力していては、

いくら馬車馬みたいに頑張ったとしても

資産なんて増えるはずもありません。

もしかしたら、

「なにか騙されてるんじゃないか!?」

「ライフプランだけでそんなに変わるなんて、絶対おかしい!」

とお感じかもしれませんね。

いいえ。

残念ですが、これは真実です。

僕は逃げも隠れも、隠しだても一切いたしません。

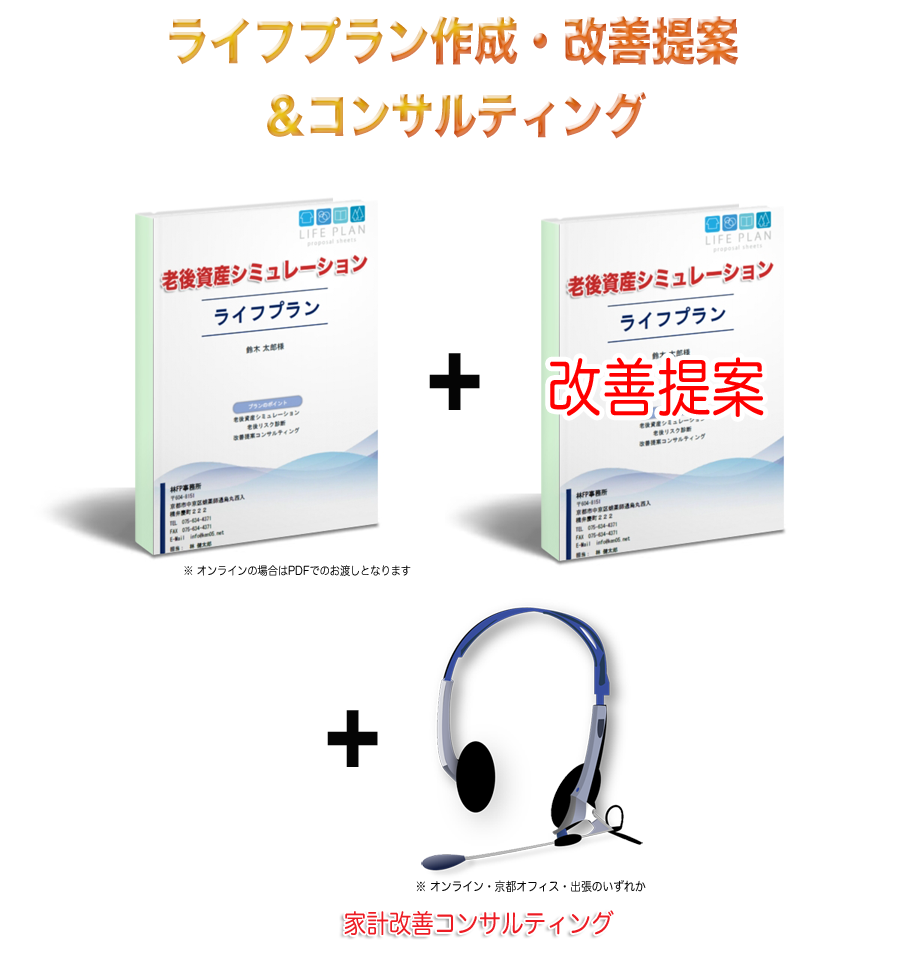

お申込み頂いた方には、上記二つのライフプランを

ご参考として無料でプレゼントいたしますので、

その違いを隅から隅まで、じっくりとご覧ください。

ライフプランは、将来のリスクを明らかにし、あなたが取るべき進路を明らかにする

こんにちは。

林FP事務所代表、林健太郎です。

いつもメルマガをお読み頂きまして、

ありがとうございます。

既にご存知かもしれませんが、

僕のプロフィール・実績を簡単に

ご紹介させて頂きますね。

1972年生まれ、兵庫県姫路市出身。

ファイナンシャルプランナー、工学博士。

2014年まで三菱電機に勤め、その後退職して現在に至ります。

以下、簡単に実績もご紹介しますね。

実績

当ブログ月間アクセス

お金に関する情報発信に力を入れており、当ブログは月間6万アクセスを超えました。

メルマガ読者

ブログと併せてメルマガも配信しており、読者数が700名を超えました。ありがたいことに読者様から、続々とコメントやご相談を頂いています。

受賞

2015/10 「マネーの達人」への寄稿記事で、編集部から特別賞を頂きました。

講師・講演・セミナー

- 2015/11 京都いのべーしょんオフィスの交流会のスピーカー(長期投資の基本とNISAについてお話)をさせて頂きました。

- 2016/04 「仕事を効率的に高品質でこなすためのノウハウと実践」セミナーをさせて頂き、かなり盛況でした。

記事監修

2015/12 イオンカード会員誌mom 2015年12月号(30万部)にジュニアNISAの監修記事が掲載されました。

さて、ライフプランの話が出ましたので、

もう少し詳しくお話したいと思います。

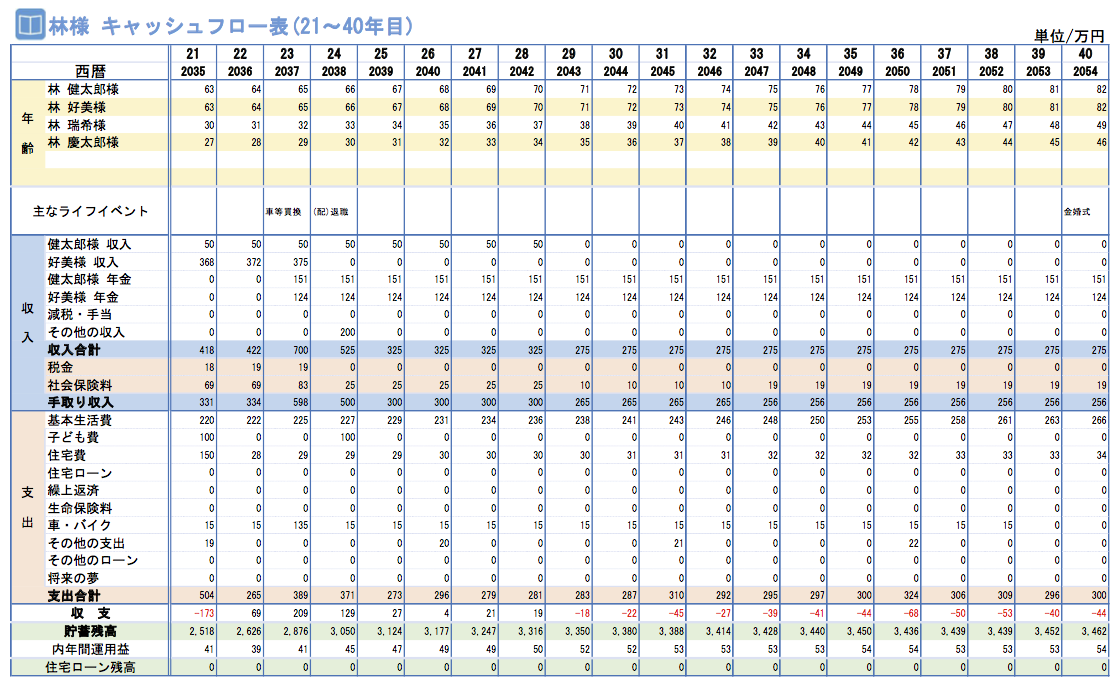

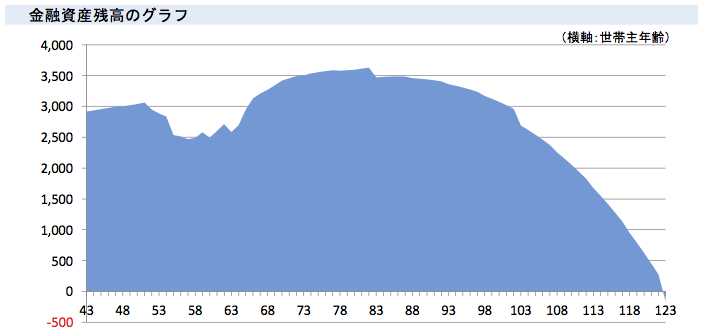

以下のようなキャッシュフロー表、

資産推移の分析グラフ、および年金試算等を

20〜30ページ程度の具体的なレポートにしたものを

「ライフプラン」

といいます。

(※ これらはライフプランレポート全体のごく一部です)

こんなふうに、あなた専用のライフプランを作ることで

あなたの将来、例えば老後リスクがひと目で分かるようになります。

あくまでもシミュレーションですので、

100%こうなると約束されたものではありませんが、

未来の様子を知った上で準備するのと、

知らずに過ごすのとでは将来に大きな差が生まれます。

先ほどの1億円の差が、これにあたりますね。

今進んでいる方向が、崖に向かっていることが分かれば、

ブレーキをかけ、早めに軌道修正することができます。

それが、下流老人になるかならないか、

資産家になれるかなれないかの、

分かれ道だと言えるのです。

なぜ、下流老人への道を歩んでしまうのか?

三井住友AMが全国1,200人を対象に行った

衝撃的な調査結果があります。

調査結果によると、50代までの現役世代で約8割が「老後生活に不安を感じる」と回答し、老後の生活について最も不安を感じるものは約8割が「金銭面について」と答えた。金銭面の不安の内訳は、「老後資金の貯蓄」が1位で、次いで「年金の支給額」だった。ただ、実際に金銭面の準備をしている人は全体で約3割にとどまり、退職が近づいている50代でも約4割と半数以下の水準だった。

(三井住友アセットマネジメント、老後生活資金と資産運用について全国1200名調査を実施|モーニングスターDCニュース)

調査からは、不安をかかえながらも

老後の準備が全然出来ていない実態が

浮かびあがってきています。

なぜ、8割もの人が「老後に不安」をかかえつつ、

何の準備もできていないんでしょうか?

普通に考えたら、

完全に矛盾していますよね。

実はこれには、ちゃんとした理由があるんです。

◯◯がなければ、人は行動できません。

想像してみてください。

今あなたは、切り立った海岸沿いの、

崖のそばにいます。

天気は曇りで、少し強い潮風が

あなたの顔と体に吹き付けていて

ちょっと肌寒い感じがしますが、

海岸に打ち付ける波の音が

「もっと海岸に近づいたら、、、」

とあなたの好奇心をそそってきます…。

…ですが。

あなたは、これ以上近づくことはできません。

そう。なぜなら、それ以上近づいたら危険だということが明らかだからです。

近づくことが危険だということがわかれば、

人は近づくのをやめて、離れるという行動を

とることができます。

一方で、老後の不安というのはどうでしょうか?

実際に崖っぷちに立たされれば、

誰だって危険だと分かりますし、

崖から離れようと実際に行動もしますよね。

ですが、老後の不安や

下流老人になると言われても、

では一体、老後のなにがどれぐらい危険で

そのためにどう行動したらいいのかが

イマイチ分からない状態ではないでしょうか。

人は明確な行動イメージがなければ、

実際に行動できません。

その証拠が、冒頭の調査結果に現れていると

いえるのではないでしょうか。

ですから漠然と老後の不安を抱えるだけではダメで、

実際にリスクを明確化し、行動のイメージに

落とし込んでいく必要があるんです。

この行動イメージを明確にするのが、

ライフプランの重要な役割の一つです。

ライフプランは本当に必要なの?

それでも、

「ライフプランで将来のシミュレーションができて、

可視化できることも分かった。

でも実際そこまでしないといけないの?」

と思われているかもしれません。

確かに、下流老人になりたくなければ、

とにかくひたすら貯蓄に励み、

どんどんお金を積み上げていけば

それでいいじゃないか?

という考え方もできると思います。

ただ、今までたくさんの方の

ライフプランを見てきましたが、

その考え方では不十分です。

そもそも、その程度の考えで問題が解決するなら

すでに問題は解決しているはずで、

なぜ8割もの人が老後の不安を抱えながら、

準備が出来ていないのか?という説明がつきません。

また、冒頭の1億円の差が出る事例でご紹介したとおり、

気付かずに誤ったプラン(もしくは、無計画)を元に

ひたすら努力を続けたとしても、一向に成果が上がらない

虚しい結果になってしまう可能性もあります。

繰り返しますが、大切なのは

あなたの抱える老後リスクを適切に知り

あなたに合った解決策を知るということです。

自分のことは自分が一番分かっていない

というのはよく言われることですが、

実際、今までたくさんのライフプランを作成してきて

「思った通りのライフプランでした」

という方は、ほとんどいませんでした。

「え!?こんなことになっていたんですか…」

と驚かれるのが普通です。

例えば、実際の例ですが

(数字は、多少変えています)

- 50代、世帯収入が400万円余りで、貯蓄は数百万円。

- 40代、世帯収入が1000万円を超えており、貯蓄も既に1000万円を超えている。

の二つのパターンのうち、

どちらの方が老後リスクが高いと思いますか?

普通に考えれば、50代の世帯の方が

リスクが高そうですよね。

でも実は2番目の、40代の世帯だったのです。

なぜなら、長期の住宅ローンと子どもの教育費を抱えていたからです。

(もちろんその他にも理由があります)

逆に、50代の方は、低年収の人は老後リスクが大きいという

「常識」に囚われてしまい、必要以上に生活を切り詰めて

いました。

これでは、確かに老後破綻は無いかもしれませんが

人生を楽しめているとは言えない状態ですから

これはこれで問題といえます。

当然ですが、住宅ローンや教育費に限らず

保険や自動車等の耐久財その他の要素も

多々組み合わせてシミュレーションしなければ

全容は見えてきません。

そのうえ、個々の要素がどれぐらいの金額で、

どういう条件なのかでも大きく変わってきます。

同じ3,000万円のローンでも、

返済期間が15年か35年か、

あるいは固定なのか変動なのかによって、

その後のキャッシュの流れが

全然違う、というわけです。

そして重要なのは

「誰ひとりとして同じライフプランはない」

という事実です。

こればかりはもう、どうしようもありません。

例えば現状の家族構成や収入、支出が全く同じ二人がいるとしても

このままサラリーマンで過ごし、60歳の定年を迎えてその後は大過なく過ごしたい

という方と、

50歳までに資金を貯めて、早期退職をし、新しい事業にチャレンジしたい

という方とでは、

ライフプランの考え方も、

今やるべきことも全く違ってきます。

ライフプランは

単に収入や支出だけで決まるような

単純なものではありません。

それは冒頭の事例で明らかでしょう。

そんなわけですから、

いくらネットを探してみても

完全にあなたに当てはまる事例なんて

どこにもありません。

そして自分のことは、分かっているようで

実際にはよく分かっていない

というのが現実なのです。

対策は早ければ早いほど「楽」です

「ライフプランが必要なのはわかったけど、

そんなに急ぐ必要はないんじゃない?」

とおっしゃるかもしれませんね。

確かに、老後の準備というのは

今日、明日を競うようなことでは

無いのかもしれません。

ですが、お金の面で必要な対策は、

早めに手を打つのが断然「ラク」です。

考えてみてほしいのですが、

- 今日中に、1,000万円を用意してください。

というのと、

- 10年後までに、1,000万円を用意してください。

という二つの選択肢があったら、

どちらがラクで現実的なのかということです。

これは極端な例ですので実際には

もう少しマイルドかもしれませんが

事の本質は同じことです。

(逆に、実際にはもっと複雑で、入り組んでいます)

言われてみれば当たり前のことなんですが、

実際に言われるまでピンとこない、

というのも人間の特徴ではあるのです…。

それともう一つ、大切なことがあります。

考えてみて下さい。

急ぐ必要はないと考えてきたからこそ

今までなんの準備も出来てこなかった

とは言えませんか?

余談ですが、実際、かなりの(悪い)状態で

僕のところに相談された方がおられました。

恐らく、いままで先のばし先のばしにしながら、

いよいよニッチもサッチも行かなくなって

ようやく腰をあげた…という状態だったのでしょう。

その方は僕の相談の前に、

実は他のFPさんに相談されていて

対策というよりは「無謀な夢」を売られたようです。

(確実に利益がでるかのような投資(保険)商品と、

怪しい不動産投資商品を勧誘されていたようです)

それでも「独立系」と称するFPさんだったようですが、

投資商品ですから損失が出る可能性があるにも関わらず、

損失が出たら生活が破綻してしまう、

プランとしては最悪レベルのものを提案されていました。

正直、老後資金を準備する時間が全くなくて

打つ手は限られていましたし、

それらの投資をヤメて、生活費を抑えるようにするぐらいしか

アドバイスの余地はありませんでした。

結局その方が取れる選択肢は

- 生活の破綻を覚悟で、イチかバチかの夢の商品を追いかけるか

- 生活の質を極限まで落として質素倹約に励むか

の二者択一しかなくなっていたんです。

こんな究極の選択は、

さすがにイヤですよね…。

こうなる前に、僕のところに来て頂けていたら、

と、本当に悔しく思います。

このような経験から、

しつこいぐらいに

「時間の大切さ」

「早く行動する大切さ」

をお伝えしているわけです。

大丈夫です。

早く対策をとればとるほど、

お金の問題はラクに解決できますからね。

逆に、遅すぎるということもありません。

どんなタイミングであっても、

必ずなんらかの対策はあります。

大切なのは、あなたが今何歳であろうと、

できるだけ早く行動することです。

先延ばしにしていいことは一つもありません。

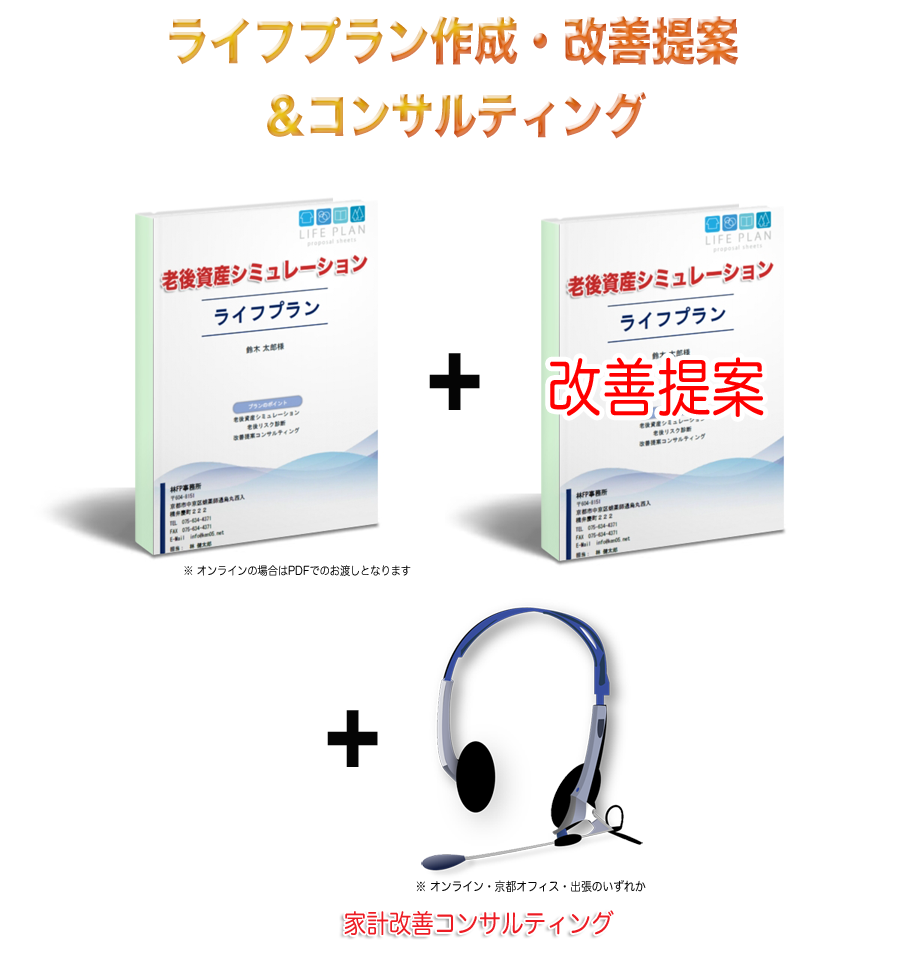

ライフプラン作成&コンサルサービス

これだけのインパクトのあるライフプランの作成代行、

およびプロの視点でアドバイスをさせて頂きます。

あなたの老後リスクと、その対策を明らかにするために

金融機関から完全に独立した、顧客視点で

ライフプランの作成と老後資金対策のための

コンサルティングをしています。

この老後リスクを診断するライフプランには

具体的に以下のものが含まれます。

- 年間収支

- 今後の収入の推移

- 今後の支出の推移

- 将来の年金試算額

- 生命保険等の状況

- 今後の子どもの教育費推定総額

- 今後の子どもの教育費の推移

- 現在の住宅の状況

- 将来のローンの推移

- ローンの支払い総額・利子の総額

- 将来の夢

- ライフイベント表

- キャッシュフロー表

- 将来の資産の推移

- 将来の収支の推移

これらを元に、将来のリスク診断と

改善点などのアドバイスをいたしますので、

今後の行動方針を明確にし、実行していくことが可能になります。

どのようなサービスなのかイメージをつかんでいただくため、

ご利用された方の声を掲載しますね。

以前は漠然とした将来への不安から何でも切り詰めようとする生活でしたが、ライフプランから経済的な見通しが立ち、現実的かつ楽観的に 将来を考えられるようになりました。

面談中は1才の息子が騒いでいたのに温かく見守って下さり、教育費、保険、老後など、現状について逐一コメントを頂けたのが嬉しかったです。

ここからできる事を進めていこう、とやる気が出ました。

将来についてモヤモヤしている方、特に小さい子がいて外出が大変な方におすすめしたいです。

(ライフプランご利用の 女性)

キャッシュフロー表も素晴らしいものでしたし、懇切丁寧にアドバイスいただき、参考になるものでした。

ご相談を受けた方はきっと、満足されるものと思います。

(30代・男性)

今回の相談を通して、我が家の収支に向き合うことができたこと、将来のお金について考える機会を得たことは貴重な経験でした。

(50代・女性)

大変内容の充実したライフプランを頂きました。私は自分である程度老後資金計画を立ててから、林先生に依頼したのですが、自分だけの視点では見落としていた事もありました。

全体的には大きな改善点はなかったのですが、信頼できるFPの先生に見てもらったことで今後このプランをベースにして、更に質の高いライフプランを実現していける…そんな自信にも繋げることが出来ました。

どうもありがとうございました

北海道在住 小野様より(30代・男性・会社員)

このように、ライフプラン作成&コンサルサービスを利用された方は

対策が必要な方はその具体的対策をとりながら、老後不安のない生活を

対策が現時点で不要とわかった方は、老後不安から開放された生活を

それぞれ送られています。

あなたも、本当に老後不安のない生活を

送りたくはありませんか?

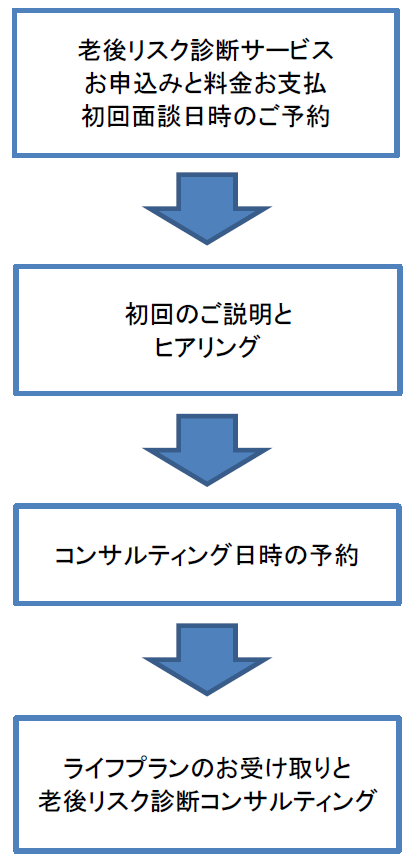

ライフプラン作成&コンサルサービスの流れ

ライフプラン作成&コンサルサービスは

以下のステップで進めさせて頂きます。

以下のフォームより

「ライフプラン作成&コンサルティング」を

お申し込みください。

まずは今後の進め方などについて、

自動返信メールにてご連絡を差し上げます。

スカイプの設定についてご不明な点がありましたら

スカイプの初期設定方法のページを御覧ください。

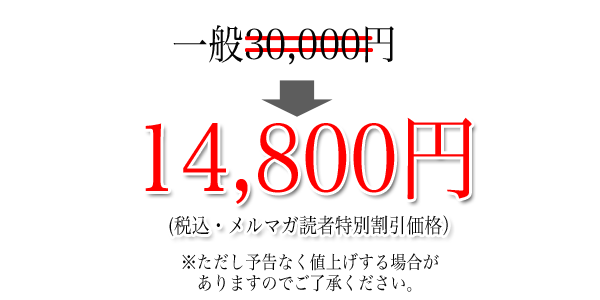

料金についてですが、

20〜30ページのあなたオリジナルのライフプランを作成し

かつ1時間のコンサルティングをするわけですから

手間暇は非常にかかります。

その上ライフプランを作成する以前に、

あなたご自身のことをヒアリングさせていただくために、

スカイプをしたり、必要に応じてメールでやりとりします。

当たり前ですが、

人生全体の資金は2億円から5億円程度と高額で、

その大きな資金の設計をしようというのですから、

手を抜いたり、いい加減にしたりすることはできません。

ですので、本来は安く受けあうことはできませんし、

また安かろう、悪かろうというサービスを提供するのは

不適切なことです。

上記のデータからも、ライフプランには

1,000万円の効果があることも示されていますし、

プランによっては将来の資産に1億円の差が出ることも

可能性としてあるわけです。

その効果のたった1%、

例えば10万円から100万円をかけて

しっかりしたものを作成しても、

それはかなり安いといえるでしょう。

ただ、僕はライフプランに

人生をよりよく変えていくパワーがあるのを知っていますが、

まだまだそのことを知らない方、実感できていない方が

非常に多いのも事実です。

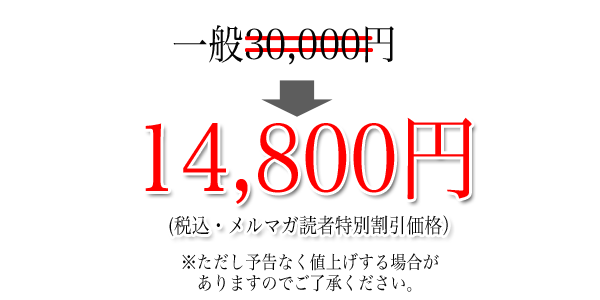

そこで大変悩みましたが、

メルマガ読者さんへの感謝の気持ちと、

ライフプランを知って頂く機会を増やしたいという願いを込めて

メルマガ読者様限定で、特別に初回割引をしたいと思います。

上記以上の料金は一切いただきませんので、ご安心下さい。

さらに、お申込み特典として以下のマニュアルを期間限定で、もれなくプレゼントいたします。

もちろん、料金が安いからといって、手を抜くことはありません。

それは、ご利用者の声を見て頂ければ分かると思いますし、

返金保証をつけているのは妥協していない証明です。

無いとは思いますが、万一、

安かろう、悪かろうというサービスをお求めでしたら、

他の業者様のサービスをご利用ください。

ただし、大変申し訳ないのですが、

期間限定でボランティアレベルの料金で提供していますので

予告なく値上げすることもあります。

次にこのページを開いたときには、

もうこの値段では提供していないことは十分ありえますので、

ページを閉じる前に、その点はご了承願います。

-

どのようなものがもらえるのですか?

-

お申込み頂いた後、ライフプランヒアリングシート(Excelシート・または手書き)にご記入、ご返送頂きます。頂いた情報を元に、キャッシュフロー表付きのライフプランを作成し、お渡しいたします。お渡しする際、スカイプまたは京都オフィスにて内容のご説明とコンサルティング(1時間程度)をさせて頂きます。ライフプランのサンプルが必要な方は、以下のフォームよりお申込み頂ければ、取り寄せが可能です。実際のお申込みはサンプルを見てからご判断頂ければ構いません。

-

京都へは行けないのですが、大丈夫ですか?

-

問題ありません。当事務所ではスカイプ等を使った遠隔コンサルティングの実績が多数ありますので、ご安心ください。なお、スカイプはスマートフォン(スマホ)でも可能ですが、資料をお見せしながらご説明したほうが分かりやすいため、タブレットやPC等、画面の広いものをお勧めいたします。ご希望の場合は出張コンサルティングも可能ですのでお問い合わせ下さい(要交通費実費)。

-

料金は14,800円以上かかりませんか?

-

以下のフォームからお申込み頂いた方へは、ライフプラン1プランと1時間のコンサルティング、さらに必要に応じて改善提案のライフプランを合わせて14,800円(税込)となっております。上記(出張コンサルをご希望の場合は+交通費実費)以上の料金は頂きませんので、ご安心ください。ただし銀行振込の場合は振込手数料、スカイプ等の通信費、電話料金、ご自身の交通費等は必要に応じて別途ご負担ください。

-

料金はどのように支払えばいいですか?

-

料金は前払いとなりますが、万一サービスにご納得いただけない場合は全額返金いたします。返金が多くなればこちらのビジネスが成り立たなくなりますが、今までの実績からご満足頂ける自信があり、返金保証をお付けしています。

お支払いは以下のクレジットカード

もしくは銀行振込のいずれかご希望の方法でお支払い頂けます。

詳細は別途ご案内いたします。

下のフォームからお申込み頂きましたらサンプルをお渡ししますので、サンプルを見てからご判断、お支払い頂ければ構いません。実際のサービスはライフプランだけでなく、「ライフプランレポート+改善提案レポート+対策アドバイス(コンサル)」となります。

現在お申込みが増えており、ライフプランの完成まで2週間以上のお時間を頂く場合がございます。またこちらのキャパを超えた申し込みがあった場合、お申込み受付を一時停止することもございます。実際、過去に受付停止をしたこともありますので、予めご了承願います。

さらに、今ならこちらのマニュアルも期間限定で、もれなくプレゼントいたします。

以下のフォームよりお申込みされますと、

こちらのライフプランサンプルをお渡ししますので、

そちらをご覧頂いた上で、最終ご判断頂けます。

エラー: コンタクトフォームが見つかりません。

お申し込み後、すぐにご返信のメールが届きます。もし、3分経ってもメールが届かない場合は、以下の理由が考えられます。

1.「迷惑メール」フォルダに誤って分類されていることがありますので、ご確認ください。

2.「迷惑メール」フォルダにも届かない場合、ご登録頂いたメールアドレスの記入誤りの可能性があります。お手数で大変恐縮ですが、再度お申し込み下さい。

3.上記以外の場合、何らかのシステム上の不具合である可能性があります。恐れ入りますがこちらのフォームよりご連絡ください。

追伸

ライフプランは、手元にあるだけでも1000万円の資産増加効果が、

また、プランの立て方一つで1億円の差が出てしまうこともあります。

これだけの価値があるものは

世の中にそう多くはありません。

僕は、資産を増やしたいと願う全ての人にとって

ありとあらゆる投資や努力の前に、

まず最初に作るべきものだと考えています。

「もう継続雇用の状態だから、遅いのでは…?」

そんなことは、全くありません。

既に人生、100年時代です。

今からでも全然、大丈夫です。

というか、まだまだ先は長いです。

一緒に、人生の作戦を考えていきましょう!