ファンドの運用レポートをチェックしたら、ベンチマークとの乖離が…。

ファンドやETFを購入していると、

運用報告書というのが届くはずです。

「いや、私のところには来てません!」

という方も、証券会社内にアップされているので大丈夫です。

いくつかのファンド、ETFの運用報告書をチェックしたら、

少し気になるところもありました。

運用報告書(運用レポート)のチェックは地味で面倒だけど大切

個別株への投資なら、その会社のニュースリリースや、

最新のIRなどをチェックしますよね。

毎日チェックする必要はありませんが、

週1とか、最低でも月1ぐらいは

問題がないかチェックすると思います。

ファンドやETFの場合も同じことで

運用報告書を毎月ぐらいの頻度でチェックします。

この毎月チェックは、正直結構面倒で、

僕も「まぁ、問題ないだろう…」なんてサボったりしますが、

毎月チェックすることで見えてくる推移なんてのもありますので、

できれば欠かさずにやりたいところ。

毎月データを記録しておくと

読者の方にも役立つかもということで、

アップしていくことにします。

それと、、僕も、自分のサボリぐせを矯正するためと(笑)

各運用レポートについて

ファンドのチェックポイントとしては

- 資産総額の推移

- 運用体制の変化

- ベンチマークとの乖離

がありますが、僕の場合メインはインデックスファンドなので

運用体制はそんなに影響ないと思います。

以下、個別に

日興-インデックスファンド海外新興国(エマージング)株式

資産は順調に増えているようです。現在54億円程度。

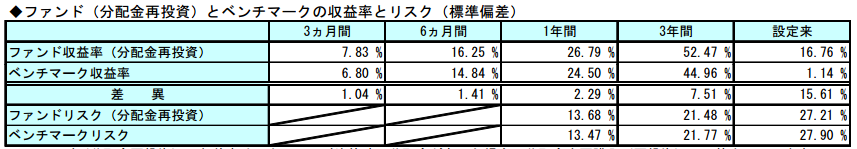

ベンチマークとの乖離ですが、

のように、ベンチマークを上回っています。

(アクティブファンドとは反対ですね)

3年間で+7.5%、設定来では+15.6%、

(恐らく配当除き)ベンチマークを上回っています。

もちろん、信託報酬などのコストを差し引いた結果でこれです。

SMT グローバル株式インデックスオープン

こちらの資産は365.7億で、先月より+17億増加。

ファンドの基準価格の伸びを超えていますから、

順調に資金が流入しているようです。

こちらもベンチマークより上ぶれ。

3年で+11.99%、設定来では+15.61%となっています。

特に異常なところはなくて、順調そのもの。

EXE-i 先進国株式ファンド

少し気になるのが、こちらのファンド。

上の「SMTグローバル株式」と比べると、

インデックスより下ぶれしています。

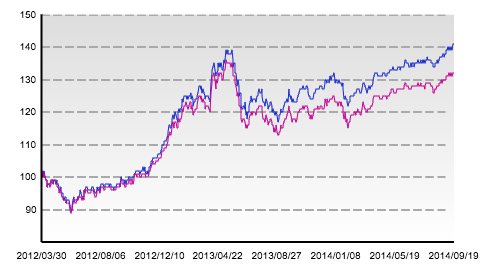

こちらがSMTグローバル株式の基準価格推移で

こちらがEXE-i先進国株式ファンドの基準価格の推移。

いずれもベンチマークは「MSCIコクサイ」です。

ただし、ベンチマーク自体騰落率がファンド間で3%ほど違っており、

そもそも計算方法が異なるようです。

両者のベンチマークの違いを確認したところ、

SMTは「配当除き」、EXE-iは「配当込み」のベンチマークでした。

(使用している為替レートも少し違うようですが、それは微々たるもの)

なのでEXE-iの方がベンチマーク自体、3%ほど高めに出ています。

両者とも、配当除きベンチマークに揃えて比較すると

EXE-iもベンチマークを若干上回っています。

同じ期間(直近1年)で見ると

両者間で1.5%ぐらいの差があります。

(SMTが+1.5%)

SMTの方が資産規模も大きいので

かなり効率的な運用が出来ている、ということでしょうか。

信託報酬コストはSMTの方が大きいですが、トータルの効率という意味で

投資先としては現状SMTが適切かもしれません。

EXE-iは非常に低コストなインデックスファンドがウリなので

ぜひもっと頑張って欲しいところです。

(というか、僕のDC口座のEXE-iに頑張ってもらわないと...w)

1566 上場新興国債券ETF

資産は31億円程度の比較的新しいETFです。

青がベンチマーク、赤がETFの基準価格で、

こちらもベンチマークより下め。

ETFなので分配金が出てしまう(自動再投資できない)のは仕方がないのですが

年6回も出るのはどうかなぁ…。

直近の分配金は元本に対して5%を超えていて、

NISAを使わなければ税金により最大年-1%相当のコストとなります。

(ちなみにファンドであっても、必要に応じ課税後に再投資となるので

ここは一律にデメリットではありませんが)

打診的に買ってはみたものの、

投資効率はやっぱりよろしくないかも知れません。

新興国債券ファンドについては、

別記事で分析しようと思っています。

まとめ

資産額とベンチマークからの乖離を中心に

ファンド、ETFの報告書をチェックしました。

EXE-i、新興国債券ETFがベンチマークより下ぶれしているのは

運営にコストがかかることを考えればある意味普通だと思います。

SMTシリーズの運用効率がちょっと異様なのかも…

ファンドについて新しいことがわかれば、またお伝えします。