共通KPIとは?資産運用の前に必ず知っておきたい、どの投信を選ぶべきかを比較できる共通KPIを学ぶ

[latexpage]

こんにちは、林です。

金融庁が「共通KPI」を発表しました。

投信を共通基準で比較できるようにするのが目的ですが、金融機関の分析にも使えそうです。

今後重要な指標となりそうですので、詳しく見てみました。

共通KPIとは

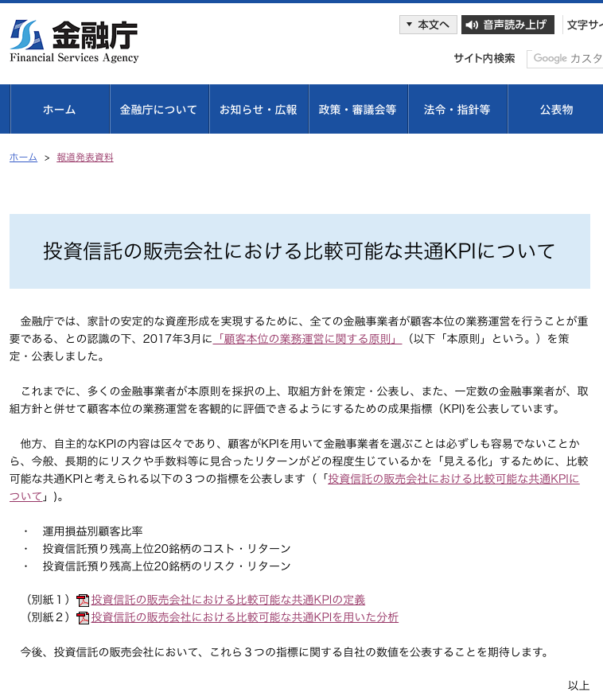

金融庁は6月29日、投信を共通の基準で比較できるよう、3つの共通KPI(KPIはKey Performance Indicatorの略…だと思う)を発表しています。

投資信託の販売会社における比較可能な共通KPIについて(金融庁)

この共通KPIは今後投信を購入する投資家にとって、非常に役立つ可能性のある指標ですので、少し詳しく見ていきたいと思います。

共通KPI導入の目的

このような共通KPIを導入する目的はいったいなんなんでしょうか。

金融庁の資料に説明があります。

顧客が投資信託を購入する目的は、基本的にはリターンを得るためであると考えられることから、長期的にリスクや手数料等に見合ったリターンがどの程度生じているかを「見える化」することが、顧客が良質な金融事業者を選ぶ上で、有益であると考えられる。

こうした観点から、現時点において販売会社が保有するデータから算出可能で、ビジネスモデルに依らず金融事業者間で比較が可能且つ端的な指標と考えられる以下の3つの指標を比較可能な共通KPIとすることが考えられる

見える化が大事だとのこと。

なるほど、これはおっしゃるとおりでしょう。

でもこれだと、「共通」KPIにする理由が少々分かりません。

もちろんこちらも説明があります。

KPI については、第三者が比較できるように、統一的な情報を金融事業者に公表させることが望ましいといった要望も聞かれる。このため、金融事業者が自主的に設定・公表した KPI の好事例や、これまで実施した金融事業者に対するモニタリングを踏まえ、当局において、比較可能な共通 KPI として考えられる指標を示すこととする。

今後、共通 KPI 及び自主的な KPI の双方を見ていくことで、金融事業者の取組状況を総合的に判断することが可能になると考えられる。

確かに個々の金融機関が個別にKPIを公表してはいたが、それだと計算方法やデータの範囲がバラバラで、比較が難しかった。

共通KPIによって、今後は「第三者による金融機関間の比較が可能」になるということですね。

第三者による比較が可能というのは非常に重要なポイントで、これが出来て初めて金融機関や金融商品の全体の優劣を判断出来るようになります。

なぜこの「3つ」の共通KPIなのか?

という点についてさらに具体的に見ていきましょう。

投信を比較可能にする3つの指標

上記金融庁のページで

- 運用損益別顧客比率

- 投資信託預り残高上位20銘柄のコスト・リターン

- 投資信託預り残高上位20銘柄のリスク・リターン

の3つの共通KPIが示されていて、詳細説明の資料もあります。

これら3つの共通KPIは投資家が投信を選ぶ際、銀行や証券会社各社が共通の指標として公表し、比較しながら適切な投信が選べることを期待しています。

共通KPIはどう計算するの?

と思われるかもしれませんが、詳しくは資料(別紙1)を読めば書いてあります。

で・す・が。

これがなかなか細かくて読んでもすぐには理解できないかと思います。

そこで、以下に共通KPIのポイントを列挙しておきます。

- 公表は3月末時点で、1年毎

- リターンは分配金を含む「トータルリターン」。税、手数料等は当然差し引かれます。

- コストは販売手数料率と信託報酬率の合計

- リスクは過去5年間の月次リターンの標準偏差を年率換算したもの

- 上記リターン、コスト、リスクを用いて3つの共通KPIを計算

になります。

厳密には、細かいところに相違点はあるのですが、上記の理解でほぼ大丈夫です。

コストまではある程度理解出来ると思いますが、リスクについては意味不明、という方も多いかもしれません。

リスクをざっくり理解するなら、1年を通した値動きの大きさ(値幅)を数値化したものだと思ってください。

このリスク分、上下に値動きしてきたというわけですが、リスクを$s$だとすると、

$\pm s$となる確率は約68%、

$\pm 2s$となる確率は約95%

となります。

リスクが大きければ大きいほど、値動きも大きかったというわけですね。

その他詳しい定義は投資信託の販売会社における比較可能な共通KPIの定義(金融庁、PDF)をご覧ください。

ではこの3つの共通KPIでどのような比較が可能なのか、これも金融庁が親切に事例を示してくれています。

共通KPIの分析例

上記金融庁のページには共通KPIを使って分析した資料も置いてあります(別紙2)。

投資信託の販売会社における比較可能な共通KPIを用いた分析(金融庁、PDF)

ビジュアルなグラフがたくさんあり、非常に興味深いデータですので是非見てみてください。

ここでは上記資料のうち各共通KPIに対応する3つのグラフについてコメントします。

なお、資料のデータは主要行等9行と地銀20行のデータで、残念ながら証券会社は含まれていません。

いずれも基準日は2018年3月末です。

本来共通KPIは各金融機関毎に分析するものですが、分析資料では金融機関同士で比較しやすいよう残高加重平均等で処理されています。

厳密な共通KPIとは異なりますが、雰囲気はつかめるはずです。

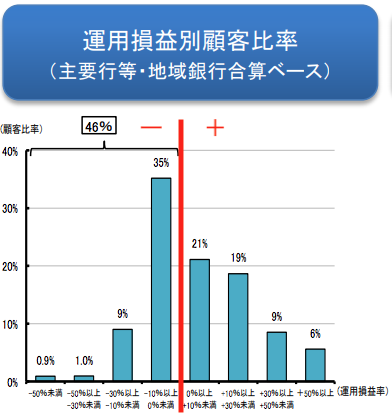

共通KPI:運用損益別顧客比率の見かた

共通KPIの1つ目、運用損益別顧客比率の分析結果です。

ざっくり言えば、金融機関がどれだけ「顧客の利益」を考えているかを見るための共通KPIです。

横軸に「運用損益率」、縦軸に「顧客比率」ですから、右に行くほど利益率が高い顧客の割合となります。

図中、赤色の補助線より左側が損益率マイナス、右側が損益率プラスの領域で、どちらの顧客割合が多いかというと一応右側が54%。

でもマイナス側に46%いて、両者ほぼ拮抗しています。

ここ10年間、リーマンショックからの回復局面やアベノミクスの影響で、基本的には相場は堅調で、数年前からインデックスを保有すれば誰でも利益が出るという好環境でした。

ですので半数近くがマイナス領域だというのは、やはり短期売買や高コストが影響しているのでは?という考えもできますね。

「顧客の」利益にどれだけ力を入れているか、判断材料の一つになるでしょう。

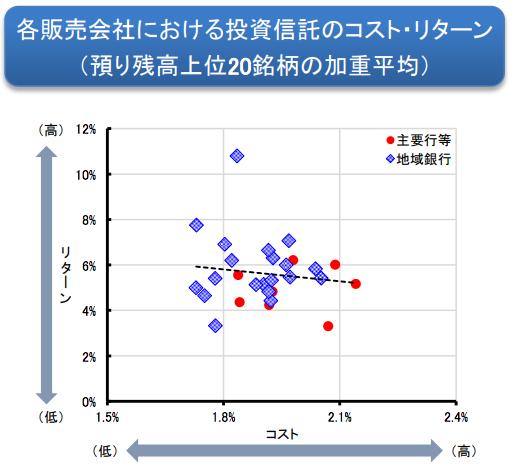

共通KPI:投信のコスト・リターンの見かた

共通KPI:投信のコスト・リターンの分析結果です。

横軸に「コスト」、縦軸に「リターン」を取ったグラフで、コストとリターンの関係が分かります。

通常、コストが低い方がいいと言われていますが、コスト以上にリターンが高ければいいという考え方もあります。

その参考になる共通KPIです。

わずかですが、地銀(青)よりも主要行(赤)の方が、コストが高いようですね…。

それよりもコストが2%付近で集中していることの方が、問題かもしれません。

金融庁のコメントでは「コストとリターンに明確な相関が見いだせなかった」とありますが、だとすれば確実にかかるコストと、不確実なリターンとではコストを掛けないほうが有利といえます。

このような理屈で判断していきましょう。

証券会社のデータが無いので比較できませんが、投信を買うのに銀行に駆け込まないほうが無難かもしれません。

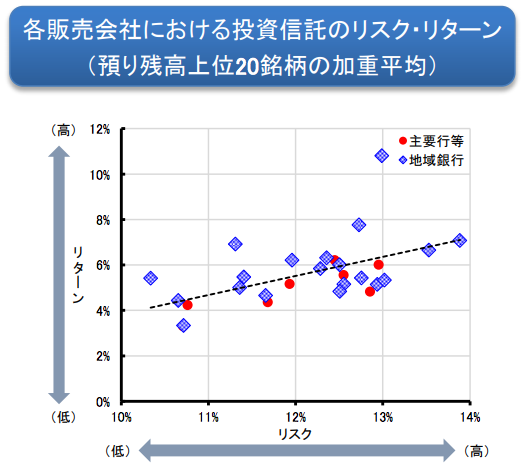

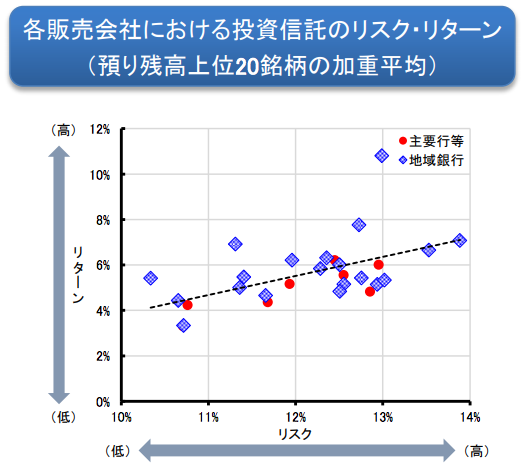

共通KPI:投信のリスク・リターンの見かた

リスクが小さく、リターンが大きいのがよいのは言うまでもありません。

それがこの3つ目の共通KPIの目的で、いわゆるシャープレシオの元になる数字と言えます。

こちらには明確な相関が見られ、リスクが高くなればリターンも高くなっています。

またこの分析ではリスクが増えた以上にリターンが増える結果となっており、リスクを取る(顧客に取らせる)金融機関のリターンが高かったようです。

こうしてみると金融機関によってリスクの取らせ方(?)に違いがあり、そういう特徴もあるのかと参考になります。

なお、これをもって「リスクを取ったほうが有利」と判断しないようにしてください。

分析は過去の傾向を捉えたに過ぎません。

共通KPIのまとめと注意点

共通KPIには

- 運用損益別顧客比率

- 投資信託預り残高上位20銘柄のコスト・リターン

- 投資信託預り残高上位20銘柄のリスク・リターン

の3つがあり、共通KPIの目的やそれぞれの共通KPIについて見てきました。

共通KPIは別々の金融機関を統一して比較するための便利な指標であり、今後活用されることが期待されます。

注意点として、共通KPIはあくまでも過去のデータに基づく分析であり、将来の結果を予測、保証するものではない事は肝に銘じておきたいところです。

もう一つは今回金融庁は共通KPIを定義しただけであり、金融機関が共通KPIを使ってくれることを「期待」しているだけです。

ですので

「ウチは共通KPIなんか使いまへん」

というところが出てきても別におかしくありません。

ただ、そうなると比較が難しくなりますから、そんな「分からない、不透明な」金融機関よりは堂々と共通KPIを公表してくれる金融機関を使ったほうがいいでしょうね。

我々利用者側のリテラシも重要です。

これからも貪欲に学んでいきましょう。

林先生のメルマガをいつも拝見しております。「共通KPI」のことは恥ずかしながらまったく知りませんでしたが、先生のおっしゃる通り、今後とても有益な情報提供になると思いました。あまりに多く販売されている投信に対し、売る側は「手数料収入」、買う側は「情報不足で買いっぱなし」という、状況がいつまでも変わら、買う側は「自己責任」で終始してしまう構図のままではいけない、という姿勢を、監督官庁も示しだした

、ということでしょうか。

今後とも、有用な情報提供をおねがいします。

井上さま

コメント頂き、ありがとうございます!

おっしゃる通りですね。

情報が「売り手」に偏っているのはある意味仕方がない面もあるのですが、共通KPIなどのツールを使って今後ある程度買い手側へ「見える化」しようという動きの一つと言えます。

ただ、いくら見える化したとしても買い手が勉強も見ようともしなければ状況は変わりませんので、買い手側の勉強も必要になるというわけですね。

自己責任には「自分で責任を持って勉強をする」という意味も含まれていると思います。