平成29年(2017年)分 確定申告の変更点を簡単にまとめます

今年もいよいよ確定申告の

シーズンがやってきました。

個人的に、ちょっと憂鬱です(苦笑)

実はサラリーパーソンの人には

関係ないと思われがちですが、

案外そうでもないですよ。

今年の確定申告の変更点も

しっかりと押さえておいてくださいね。

平成29年分 確定申告の変更点について

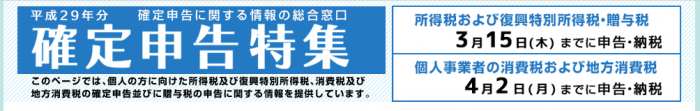

国税庁のサイトに、確定申告特集のページがあります。

この中の「税制上の主な変更点」の部分を

読んでもらえれば分かりますが、

ちょっとむずかしい表現もあるようなので

以下多くの個人に関係する部分について

簡単にまとめておきます。

セルフメディケーション税制適用の開始

セルフメディケーション税制とは、

セルフメディケーション税制対象の店頭医薬品

(スイッチOTC薬)を年間で12,000円超購入したら、

その超えた分の88,000円までが所得控除として

認められる、という制度です。

平成28年分確定申告。マイナンバー、クレカ、セルフメディケーション税制について

平成29年の1月からこの税制が開始し、

今回の確定申告で初めて申告する、

という流れになっていますね。

医療費控除の添付資料の変更

今まで医療費控除を申請していた方はご存知のとおり、

今までは医療機関の領収書を添付することになってました。

それが、

- 医療費控除の明細書

- 医療費通知書(国保や健保等が発行)

のいずれかを添付しなさい、ということになりました。

上記「医療費控除の明細書」は

どこかから勝手にやってくるのではなく

申請者が作成しないといけません。

面倒なように思いますが、上記国税庁のサイトには

医療費を集計するExcel用のシートが用意されているので

これを利用すれば比較的簡単に作れるはずです。

僕も、医療費控除のExcelを作ってみました。

去年も国税庁が用意したExcelシートで集計しましたが、

今年から税制が変わってるので、様式も変わってますね…

ちょっと迷うのは通院費(病院に行くための電車賃等)ですが、

これは「同上にかかる通院費」として「その他の医療費」を

選択しておけばOKのようです。

通院費の医療費集計フォームへの記入例

こうした作業が面倒だ、という方は

医療費通知書で代用してもいいでしょう。

ただし店頭で購入した医薬品や

通院費等は医療費通知書には

入っていません。

また民間保険等の給付も除かないといけないので

医療費通知書は実際には「簡単な場合」に

限られると思ったほうがよさそうです。

ちなみに余談ですが、毎年この時期、京都市へ

こどもの医療費還付申請をするのですが

そちらも領収書を提出する必要があり、

確定申告の時期をにらみながら

(ハラハラしながら)やってました。

今年から領収書を添付する必要がなくなったので、

このあたりは個人的に改善してよかったです。

ただ、手元に領収書は保存しておく必要があるので、

還付申請後の返却は変わらず必要になります。

セルフメディケーション税制と医療費控除はいずれか選択

セルフメディケーション税制と医療費申請は

どちらを適用するかですが、当然ながら

「額の大きい方」を選択しましょう。

セルフメディケーション税制対象の医薬品の

総額を計算して12,000円引いた金額と

医療費総額から保険給付金等と10万円を引いた金額の、

いずれか大きい方でいいと思います。

ただし総所得金額が200万円以下の場合は

10万円の代わりに総所得金額x5%を引いてください。

どちらが多くなるかは、

人によって千差万別だと思います。

詳しくは

No.1120 医療費を支払ったとき(医療費控除)(国税庁タックスアンサー)

も参考にしてください。

給与所得控除の引き下げ、住宅ローン控除の適用範囲変更など

その他、身近なものとしては

給与所得控除控除の上限額が

220万円に引き下げとなっています。

日本のサラリーパーソンはほとんどの場合

年末調整で終わってしまうため、

税の意識は薄いと言われていますが

実際にはこうした影響が現れることになります。

確定申告しないとなかなか意識しづらいですが

制度の変更についてはきちんと

理解しておいたほうがよさそうです。

あと、住宅ローン控除を受けていた方で

震災や火災等で住めなくなったような場合の

住宅ローン控除の適用範囲が拡大しています。

詳しくは上記国税庁のページを確認してくださいね。

余談ですが、林FP事務所の確定申告は…

去年(2017年)はおかげさまで売上も伸び、

事務所の経営も少しずつ出来るようになってきました。

ただそうなってくると困るのが税金で、

どこまで税金対策できるか、

頭を悩ませているところです。

まだ法人化はしていないので、

個人事業主の範囲内での節税になりますが、

この範囲というのがすごく狭い(苦笑)

正直、個人事業主というのは個人でやってるってだけで

給与所得者とほぼ変わらない「労働者」だと思いますが、

それなのに結構優遇範囲が狭いんですよね。

例えば青色申告すれば

特別控除の65万円が控除できておいしい、

などといいますが、給与所得者なんて

何も言わなくても65万円からスタートしますから

65万円って実は最低レベルなんですよ。

しかもそれ以上増えません。

もちろん事業主になれば経費が認められる

という話はあります。

例えば自宅を事務所にすれば

電気代や家賃等の一部を

合理的に経費にできますよね。

でも給与所得者が何もせずに認められる

給与所得控除のインパクトに比べれば、

やっぱりこれらは小さいです…。

その他の経費については

給与所得者であれば会社に認めてもらえますから

「給与以外」の会社のお金を使える話で、

これもかなり大きい。

極めつけは「個人事業税」。

これ、いくら調べても意味が不明で、

法人成りもしておらず、税優遇も少ない

個人事業主が払う必然性が

個人的には全く理解できません(苦笑)

ですので、ある程度収入が増えてくると

アホらしくなってみな「法人化」するわけですね。

法人化すれば、節税テクニックは

個人事業主とは比べ物にならないぐらい、

幅広く使えるようになるからです。

もちろん脱税ではなく、

ちゃんとした節税です。

ということで、僕も早くこの中途半端な状況を抜けて、

法人化できるまでにはなりたいところです…

「副業解禁」でサラリーパーソンも確定申告を意識する時代に

サラリーパーソンの方は今まで確定申告を

したことがない人がほとんどだと思いますし

これからも関係ないや、と考えている人が

大半だと思います。

でも、ちょっと待って下さい。

時代の要請として、これから

必然的に副業解禁の大きな流れが

やってきます。

働き方改革とか、モデル就業規則の改定とか、

そういう個々の話ではなくて、

世界的な潮流としての話です。

(このことについて詳しくは

また別の記事に書こうと思います)

だからこそ、僕自身、10年ぐらい前から

副業の可能性を探ってたわけです。

まぁそれが高じて、

こっちが本業になってしまいましたが(笑)

副業が当たり前の世界になれば、

会社からもらう給与所得と

副業や事業で得た収入をどう扱えばいいのか

否応なしに確定申告や税の知識の必要性に

迫られるでしょう。

となると、全く知識のない人と

知識のある人とでは、

手取り収入が大きく違ってくる、

なんてことも当然ありえるわけです。

今年すぐに、というわけではないでしょうけど

これからの変化を先取りする意味でも

確定申告の知識は少しずつ身に付けておくと

大いに役立つと思います。

金持ち父さん貧乏父さんで有名な

ロバート・キヨサキ氏も指摘していますが

お金が手元に残るか残らないかは、

知識の差による所が大きいです。

実際の格差につながってしまう前に、

できるだけ知識の差を埋めておきましょう。