格安がん保険よりも強力な保険があります。しかも、あなたは既にそれを持っています。

こんにちは。林FP事務所の林です。

「一生で二人に一人はガンになる」という理由で

がん保険を勧められたという人も多いかもしれません。

がんになる可能性自体は、確かに間違いではありません。

ただし「だからがん保険」という部分は

冷静に見る必要があります。

既にがん保険に入っている人も、

これから検討しようという人も、

こちらのデータは確認しておいて下さい。

がん保険の損得

がん保険のメリット・デメリットについてはいろいろな角度から

分析されていますので今更感もあるかもしれませんが、

僕がデータを整理したかったこともあり、少し詳しめに分析してみました。

よく言われるように「がん保険は早めに入ると得」というのは

本当なのでしょうか。

まずはこれを検証してみます。

前提条件は

- がんと診断されたときの一時金100万円の終身契約。

- がんになった後、30日の入院が発生と仮定する。

- 最長90歳まで生きると仮定。

- 保険料はアフラックのJPオリジナルプランを参照。

です。

JPオリジナルプランを選択したのは、

できるだけシンプルで保険料が安い、

契約者に有利な保険で検証したかったからです。

(特にこのプランに思い入れがあるとかではありません)

もしかしたらこれ以外にもっと良いがん保険があるかもしれませんが、

いろいろ言い出すとキリがありませんから、今回はこれで見ていきます。

また入院30日はアバウトな設定ですが、

入院日数は近年、平均14日以内程度と減少傾向ですから、

まぁ妥当だと思っています。

ちなみに脳梗塞等は100日程度の入院になることもあるそうですが

入院日数を100日に設定しても、以下の結論はあまり変化しません。

以上の条件で、もしがんと診断され入院すると

112万円の保険金を受け取ることになります。

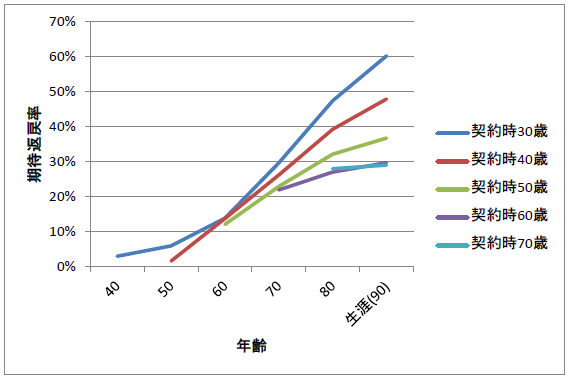

さて、契約時年齢を変えながら

がんになる確率から平均的な給付金受取額(期待値)

と、がんになった時点までの保険料払込総額との比(期待給付率)

をプロットしてみます。

(がんになる確率はがん情報サービスの統計データを利用しました)

確かに「契約時年齢」が若いほど、期待給付率が高まる傾向があります。

なるほど、保険営業がいう「若いほどお得ですよ」というのは

あながち間違いではなさそうです。

逆に、(契約時年齢ではなく)年齢が単に若い段階では

期待給付率は低い状態です。

これは払い込む保険料以上に、若いうちは

がんになる確率が低いことを示しているわけです。

それにしても、最大でも60%というのは

どうしたことでしょうか。

しかも保険料については「運用していない」という仮定ですから

運用益がでるなら(分母が大きくなるので)期待給付率はもっと低くなります。

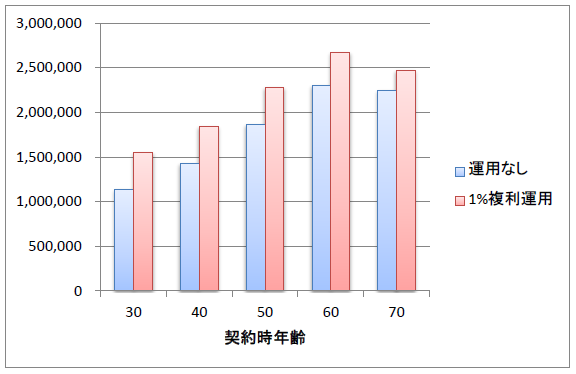

実際、どれぐらいの保険料を払い込むことになるのでしょうか。

それがこちらのグラフ。

90歳まで生きた場合の保険料総額(運用なし)が青のグラフ、

1%の複利で運用したと仮定したときの保険料総額が赤のグラフです。

どの契約時年齢であっても、この条件だと

保険金として支払われる金額を上回る保険料を

支払うことになりますね。

複利運用した場合を考えると、実質支払以上の

コストがかかっていることは明白です。

ということは、必ずがんになると分かっている人が仮にいたとしても

この保険がメリットとなる確率はかなり低い、といえます。

必ず「若くしてがんになる」ことがわかっていれば、

いいかもしれませんが。

家族4人の場合のシミュレーション

20歳の子供二人と、50歳の両親の

4人家族を想定してみましょう。

その他の条件は上と同じとします。

家族4人のがんをがん保険で保障すると、

支払総額が最大で558万円になります。

このとき、期待給付率は42%ですので

残りの58%、324万円がコストになります。

一方、保険ではなく「貯蓄」で対応する方法を考えてみます。

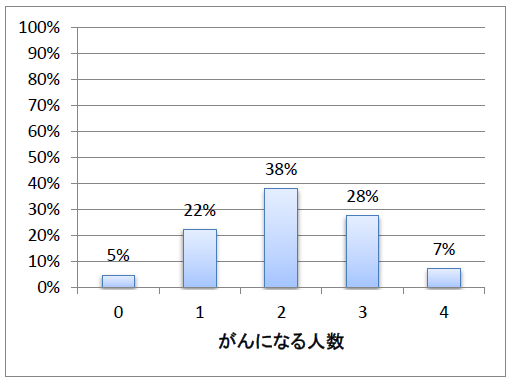

まず一家4人のうち、何人ががんになるか?

その確率を考えてみましょう。

二人ががんになる確率が最も高くなりますが、

二人に一人ががんになると言われる時代でありながら、

それほどではありませんね。

家族で負担する平均的な治療費は、約235万円になります。

さて、確率の世界の話ですので何事も断定はできないものの、

保険の最大支払総額の558万円は、

平均治療費235万円の倍以上違いますね。

おいおい、最大と平均を比べたらいかんだろう

というツッコミが入りそうですので、

では最大と最大を比較してみましょう。

7%の確率で起こる家族4人ががんになる場合(いやだな 苦笑)

を想定すると、各人が112万円の治療費を必要とするなら

総額448万円の治療費が必要になります。

保険料の最大支払総額558万円と、

治療費総額448万円。

最大と最大を比較しても、

保険料より最大治療費の方が安いです。

もちろん治療費が112万円以上かかる場合も「まれ」にあるでしょう。

がん保険のデメリットばかり強調してもアンフェアでしょうから、

一つ指摘しておくと、がん保険は入院日数を無制限に保障しますから

理論的には給付金に上限はありません。

ただし、それを言い出したらキリがありません。

例えて言うなら、降水確率が10%以下の晴れの日(4人がんになる確率は7%)に、

土砂降りを想定して傘とカッパと長靴(入院日数が際限なく増える確率)の心配を

するようなものです。

仮に治療費の増加を心配するなら、

予想以上の長生きによる保険料の増加も

同時に心配しなければならないでしょう。

入院日数と同じく、寿命にも、上限はありませんからね。

現実的には、普段は家の中に傘の用意ぐらいはしておいて、

実際に雨が振りそうになったら傘を持ち出す

というのが合理的な対応ではないでしょうか。

それぐらいの現実的な対応、いわば家の中の傘に相当するのが、

預貯金なのです。

ということは、がんは預貯金で保障するのが

安価で合理的、ということが言えそうです。

しかも貯金なら自分で運用もできますから、

国債など安全資産で運用しておけば、

さらに少ない出資金で保障が準備できますね。

使徒が限定される資金は価値が低くなる

例えば以下の二つのお金があった場合

あなたはどちらに安心を感じるでしょうか。

- 預貯金100万円

- いざというときに使える100万円

「うーん、同じ100万円だけど、安心度で言えば

いざというときの100万かな」

そう答えてしまうかもしれませんね。

もちろん答えは「預貯金100万円」です。

なぜなら、預貯金はいざというとき「も」使えるからです。

これは別に人間がバカだから間違うということではなくて、

人はそういう選択をしがちだということが

心理学(行動経済学)で確かめられています。

つまり気をつけていなければ、誰でも無意識に間違えるんです。

「いざというときに使える」という言葉が

安心感の高い100万だと誤認させてしまうんですね。

この説明が分かりにくければ

「いざというときにしか使えない100万」

と聞けば、あぁなるほど、と理解出来るはずです。

100万円のイメージががらりと変わりましたね。

で、保険というのは実際には

いざというときに「しか」使えない100万なんですが

これがお金の価値をずいぶん下げてしまうんです。

先ほどの例を考えてみましょう。

もし仮に誰もがんにならなかったり、

あるいは、将来医療が進歩して、

がんが薬で治る病気になったら?

(がんは「不治の病」から「治る病気」に。医療技術は進化する。保険は進化…する?)

がん保険の保険料は帰ってきませんが、

預貯金はまるまる他の用途に使えるわけです。

豪勢に家族4人で海外旅行に行ったっていいでしょう。

がん以外の疾病や、怪我の治療にも対応できます。

預貯金の方が、便利で保障範囲がだんぜん広いんです。

当然、保険会社はわきまえていて、

◯◯のときにしか使えない、なんてネガティブな言葉は

一切使いません。

ですから、がん保険に限らず、保険のページを見るときは

「保険金は◯◯のときにしか使えないお金」

とあえて心のなかで置き換えて読めば

冷静な保険選びが出来るようになるはずです。

とにかく日本人の保険のかけすぎ傾向は顕著です。

(参考記事:家計の実態がよく分かる「金融行動調査」から、日本人の「今」を推察してみました。)

金融資産が豊富にありすぎて、お金を使わないと困るんだ!

という方はともかくとして、ほとんどのご家庭では

保険をかけ過ぎて金融資産がなかなか貯まらない、

というのが現状ではないでしょうか。

ムダな保険を放置したまま、

投資で資産を築こうとしても

恐らくうまくいかないでしょう。

この悪循環を断ち切るため、

まずは効率の悪いがん保険を預貯金に切り替えていく

のがお勧めです。