スマートベータの流行に見る、投資家と金融機関の微妙なすれ違い

「スマートベータ」と呼ばれる「インデックス」

がいろいろな意味で注目されていますね。

8月に日経が取り上げ、一旦ブームがあったので

この記事は新着記事としては価値がありません。

が、株式自動売買やFX自動売買など

個人的にシステムトレードを研究してきたこともあり

他の方とは違う観点から、個人がどう取り組むべきか

考察してみたいと思います。

スマートベータって何だ?

スマートベータというのはインデックスの一種ですが

今までのTOPIXや日経225を上回るパフォーマンスを目指す

インデックスとのこと。

なんで「スマートなの?」

なんで「ベータなの?」

ということを書き始めると長くなってしまいますので

ここではヤメておこうと思いますが、

スマートベータに関する記事は、

ブロガーの水瀬氏が素晴らしい記事にまとめていますので

いま、世の中に出回っているスマートベータの過去パフォーマンスは素晴らしいのに、「しばらく様子見」という結論にした理由

是非一度目を通しておいてください。

さて、「スマートベータ」と言われるとなんだか新しい投資手法のように見えますが、

どうやらそうでもないようです。

なんとなく、売り手の「マーケティングの匂い」を感じるのですが

それはさておいたとして、中身は奇抜なものではありません。

例えば日経記事内で紹介されている

パワーシェアーズ・FTSE RAFI先進国市場ETFは設定から7年以上、

バンガード・米国高配当株式ETFなら8年近くの

運用実績があります。

野村RAFI日本株投信も紹介されていましたが、

こちらも設定が2007年5月で、7年以上の実績です。

今になって騒がれているのは、恐らくはETFの設定などが

され始めているからだと思われますが、真相は不明です。

確かにパフォーマンスはいいのだけど…

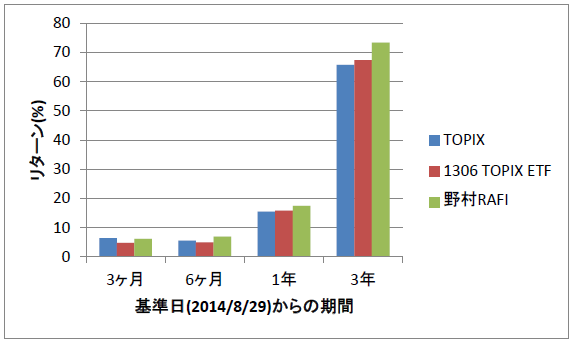

野村RAFI日本株投信の場合、日経記事内のグラフでTOPIXを上回るとありましたが、

こちらで検証しても確かにTOPIXを上回っていました。

これだけ見ると魅力的な商品に見えるのですが、

残念なのはその「コスト」と「資産規模」。

購入時2%以上、信託報酬が1%以上とインデックス系にあっては高コストで、

かつ資産規模は「右肩下がり」。

投資商品は10年以上持てるかどうか?

ということを基準に考えなければならないので、

残念ながら対象外になってしまいます。

山崎元氏がコラムで指摘しているとおり、

従来のインデックスファンド並の運用コストになれば

話は変わってくるのでしょうけど。

また他のスマートベータ系商品は

まだ運用歴が浅く、検討するには早すぎます。

海外ETFは小口では買いづらいですし…

などなど、いずれにせよ慌てて飛びつくような商品ではないと思います。

今後、投資はシステム化していく

他のインデックス投資家を見ても、

おおむね「覚めた目」でスマートベータというものを

眺めているようです。

現状の投資家の態度としては僕もそれがいいと思いますし、

合理的な態度です。

ですが、ここまで書いて手のひらを返すようで恐縮なのですが

僕は新しいインデックス自体には「期待」しています。

時価平均を持つというのも王道で悪くはないのですが

投資には多様性があってしかるべきだし、

単純に選択肢は多いほうがいいですし。

旧来のインデックスを脅かすものが出てくるのは、

適度な「競争」という観点からも投資家にとってウェルカムでしょう。

名著ジェレミー・シーゲルの「株式投資」で指摘されているように、

時価総額ポートフォリオが最適であるには、

「市場が完全に効率的」である必要があるとされています。

完全に効率的とは、情報が完全に投資家に行き渡っていて、

最もリスクが小さく、最もリターンが高いと思う

ポートフォリオは皆同じという状態であって、

それが即ち市場全体の時価と一致する、という考え方です。

実際には完全に効率的ではなく、同著ではこれを

「ノイズのある市場仮説」と呼んでいますが

そうであれば時価総額型インデックスを

ことさらにべた褒めする理由も必要もないわけです。

(もちろん、素晴らしい指標の一つということに変わりはないですが)

ノイズの平均値が時価総額的に見てゼロならば、結果として

時価総額平均が最適ポートフォリオになりますが、

ノイズに偏りが無いという根拠は今のところありません。

なお「平均」にはコストメリットが大きいので、

その他のアクティブファンドに比べて優位性が高いというのは明らかです。

僕の主張は、これを否定するものではありません。

そうではなくて、あくまでも平均なんだけど

その平均の取り方が時価総額でいいかどうかは

まだ検証の余地があるでしょ、ということです。

そもそも、これが一番!とか、これが最適!

というのは究極には無いと思っています。

もしそういうのが見つかったら、

全ての投資家が買いに向かうので

利益は無くなるでしょ(上がり切るので)。

だから常に世界は動くし、

変化することを前提にしてないと

投資家としては不十分。

もっと分かりやすく言えば、

「覚めた目で見ている自分」

すら疑ってかかる必要があるわけです。

(そこに投資としての難しさと面白さがあります)

FX自動売買やシステムトレードでもそうなんですが、

紆余曲折はあれ、投資の「システム化」というのは

今後進む、つまりどんどんインデックスの選択肢が増えたり、

パフォーマンスが良いと思われるものが出てきたりするだろう

と個人的に考えています。

それは、投資家側のメリットとしての

- コストの優位性

- 情報の透明性(バックテストしやすい云々...でも過去と未来が違うということに注意)

- 感情コントロールの必要性

からも、明らかだと言えます。

凄腕ファンドマネージャーが

「カウボーイ(裁量)トレード」をする姿が見られなくなっていくのは残念ですが

投資家がより「スマート」になってきている現代では

仕方のないことかもしれません。

インデックス化されていくことは良い方向ではあると思いますが、

だからといって

投資は最適に一義に決まるなどということは

ゆめゆめ思わないようにしないといけません。

過去の実績は過去の実績であり、これからどうなるか分からないですもんね。

キラさん、こんにちは

ご訪問&コメントありがとうございます。

まさに仰るとおりで、投資家は様々な情報を収集しながらも、

惑わされないように行動していかないといけませんね。

スマートベータ(というか、新しいインデックス)には

今後も注視していこうと思っています。