投資に最適解があるなら、それは唯一、何になると思いますか?

投資のことを考えるのは個人的に楽しいですが、

面倒でもあります。

特に、いまやっている投資法が最も良い方法なのか?

と考える事は重要な意味があると考えています。

答えを出すのが大事なのではなくて、

そのプロセスが大事だと思います。

最適解は、唯一、時価総額比率だけ?

ではまず、投資に最もよい方法、

つまり最適解が存在するかどうかを

考えてみましょう。

よくある現代ファイナンス理論の

有効フロンティアとか、そういう事ではなく、

違うアプローチで考えてみますね。

突然ですがここで、

金太郎飴のようなものを想像してください。

世界の株式は時価総額分しかなく、有限ですので、

金太郎飴に含まれた各色の体積が時価総額分だと

考えてみます。

例えば金太郎飴の赤色の部分が米国株式で、

青色の部分が新興国株式で…のような感じです。

そして市場に参加しているすべての投資家の

すべての所有株を寄せ集めれば、この

金太郎飴が完成するはずですね。

逆に言えば、投資というのは

この1個の金太郎飴を全員でどのように切って、

どのような形で所有するか?

という問題なのです。

そこでちょっと想像力を働かせて、

金太郎飴をどの角度で切るかを

考えてみましょう。

もし、ポートフォリオに唯一無二の正解があるとすれば、

全ての投資家がその「最適ポートフォリオ」で

株式を所有するはずです。

だって、それ以外の正解は無い、

という前提ですから。

となると、直感的には金太郎飴を

垂直に切って所有するしか

方法はありません。

なぜなら、飴を斜めに切ってしまうと

どうしても「余りの部分」のポートフォリオが

最適ポートフォリオから外れてしまうからです。

金太郎飴を上から見た図

↓

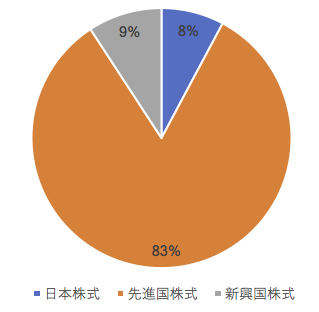

ではこの飴を垂直に切ったとして、

出てくるポートフォリオの形はどうなっているかというと、

「世界の各市場の時価総額の割合」です。

ざっくり分類すると、こんな感じ。

↓

世界の株式市場の時価総額割合

市場の大きさというのは時価総額で決まり、

上記飴でいえば、一色の飴の体積に相当します。

その体積比率が全て同じになる切り方が

「垂直切り」であり、時価総額割合と

一致するのです。

薄く切るか、分厚く切るかは投資家それぞれの

資金力に依存するでしょうが、少なくとも切り方は

「垂直切り」、つまり時価総額割合になりそうですね。

もちろん、多少理論の飛躍があるのは承知です。

そもそも、保有できるかどうかということと、

それが最適であるかどうかということは

一致した概念ではありません。

いびつな形であっても、

それが最適である可能性もあります。

ただしそうした最適は「個別最適」であり、

全体の唯一最適解ではなさそうです。

また、個別最適が「一体なんの最適なのか」

ということを理解することは

大変困難なことだと思われます。

最適なポートフォリオは誰が決めるのか

当然ながら、実際の投資家のポートフォリオは

時価総額比率ばかりではなく、様々です。

これは、

- 各投資家毎に事情が異なる

- 唯一無二の正解は無いか、あっても容易には見つけられない

という前提条件があるように思われます。

これは時価総額割合が間違っているということではなく、

時価総額割合でもいいし、それ以外でもいい、

ということです。

「で、じゃぁどうしたらいいの!?」

という声が聞こえそうですが、

結論は

「あなたが決めるしかありません」

最適ポートフォリオが神様にしか分からない以上、

曖昧でも信念でも、なんでもいいですが

「これでいこう」と決めるしかありません。

そしてその責任は、投資家である

あなたにしか取れないんです。

これが実は、投資を難しくしている

理由の一つだと僕は思っています。

ただ、だからといって萎縮する必要は無いと思います。

少しでも利回りを良くしたい、

少しでもリスクはとりたくない、

というのは人間の欲望ですが、

この欲望に打ち勝つことができれば、

(将来の結果として)そこそこのポートフォリオだったとしても

別にいいんじゃないかと満足できます。

欲が深い人ほど前に進めませんし

少しでも失敗したときの

精神的ダメージも大きくなります。

それでは、正解のない投資の世界では

一歩も進めなくなってしまうでしょう。

もちろん、進まないという選択肢も

一応はあるように見えます。

でも、正直「日本円」も日本国の債券ですし、

それを1点買いで大量に持つことも、世界的視点に立てば

立派な投資といえます。

ということは、

誰も投資から逃れることは難しい

という考えも成り立つのです。

まだ道の途中ではあるけど

以上のように、投資にはいろんな視点や

考え方、信念があってそれでいいと思いますが、

正解が無い世界である以上、

強烈な自己責任の世界でもあります。

僕自身の考えで言えば、

投資は自己の精神的格闘であって、

欲を持つと自分自身に負けます。

だから投資に向き合うときの心構えとしては

自分に打ち勝つために

「無心」が良いと思っています。

これはなにも諦めてしまおうという意味ではないです。

よりよいポートフォリオが無いものかと、無心に探し求めてもいいですし、

今あるポートフォリオで満足して邪念を持たない、

というアプローチでも構いません。

ただここに「欲」という感情を込めてしまうと、

期待と不安と絶望とで混沌となり

いざというときに「致命的な判断ミス」を誘発して

投資を失敗する可能性が高いということです。

無心になるのはもちろん難しいことですし、

僕自身いざというときに無心でいられるかというと

絶対の自信はないですが

練習して少しずつ鍛えることは

できるはずです。

少なくとも、普段の生活に余裕が無かったり、

将来に不安を抱えているような金銭状況では

無心でいられるはずもなく、

そういう人に投資はお勧めできません。

その場合は、まずライフプラン等を見て

しっかりと家計を見直し、

生活の基盤を整えましょう。

まずはそこからです。

お金は道具に戻ればいい

お金というものは感情を伴う道具ですので

かなり厄介な存在ではあるんですが、

だからといって無くなってしまえばいいかというと

そうも言えません。

最終的には、お金が空気みたいな存在になると

その人にとって最もハッピーな状態に

なれるんじゃないかと思います。

空気は生きていくために必要不可欠ですが、

だからといって必要以上に意識していたり、

空気に感情をぶつけたり、むやみにありがたがったり、

そんなことはしませんよね。

だからお金もそんな存在になれれば

人間らしく自然体で生きていけると思います。

そのためにもまずは、

足元をしっかりと固めることが大事ですね。

僕もまだまだ修行が足りませんが、

これから少しずつでもそういうところに

向かって行きたいと思います。