所得税の基本を徹底解説!2020年の税制改正項目を知ろう(後編)

こんにちは。林FP事務所です。

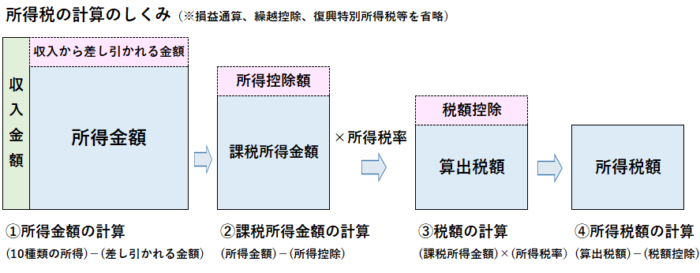

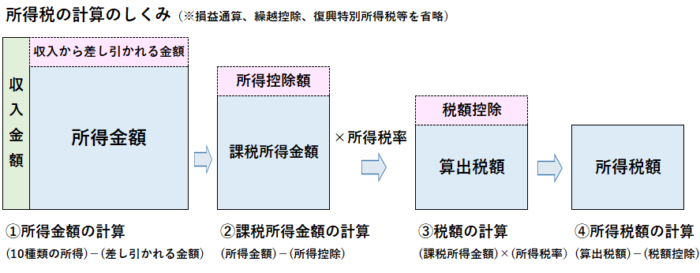

前編では所得税の計算の仕組みを解説しました。

多くの○○控除が出てきたり、所得と収入の違いなど、税制ならではの言葉にも慣れてきたのではないかと思います。

そこで後編では、来年2020年1月からのどこが変更になったのか?さらにはどのような人が増税、または減税になるのか?を解説します。

2020年税制改正内容(所得税のみ)

前編でもたびたび登場したこの表ですが、この計算段階ごとに説明します。

①所得金額の計算の段階での変更点

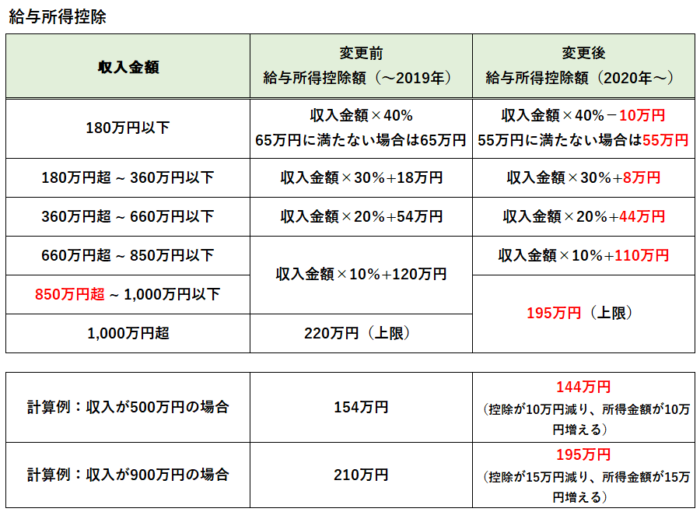

給与所得控除の引き下げ

給与や賞与といった収入である給与所得から、会社などで働くための必要経費として差し引かれる額が給与所得控除額です。

2020年からは、表のとおり基本的に10万円引き下げになります。

そして上限額を適用されるのが収入1,000万円超だったのが850万円になりました。850万円を超える収入があると給与所得控除の引き下げ額が10万円より大きくなっていきます。そうなると、さらに給与所得控除が減り、課税対象となる所得額が増えることになります。

上記の計算例にもある通り、収入900万円万円の場合は給与所得が15万円増えます。1,000万円だと25万円まで所得が増えてしまうのです。

公的年金等控除の引き下げ

雑所得のうち、老齢年金を受け取った際の収入やiDeCoの給付金の受け取りをした場合の所得額計算に用るのが公的年金等控除です。

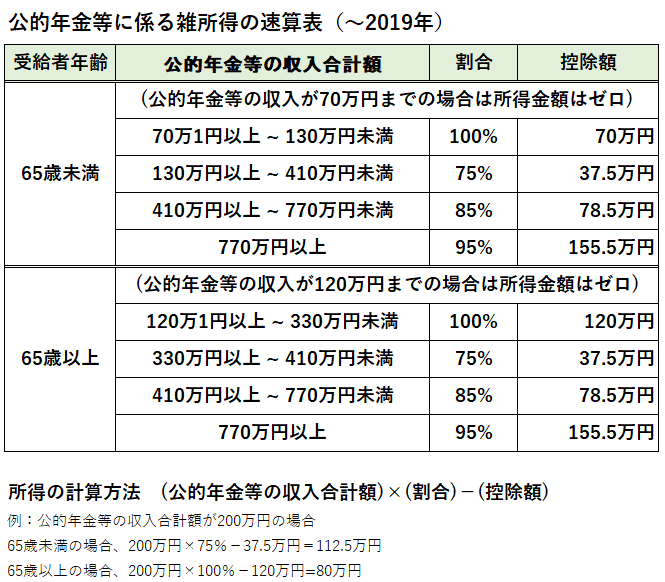

2019年までの公的年金等の雑所得の計算方法は下記の表の通りです。65歳を境に金額が異なります。65歳未満の方が控除が少なく所得額が大きくなります。

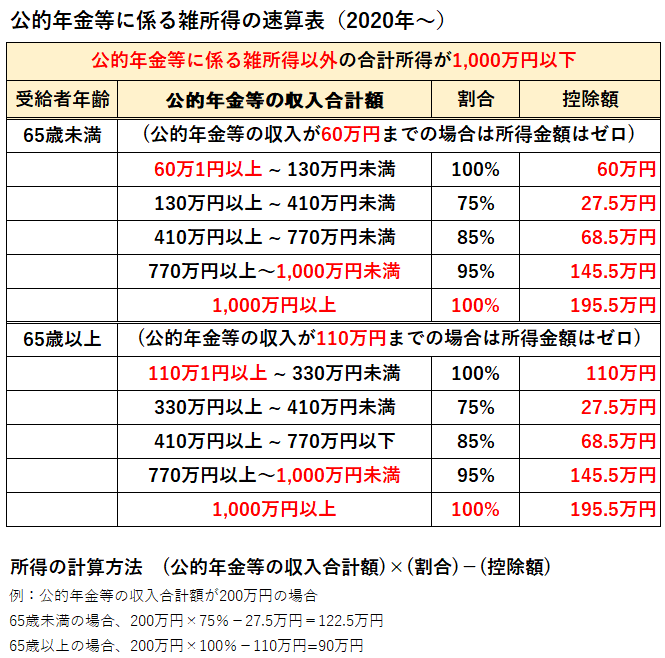

こちらも2020年より全体的に控除額が引き下げられ、所得増になります。

そして、従来全ての人が同じように控除されていたのが、今回の変更では、「公的年金等に係る雑所得以外の合計所得」つまり年金以外の収入がいくらであるかによってこの控除額が変わってきます。

詳しくは、国税庁HP 公的年金等の課税関係に載っていますが、年金以外の収入が1,000万円以下、1,000万円超2,000万円以下、2,000万円超で分けられているのです。

こちらには1,000万円以下の表を載せます。

この表の所得額を先程の従来の速算表と比較すると、おおよそ10万円の所得増になることがわかります。

そして年金収入が1,000万円を超えたり、年金以外の収入が1,000万円を超えると更に控除が減り課税される所得が増えていきます。

給与所得控除と同じで、高収入の人の所得がより増える仕組みに変わっているのです。

青色申告特別控除の引き下げ

事業所得などで、取引の記帳をしっかりと行い、その帳簿に基づき確定申告をする人は、「青色申告」の制度を利用することができます。事前に税務署に登録が必要ですが、青色申告特別控除をはじめとする特典が受けられ事業者にとってはありがたい制度です。

青色申告特別控除とは、個人事業なら売上額から経費を引いた利益額が事業所得額になりますが、確定申告時にそこからさらに一定の金額を差し引けるというものです。その青色申告特別控除額も2020年より引き下げになります。

2019年まで:65万円(一定の要件を満たさなければ10万円)

2020年より:55万円(上記10万円控除は変更なし)

こちらもまた、10万円の引き下げです。

しかし、青色申告特別控除の引き下げには、特別な適用条件ができ、

- e-Tax(インターネットによる確定申告)による申告を行う

- 電子帳簿保存(帳簿を電子データのまま保存する制度)を導入する

の2点いずれかで青色申告特別控除を65万円受けることができます。

いずれも事前の準備や申請が必要ですが、これを行うことで所得増を防ぐことができます。

ここまでが、所得の計算段階での税制変更点になります。給与や年金で生活している人や自営業者の多くは10万円の控除引き下げ、所得増になることがわかります。

②課税所得金額の計算段階での変更点

課税所得金額を計算するために14種類の所得控除があることは前編で触れました。

所得控除での変更点を挙げていきます。

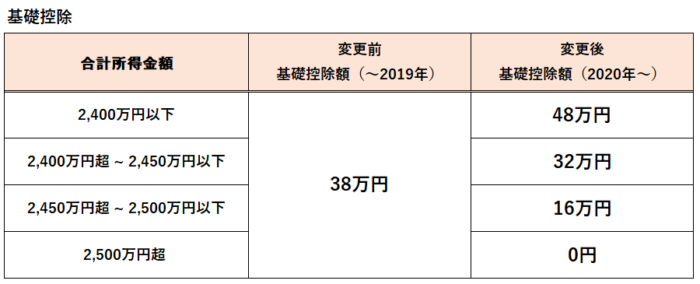

基礎控除の引き上げ

誰しもが一律に38万円控除されていましたが、こちらが48万円に引き上げられます。

ただし、今までは皆一律だったのが所得金額によって違いが生じるように変更されます。

合計所得が高い人は除き、多くの人は基礎控除が10万円増えるということになります。

前の項で、所得の計算の際所得が10万円増える人が多いと説明しました。が、実はその人たちはこの基礎控除で10万円多く控除されプラスマイナスゼロになり、結局のところ増税にも減税にもならないのです。

では、どういう人が増税になってしまうのでしょう。

ここまでの説明で単純に考えれば、給与収入が850万円以上の人など、所得計算の段階で所得が10万円以上増える人は増税になります。

しかし、一概に給与収入が850万円を超えると増税となるわけではありません。新しく創設された所得控除で、負担が軽減されるケースがあります。

所得金額調整控除の創設

2020年の給与所得控除の変更に伴って新しくできた所得控除です。

給与等の収入が850万円を超える人のうち、下記のいずれかに該当する場合は所得金額調整控除を受けることができます。

- 本人が特別障害者である

- 年齢 23 歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者か扶養親族を有するもの

特別障害者とは、障害者のうち身体障害者手帳に障害の程度が一級か二級と記載されている方など、障害の程度が重い方のことです。(国税庁HP 特別障障害者)

また扶養親族とは、配偶者以外の親族で生計を一にし、所得金額が38万円(2020年からは48万円)以下である人をいいます。(国税庁HP 扶養控除)

所得金額調整控除で差し引けるのは、

(給与等の収入―850万円)×10% です。

(年収1,000万円超の場合は一律1,000万円の給与等の収入として計算)

そして、年末調整で所得金額調整控除の適用を受けようとする人は、「所得金額調整控除申告書」を提出しなければならないので注意が必要です。

この所得金額調整控除で、年収は高いけれど介護や子育てをしている世帯への負担を減らしているのです。

扶養親族等の合計所得金額要件の改正

課税所得金額を計算する際にどの所得控除が該当するかは、家族構成によって違い、またそれぞれの控除にはに該当要件があります。

よく目にするのは配偶者控除でのいわゆる「103万円の壁」です。これは配偶者の収入が103万円を超えると、配偶者控除に該当しなくなるということです。これは、配偶者控除の要件に、所得金額が38万円以内という決まりがあるからなのです。

つまり、

所得金額 38万円 + 給与所得控除最低額 65万円 →103万円

配偶者の収入が103万円を超えると所得額が38万円を超え、配偶者控除の対象から外れるのが壁と言われているのです。

これは他の扶養控除でも同じことが言えます。控除に該当するかどうかの要件の一つに、扶養される家族の所得金額がいくらまでならOKかという決まりがあるのです。

その所得金額の要件が、2020年から改正されています。

- 配偶者(同一生計)及び扶養親族 38万円以下→48万円以下

- 源泉控除対象配偶者 85万円以下→95万円以下

- 配偶者特別控除の対象となる配偶者 38万円超123万円以下→48万円超133万円以下

- 勤労学生 65万円以下→75万円以下

(詳しくは国税庁HP 各種控除等を受けるための扶養親族等の合計所得金額等の改正(令和2年分以降))

ご覧いただければわかる通り、これらはすべて10万円引き上げられています。これは、給与所得控除などが10万円引き下げられていることに伴う変更です。配偶者や扶養親族の控除が今までと変わらないようにしている措置になります。

つまり、先程の配偶者控除の例で考えると、

~2019年 扶養要件 所得金額38万円以下 + 給与所得控除最低額 65万円 →103万円(103万円の壁)

2020年~ 扶養要件 所得金額48万円以下 + 給与所得控除最低額 55万円 →103万円(103万円の壁は変更なし)

結果的に、上記の扶養控除等に関しては、改正をすることによって変化がなく、多くの場合は税額に影響はないということになります。

どんな人が増税・減税になるの?

増税になってしまう人

給与収入が850万円を超え、特別障害者でない、子供を扶養していない、家族や扶養親族に特別障害者がいない場合は年収の高さに応じて増税になっていきます。

また、基礎控除が段階的に減っていく所得が2,400万円を超える人はさらに税額が増えるので注意が必要です。

減税になる人

事業者などで、青色申告特別控除を受けていて、e-Taxや電子帳簿保存を利用する人は青色申告特別控除が変わらず、基礎控除の10万円増分が減税になります。

まとめ

色々な控除の金額が変わり、大きな変化があるように見える2020年の税制改正ですが、給与収入が850万円以上でなければ、今までと変わらないということになります。

しかし、所得税のしくみや控除の種類を今から知っておけば、ニュースも理解しやすくなり、自分や家族を取り巻く状況が変わったときにきっと知識が役立つでしょう。