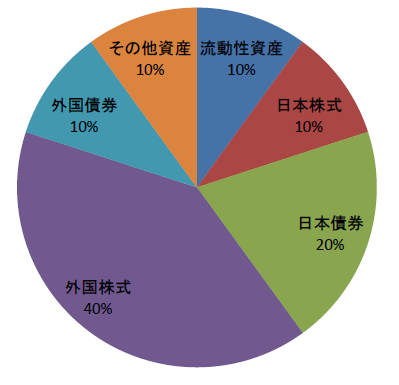

典型的な「悪」アセットアロケーション

資産運用はアセットアロケーションから!(教科書風)

アセットアロケーションは直訳すると「資産配置」とかになりますが、投資でいうとリスク分類(アセットクラス)毎の資産配分のことを指します。

とあるデータによれば、資産のパフォーマンスを決める要因の80%はアセットアロケーションだとか。

アセットアロケーションの基本記事も参考にしてください。

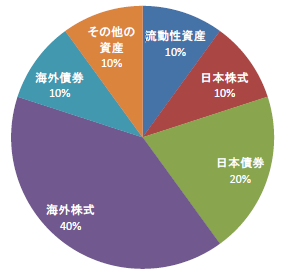

ということで、僕のアセットアロケーションも改めて見直してみました。

こちら。

流動性資産が半分以上!

日本債券に至っては0%!!(笑

…全然、なってませんね。

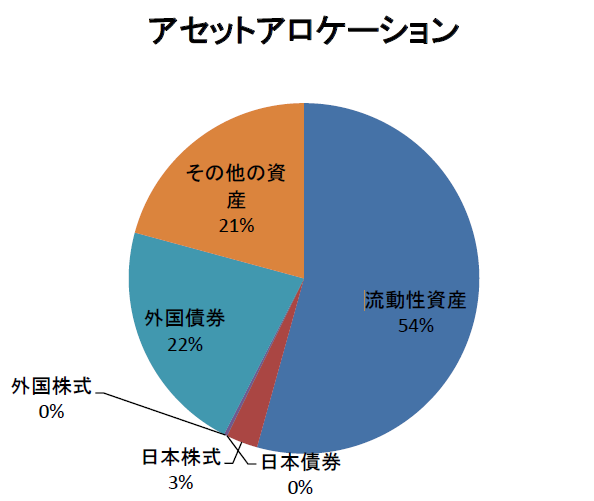

ちなみに目標としているアセットアロケーションはこちら。

明らかに流動性資産過多です。

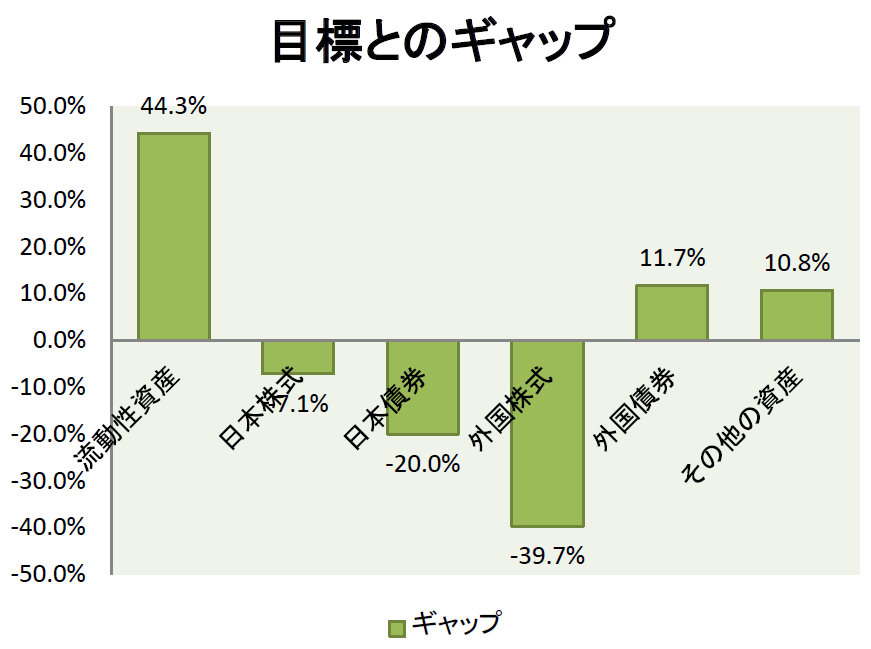

目標と現状とのギャップ(割合)はこんな感じになっています。

流動性資産が40%以上多く、逆に外国株式は40%マイナス。日本債券もマイナスです。

流動性資産を取り崩して外国株式、日本債券に割り振っていく必要があるということがよく分かりました。

ちなみに外国債券(外貨)、その他資産が多めなのはFXで運用しているからですが、その話はまた別の機会に。

しかし、やっぱりこうやって可視化するのは超重要ですね。

いままでアセットアロケーションの重要性はなんとなく理解していたつもりでしたが、ここまで酷いとは思っていませんでした(いや、酷いだろうと思ってはいたが目をつぶっていたw、というのが正しいかな)。

人間って「イメージ出来ないことは行動できない」なんていいますけど、ホントその通りです。

今後の方針としては

- 日本債券は国債をスポットで調達、またはファンド

- 外国株式はいままで通りファンド積立だが、ペースを調整していく

な感じで進めていこうと思いますが、難しいのはファンドの買い付けペースですね。

買い付けタイミングの分散のために毎月積立にしているんですが、あまりに急ぎすぎるとタイミング分散の意味がなくなるし、だからといって少額すぎると一向にバランス悪いまんまだし…><

額が額なんで、多分何年もかけて修正していくのがいいんだろうな、とは思います。

ま、焦る必要はないんでじっくりと考えていきます。

とりあえず頭を使わない楽チンな個人向け国債でも買い付けるか?

国債なら今後の金利上昇を見越して変動金利がいいと思っています。

あるいは債券ファンド。長期投資向けインデックスファンドの比較ページでも分析しましたが、三菱UFJ国内債券インデックスファンドなんかがコストが安くて候補。

でもまぁアセットクラスは一緒なんだから、両方、でもいいわけだ。

てかまず僕が実践しろって話だな(笑)