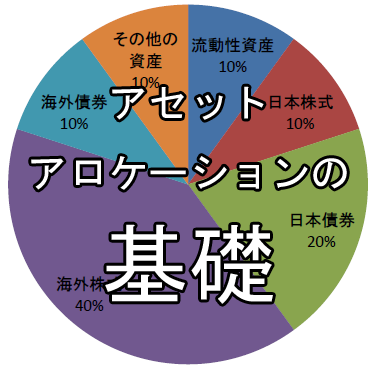

アセットアロケーションの基礎

投資、といいますか資産運用は、どれぐらいの金額にどのようなリスクを取らせるか、それを考えることから始める必要があります。

この「どのリスク」を取らせるかを考えるための基本的なリスク分類法があります。

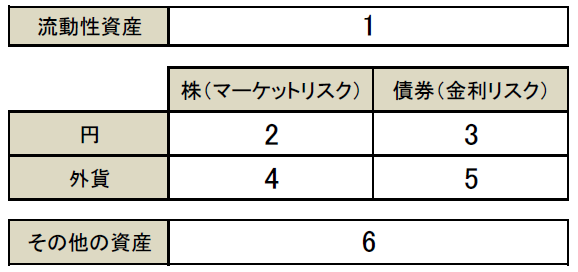

リスクの分類法「アセットクラス」

この表の1〜6をアセットクラスといって、それぞれ別の種類のリスクをとる資産だという分類法ですね。

それぞれ簡単に説明してみます。

1.流動性資産

銀行預金などの円資産で、一般には最もリスクの低い資産とされています(ただしインフレリスクにさらされています)。

アセットアロケーション上では、他のアセットクラスへの準備資金という性格が強いです。

2.国内株式

日本株のことです。上場している個別株や、日本株式の割合が大きいファンドもここに入ります。

主なリスクは株価変動リスク。

3.国内債券

国債や国内債券ファンドなどがここに入ります。

主なリスクは金利で、固定金利の債券の場合、金利が上昇すると債券価格は下落します。

低リスク資産として運用すべきクラスで、後で説明する流動性リスクや信用リスクは取らないのが良いとされています。

4.海外株式

米国個別株や、世界中の株式に分散投資するファンドなどがここに分類されます。

株式の価格変動リスクと為替リスクの両方が重畳されています。

だからといって必ずしもハイリスクかというとそうでもなく、株式の価格変動と為替との相関によります。

順相関であればリスクは高く、逆相関であればリスクは低くなります。

5.海外債券

海外債券へ投資するファンドや外貨建てMMFなんかもここに入ります。

僕は外貨預金もここに入れています。

このクラスには金利リスクと為替リスクの両方がかかります。

6.その他の資産

上記のクラスに分類されない資産をここに入れます。

様々な市場に投資するヘッジファンドや、複合ファンドなどがここに入ります。

このアセットクラスの分類法が全てのリスクを表しているわけではなく、上記とは独立に流動性リスク、信用(デフォルト)リスクなどがかかってきますが、流動性リスクや信用リスクは見積もりが難しく、取ってもメリットが少ないのでできるだけ取らない方針でいけばいいでしょう。

アセットアロケーションとは、上記6つのアセットクラスのそれぞれの箱にどれだけの資金を投入するのか、ということです。

アセットアロケーションはなにか方程式を解けば答えが出てくるようなものではなくて、個々人が考えるリスク許容量や運用できる資金量によって個別に変わってくるものです。

大切なのは、仮決めでもいいので自分が良いと思うアセットアロケーションに資産の状態を近づけていくことです。

で、走りながら少しずつ自分の考える理想に近づけていく。

資産運用(投資)はこのプロセスの事を言うんだと思います。

ある意味、ビジネスにおけるPDCAと非常によく似ているともいえますね。