世界の各資産の長期トレンドを掴んで、ゆったりと投資ができる準備をしておこう。

世界分散投資。

今日(こんにち)、長期投資をするなら、

このキーワードは絶対外すことができません。

「でも、なんで世界分散投資なの?」

と言われると、ちょっと自信が無くなりませんか。

そこで、世界分散投資の根拠の一つとなる、

長期トレンドについて押さえておく必要があります。

しかも「世界に分散」しますから、

通貨もバラバラなら物価もバラバラの状態です。

そのままでは投資の判断材料として使えないので、

「日本人」が投資をするという視点で、

日本人にとってどれだけ意味があるのか?

がきちんと分かるように、長期トレンドをまとめました。

いつものようにちょっと長いので(苦笑)、

時間のない方はグラフだけでも眺めていってもらえれば。

日本人にとって大事なのは「円」の「購買力」

日本人、というか日本国内で生活する人にとって重要なのは

円の購買力です。

「なに当たり前のこと言ってんの??」

と言われそうですが、ネットの情報を見ていると

意外とこの視点がすっぽりと抜け落ちてしまっていて

誤った情報で投資判断をしている人が多いように思います。

例えば世界の先進国株式の標準的なインデックスである

MSCIコクサイ。

MSCI社のサイトから比較的簡単に入手できるので

様々なところで分析されていますが、

「米ドルのまま」分析していることもしばしば見られます。

日本人の生活にとっては「円」が重要ですから、

米ドルのまま分析して終わり、では中途半端です。

「いや、ちゃんと円換算してますよ」

という場合でも、「購買力」となるとどうでしょうか。

購買力を見る場合は、物価を合わせてみる必要があります。

例えば株価が2倍になったとしても、

同時に物価も2倍になってしまうと、

数字としてのお金が2倍になっただけで

購買力はまったく変わりません。

給料は2倍になった。ボーナスも2倍になった。

で、缶コーヒーの値段は10倍になった。

では、お話になりませんよね?

これが、購買力を見なければいけない理由です。

特に、数十年といった超長期のトレンドの場合

物価もそれなりに大きく変動していきますから

資産の値動きと物価をあわせて分析する必要があります。

日本人の購買力で見る、日本と世界の株式資産の長期推移

ということで、ここでは日本と世界の株式資産額の推移を

円の購買力に換算して見てみることにします。

以下、計算の前提条件など。

海外株式については円換算しますが

大抵のデータは米ドルベースですので、

過去の米ドル円レートを利用します。

僕がよく使わせて頂いている三菱UFJリサーチ&コンサルティングは

過去レートを公開していますが、残念ながら1990年以降しかありませんので

FRBのForeign Exchange Ratesを参照しました。

TTMとは微妙に異なりますが、そもそもFXはリアルタイムで変動してますし

今回のような用途では影響は軽微です。

物価は総務省統計局に消費者物価指数(CPI)があるのでこれを拝借します。

細かいことを言うと、今回使ったのは「持家の帰属家賃を除く総合」

で、持ち家から生ずる家賃相当額の分が含まれません。

…なんですが、最も古く(1947年)から存在する指数がこれしかないようで

「ま、長期トレンドをみるのにそれほど影響しないだろう」

という楽観主義です(笑)。

ということで前置きが長くなってしまいましたが

まずは日本株式代表のTOPIXの推移からみていきましょう。

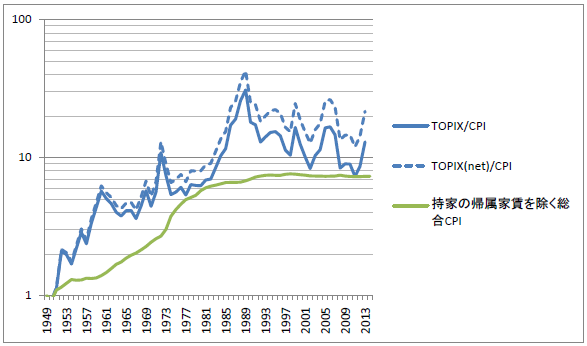

TOPIX

日本国代表、TOPIXの長期推移です。

青の実線は1949年を1とするTOPIX(配当除く)を、

持家の帰属家賃を除く総合CPI(以下CPI)で割ったグラフです。

青の点線は上記に年配当1%と仮定し、税を20%引いた後に

再投資したと想定したときの推移です。

実データではないので、あくまでも配当込みの「イメージ」で。

(だから、点線になっています 笑)

緑の実線は1949年を1とするCPIの推移です。

歴史を簡単に振り返ると、

1949年は戦後のインフレ退治のためにドッジ・ラインが設定され、

インフレが収まった年ですが、その後も緩やかに

インフレは続いていったことが分かります。

戦後復興期は一般に1945年から1956〜1959年と言われていますが、

これは神武景気(朝鮮特需)、岩戸景気(1954〜1961)のおかげです。

確かに1960年にTOPIXは一旦ピークを付けていますね。

その後の不景気はあるものの、

いざなぎ景気(1965〜1970)が続きさらに記録更新。

車、エアコン、テレビが三種の神器と言われて消費が拡大、

世界第二の経済大国にのし上がったのもこの頃です。

物価も順調に伸びています。

ちなみに、いざなぎ景気の火付け役になったのが

建設国債の発行らしいのですが、

多分、今の政治家や上級官僚たちも、もしかしたら

このころの成功体験が身に染みているのかも知れません。

ビバ、ケインズ!

ちょっと長くなってきたので手短に

バブル景気と崩壊(1986〜1991)、

その後いざなみ景気(2002〜2009)は振るわず今に至る、

という感じでしょうか。

重要なポイントは

バブル景気崩壊後はチョコチョコと好景気があっても、

長期的には下落傾向を示している

ということです。

バブル崩壊から今日まで20年間以上、明確に横ばいもしくはデフレ傾向ですが、

日本株式における購買力は一向に向上していない点もポイントです。

この20年間、為替の影響もあって

日本人を海外投資へ向かわせるための

下積み期間になったと言えるでしょう。

先進諸国の株価指数、MSCIコクサイ

MSCIコクサイは日本を除く世界先進国の株式指数で、

世界分散投資の代表的な指数です。

これを米ドル円の為替レートで円(JPY)換算し、

さらにCPIで割ってやります。

この段階でようやく、日本人にとっての

実質的な価値(購買力)に換算できます。

青の実線がMSCIコクサイを円換算し、CPIで割ったもの。

赤が米ドル円レート、緑がCPIになっています。

起点が1969年とTOPIXに比べて新しいデータですが、

それでも45年分はあります。

1969〜1978年にかけては下落していますが、

実はMSCIコクサイ指標自体は2.3倍まで成長していて、

物価上昇と円高の影響により日本人にとって下落した

という理解ができます。

これらの影響が如何に強烈だったのか、

ということがこれで理解出来ると思います。

1978年を底として反転し、

その後は世界経済の進展と、日本の物価が落ち着いたこともあり

以後はジグザクしながらも現在にいたるまで上昇基調にあります。

これが、海外(先進国)への投資の実態です。

よく、MSCIコクサイ指標だけとりあげて

「ほら、こんなに強烈に上昇してるだろ?」

と(半ば煽る?)ような分析をしている方が散見されますが、

投資の中身はそこまで単純化できるものでは、ありません。

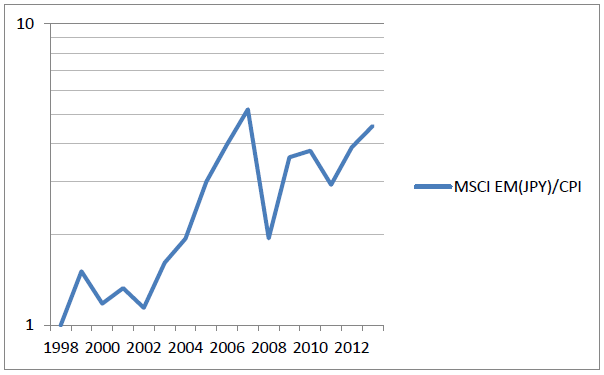

新興諸国の株価指数、MSCIエマージング

最後に、新興諸国の代表的な株価指数である

MSCIエマージングへ投資した場合についても

見ておきます。

さすが新興諸国というだけあってデータは少なく、

1998年以降しかありません。

たった20年弱ですが、右肩上がりにはなっていますね。

ほとんどが中国の成長によるものだとは思います。

今後はどうなるかわかりませんが、

検討に値する国々であることは確かでしょう。

実は投資コンテストに応募しています

僕は(も)、三菱UFJ投信主催の

eMAXIS ポートフォリオの達人(参加無料)

というコンテンストに応募しています。

理由は面白そうだったから。

無料で参加できますし、運頼みとはいえ、

勝ったらなんとなく嬉しいじゃないですか(笑)

で、ポートフォリオの達人というぐらいですから

eMAXIS投信を使ってポートフォリオを組み、

そのシャープレシオ(リターン/リスク)で

勝敗を決めます。

ポートフォリオの計算のために、データ集めなきゃ…

でもその前に、きちんと長期データを整理してなかったよな…

という経緯でこの記事を作った次第。

実は「ポートフォリオの達人」はたったの4ヶ月のシャープレシオで競うため、

正直なところ今回のような超長期トレンドなんて見ても意味がなくて、

より直近(短期間)のトレンドを見ながら判断するのが適切です。

「ポートフォリオの達人」用のポートフォリオ分析は、

改めて別記事で書こうと思います。

なお、僕とチーム戦で戦いたい!

という奇特な(?)方がおられたら、

ご連絡ください。

合言葉を連絡します。