50代からのお金のプラン、どのように考える?

こんにちは。林FP事務所です。

下記のようなご質問がメルマガあてに届きました。そちらにお答えしつつ現役時代後半からのライフプランについて考えていきたいと思います。

ご質問内容

いただいたご質問はこちらです。

60代です。

借り入れ返済のため、マンション売却、わずかばかり残りました。収入低く、これから老後までにできることはありますでしょうか。

今も十分老後ですが、苦笑。

Y様

人生100年時代と言われる現在、60代は老後というには早すぎるように思います。が、思い切って借り入れをスッキリされたということでしょうか。将来のことを考え、一歩進まれたのは素晴らしいですね。

これから老後に向けてできることということですが、このご質問内容だけでは大変答えにくいと言えるでしょう。

- わずかばかり残り、とはいくらほどなのか?

- 収入低く、とありますので現在収入を得ていらっしゃると考えられますが、被用者(会社員など)か事業主なのか?

- いつまで働くことによる収入を得る予定なのか?

- マンション売却とありますが、現在のお住まいは持ち家か賃貸か?

上記のようなご質問に対する疑問点の答え次第でも、「できること」にはずいぶん変わってくるように思われます。

ですので、そのものズバリといったお答はできませんが、ここで「シニアに向けてのお金のプラン」について基本的な考え方をお伝えし、できることについて考えていきましょう。

「老後を考える」基本的なステップとは?

まず、基本となる考え方を順に説明します。

1.これからの「生活」を思い描く

現在働いている場合はいつまで仕事を続けるのか、退職した場合、その後また働くのか、どこに住んで、どのような生活を送りたいのかといったことを思い描いてみましょう。今決めなくても大丈夫です。希望も含めて予測してみましょう。

自分だけでなく家族の年齢も一緒に考えるとイメージしやすいかもしれませんね。この機会に、家族やパートナーと話し合ってみるのもよいでしょう。

2.思い描いた生活を送るとした場合の「収支」を考えてみましょう。

あくまでイメージとして思い描いた将来像ですが、ここに数字を当てはめて考えていくというのがこのステップです。

現在働いている方はリタイアまでとその後の生活に分けて考えると把握しやすいですね。

収入の把握

まずは収入です。リタイアまでの給与など定期収入は予測できるとして、退職金については把握しているでしょうか。勤務先の退職金制度があるかないかはご存知だと思いますが、額はいくらくらいになりそうなのか、意外に知らない方がいらっしゃいます。老後の収支を考えるうえで退職金の額は重要です。この機会に確認してみましょう。

個人で入っている退職金制度(小規模企業共済など)や私的年金についても確認できると安心ですね。

次に老後の生活の大きな柱となってくるのが、公的年金です。働かなくなると、亡くなるまで継続して受け取れる収入は、多くの場合公的年金だけになります。老後の収支を考えていくうえで、公的年金の受給額はしっかり確認しておきましょう。

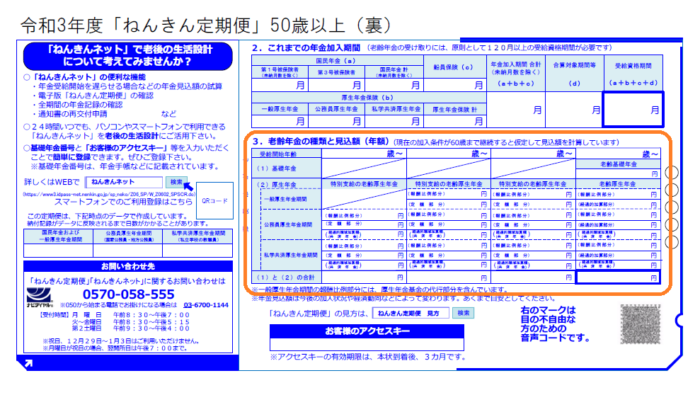

確認のしかたは2種類あります。ねんきん定期便(はがきや封書)を見ることとねんきんネットの利用です。

50歳以上の方に送られるねんきん定期便では、現在の加入状況を60歳まで継続した場合に65歳から受け取る年金受給額が表示されますので、まずそこを確認しましょう。

下の見本のオレンジ囲んだ部分が受給額です。現在の加入状況が続いた場合を想定した受給額ですので、退職する、給与額に大きな変化がある方は注意しましょう。

また、年金受給額の把握にとても便利なのが「ねんきんネット」です。

登録が必要ですが、パソコンやスマートフォンで自分の年金情報を確認でき、受給予定額をシミュレーションすることもできます。

※詳しくはこちら

日本年金機構HP・ねんきんねっと

支出の予想

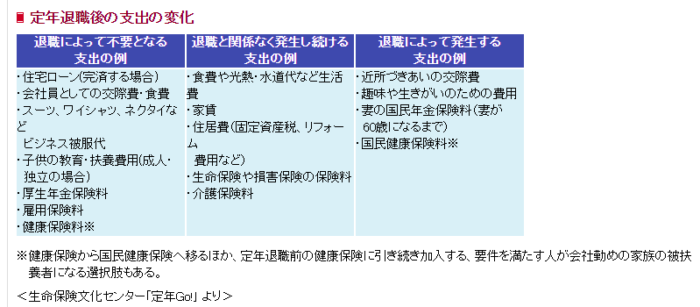

次に支出ですが、老後の支出として「将来の家計簿」を考えてみると良いでしょう。

現在の家計から、老後の支出を予測するというのが一番考えやすいです。

目安として、現役時代とリタイア後の支出の違いにはこういったことが挙げられます。

住む場所が変わるなど家庭環境に大きな変化が見込まれる場合は、変化した場合の支出内容について具体的にどう変化するのか調べてみるのもおすすめです。

また、家族や親戚の年齢が上がってライフステージが変わることや、同じ住環境が続く予定であっても住まいの変化による出費も併せて考えてみましょう。具体的には、子世代が独立した後孫の代の育児費用、教育費用が必要になる、家族や自分の介護費用の準備、冠婚葬祭費用が増加する、住居の増改築や補修費用などが挙げられます。

3.「収支」を見比べてみて

前ステップで数字にした退職時時点での貯蓄と、その後の収支をまとめてみましょう。まずは大まかに考え、気になるところや、改善できそうな点があればさらに綿密に調べるという方法で進めると対策に進みやすいでしょう。

下の表は老後に限らず収支を試算するためのツールです(日本FP協会のHPからダウンロードできます)が、こういったものを利用する、簡単な表を作成するなどするとわかりやすくなるのでお勧めです。

.png)

退職前までの収入、リタイア後の収支を見ると、老後を迎えるまでにいくら貯蓄ができそうか、老後の生活は年金等の収入内で賄えそうか、足りなければいくらくらいの貯蓄があれば安心かといったことが見えてくると思います。

実際には計画通りには運ばないこともあるかとは思いますが、ある程度の予測を立てておけば、今後の生活でできることを見通すことは有効でしょう。

今からできることは?

では、老後のために今からできることとは何でしょうか?ここでは老後が見えてきた50代くらいからできることと中心に考えてみましょう。

生活費を見直す

老後は子供も巣立つし、生活費は自ずと減るはず…と考えがちですが、前述のように、減少する費用もある代わりに増えてしまう出費も存在します。

仕事を辞めても意識せず同じ住環境で生活していると、意外に生活費は減らない場合もあります。生活習慣や環境、お金の感覚はすぐには変わらないからです。

将来の収支を見て支出の方が多そうなら、老後からとは言わず今から家計の洗い出しをして、支出のスリム化を目指してみると良いでしょう。少しでも良いので定額の貯金を始めるのも一案です。

長く働く

支出を絞る以上に効果があるのは、やはり収入の増加です。

いったん退職をする予定でも、その先も働くことをイメージしてみるのがおすすめです。

同じ勤務先で働く、違う勤務先で働くといったほかにも起業をするという選択肢もあります。

令和3年4月から一部改正が施行されいてる、「高年齢者等の雇用の安定等に関する法律」(高年齢者雇用安定法)では、今まで65歳までの雇用の確保が義務とされてきた上に70歳までの雇用を推進する措置を講じるよう努力義務を定めています。

※概要はこちら

厚生労働省HP・高年齢者雇用安定法の改正~70歳までの就業機会確保~

「人生100年時代」といった高齢化に対応し、働く期間、働く機会を延長していこうという動きが制度の変化にも表れてきています。

勤務先の定年制の状況や今後について改めて確認し、何歳まで働くかを再考してみましょう。

また、起業を考えるのであれば、今からイメージしておけば、リサーチもできますし、勤務先の状況によっては副業からはじめてみるなどの準備もできるのではないでしょうか。

資産運用制度を活用する

投資信託などの積極的な運用にはリスクが伴います。老後の生活費に貯蓄を使っていく想定の場合、その貯蓄を投資に回して増やそうとするのはあまりお勧めできません。

現時点である程度のまとまった額があり、その一部をNISA(2023年まで)を利用する、また今の収入の一部をiDeCoを利用し運用するなど無理のない範囲で検討してみましょう。

まとめ

「老後」というのが何歳からか、といった年齢の感覚は、昨今大きく変化しているように感じます。しかし高齢化によってリタイアからの老後期間はどんどん長くなっているのが現実です。

将来のイメージを数字にしてこれからの生活を安心して過ごせるようにしていきたいですね。

そして心身ともに健康を目指すこともとても大切です。お金の安心とともに健康寿命も意識して楽しんでいきましょう!