稼いでも稼いでも貯蓄や投資ができない「罠」とその「対策」!

こんにちは、林です。

あなたは、がんばって収入を増やしている割には貯金や投資の金額が増えない、なぜだろう?と不思議に思った事はありませんか?それ、実はなにも考えずに放置していると誰もが陥る「罠」なんです。

収入が増えても貯蓄がなかなか増えないとなると、将来が心配になりますよね。下手すると収入が減るなんてこともありますので、今のうちに対策を考えたいところです。寿命が長くなり、人生全体のコストが上昇するなかで、どのように、またどれぐらい貯蓄すべきか、真剣に向き合うべきテーマと言えるでしょう。

本記事では統計データを交えて原因を考察しつつ、対策を検討していきます。

収入(年収)が増えても貯蓄ができない現実

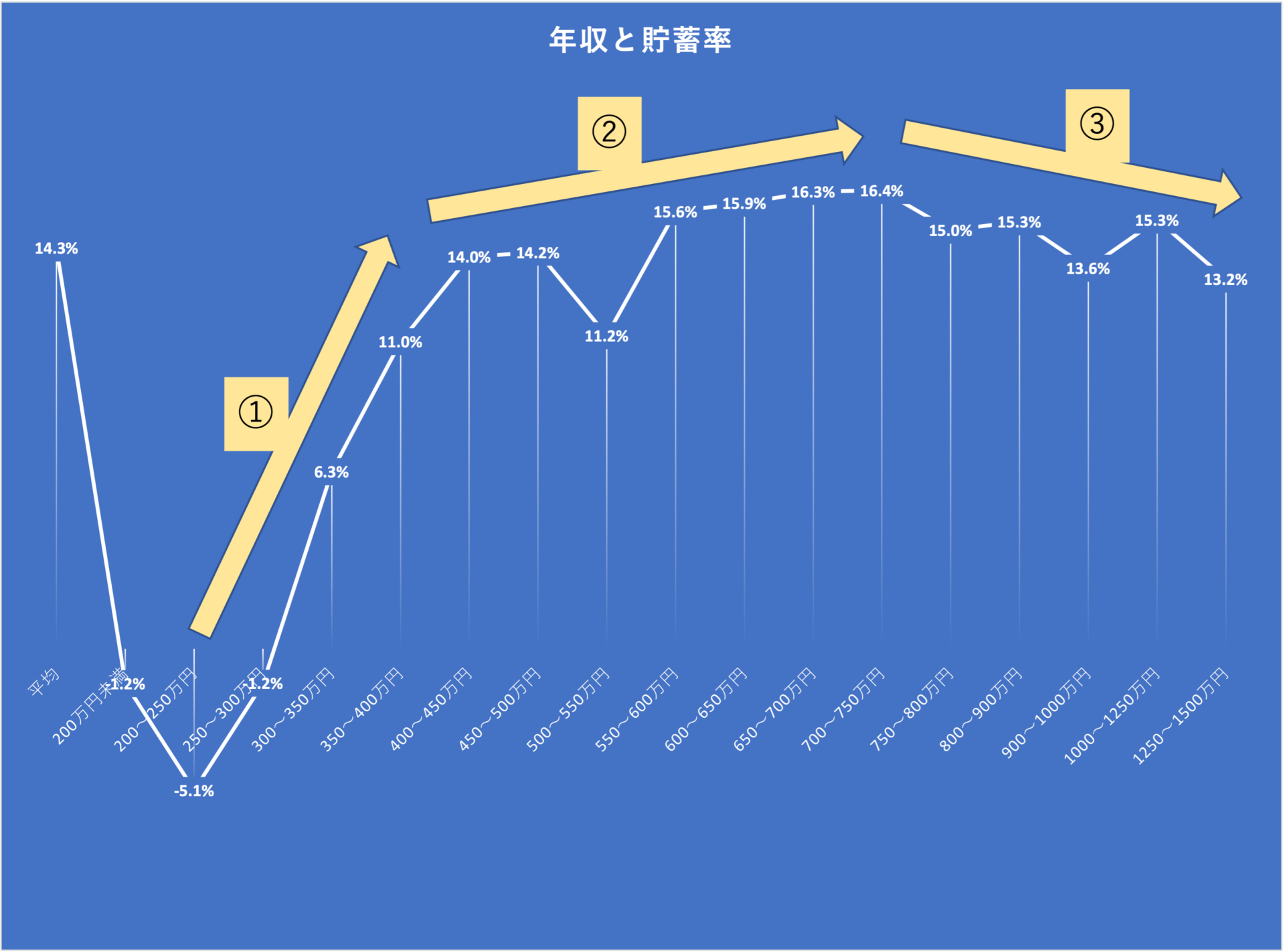

百聞は一見にしかず。まずはこちらの興味深い「年収と貯蓄率」に関するデータをご覧ください。ちなみに本記事では貯蓄率を『(可処分所得-消費支出)÷可処分所得』と定義します。税金の影響を除くために、可処分所得を分母としました。ただし以下の横軸は分かりやすく年収としています。

一番左は全体平均の貯蓄率で、そこから右にかけて年収順に貯蓄率を示しています。また理解を容易にするために、グラフに3つの矢印を記しています。左から順に次のような傾向を読み取ることができそうです。

- 年収450万円まで、貯蓄率が一気に上昇します。基本的には年収が増えた分、貯蓄にまわしていると考えてよさそうです。

- 貯蓄率の平均(14%)に到達した後、年収750万円ぐらいまでは一部の例外を除いて緩やかに貯蓄率が上昇していきます。ただし①の上昇率に比べればかなり緩やかになっています。

- 年収750万円を超えると、逆に貯蓄率が下がっていく傾向が見られます。年収が増えれば増えるほど貯蓄の余力は上がるはずですが、実際には逆転しているようです。

いかがでしょう。恐らくあなたは「年収が上がれば上がるほど、貯蓄率も上がるはず」と直感的に思っていたのではないでしょうか。端的に言えば、①のような上昇がずっと続くのではないか、と。でもその予想に反して、年収400万円以降は貯蓄率の上昇が緩慢になり、あろうことか750万円を超えると低下すらしていくのです!

なんということでしょう。これでは収入を増やしても増やしても、貯蓄がなかなか増えないのは当たり前です。もっというと、年収が上がれば上がるほど税金も増えていきますから、年収に比べた貯蓄率はもっと下がるはずです。「働けど働けどお金が貯まらない」とはまさにこのことです!

少し脱線しますが、お恥ずかしい話、実際僕もこの罠にまんまとハマったことがありました。まだFPの知識も何もない若い頃、運良く1000万円以上の年収があったときがあるんですが、そのときの貯金はわずかに100万円ほどしか増えませんでした。一体あれだけのお金が、どこに消えていったのかも分かりませんでした…。なんて恐ろしい話でしょう(笑)

もちろんこれは平均的な話であり、個別に異なることはよくあります。しかし傾向として、こうした「力」に多かれ少なかれ影響を受けているのも確かでしょう。

- 年収400万円から、貯蓄率は緩慢になる

- 年収750万円以上では、貯蓄率がむしろ低下していく

この2つの数字、覚えておいて損はないかもしれません。

米国で大成功した、ある「貯蓄促進プログラム」

一体どうして、このようなことが起きるのでしょうか。様々な理由が考えられます。

例えば、年収と幸福度の関係を考えてみるのも興味深いでしょう。一説によると幸福度のピークは年収800万円付近で、それ以上は幸福度が上昇しないと言われています(参考記事→幸福度と収入の意外な関係…幸福度を高めるお金の使い方とは?|アセットマネジメントOne)。貯蓄率との直接的な因果関係は薄いかもしれませんが、年収を上げるために忙しく働きすぎ、ストレスを埋め合わせるために消費が増えてしまっているのかもしれません。

また、毎月銀行口座に振り込まれる給与額を見て「より沢山使っても大丈夫」と勘違いしてしまうことも考えられます。幸福度との関連は僕の勝手な推測ですが、こちらはもう少し説得力があります。

この説を直接証明するわけではないですが、米国で開発された「SMarT(Save More Tomorrow)」という貯蓄促進プログラムがあります(→参考文献 実践 行動経済学・リチャード・セイラー著)。SMarTは人がデフォルト(自動設定)に従って行動してしまうという行動経済学の知見に基づき、給与が上昇すると拠出額も増やすプログラム。これにより、SMarTでは他の勤労者よりもより多くの貯蓄が出来ることが確かめられているんですね。

SMarTプログラムが成功したということは、逆に言えば、そのまま放置してしまうと増えた給与額を見て支出をどんどん増やしてしまう傾向がある、ということなんです。

このように、給与が増えたからといって、そこから何も考えずに使っていると、貯蓄率がなかなか上がりません。SMarTなどを参考に、我々も貯蓄率を上げる工夫をしていきたいですね。

ライフプランで将来の見通しを立て、QOLを上げる

SMarTプログラムを真似て、確かに貯蓄率を上げることは出来るかもしれません。しかし、一体どこまで上げればいいのでしょうか?今やりたいことを全て我慢して全力で貯蓄するべきなのでしょうか。あるいは、ほんの少し貯蓄すれば事足りるのでしょうか。個々人の貯蓄率は、あくまであなたの判断と価値観に委ねられています。

もし最適な貯蓄率が分からないなら、実践して欲しいのが「ライフプラン」です。ライフプランでは、現在から将来に渡るライフイベント(結婚、出産、子の入学、自宅取得、車の購入、etc)を洗い出し、将来に渡って収入と支出の関係を示す「キャッシュフロー表」を作成するのが主な目標です。

このキャッシュフロー表を見ることによって、将来起こりうる金銭的課題を把握することができます。またその課題を解決するために、今何が足りていないのか、またどうしていけばいいのかの対策を「定量的」「具体的」に立てる事が可能になります。多くの課題は「貯蓄(と投資)」で解決可能です。将来の備えのための貯蓄額が分かれば、あとは使っていい、ということになります。

現状も満足したい。将来の不安も解消したい。つまり、人生全体の質を高めるために、ライフプランが有効なんですね。もちろんライフプランのメリットは貯蓄率を決めるだけではありません。本記事の主題ではないので詳細は割愛しますが、人生の真の目的を発見したり、投資のリスクを評価したりと、ライフプランには様々メリットや活用法があります。

収入が増えても貯蓄が増えない原因と対策まとめ

年収と貯蓄率の傾向、および対策についてお話してみました。ポイントをまとめると

- 平均的な傾向として年収400万円から貯蓄率が緩慢になり、年収750万円を超えると貯蓄率が下がる。

- したがってSMarTのような対策を立てない限り、貯蓄率は増えない。

- 適切な貯蓄率を見極めるためにライフプランが活用できる。

でした。

僕は「今」も「未来」も自分の人生にとって、大切だと考えています。両方のQoLを上げるために、ライフプランが役に立ちますので、ぜひ検討してみてくださいね。ライフプランについてはメルマガでも詳しくお話してます。

それではまた。