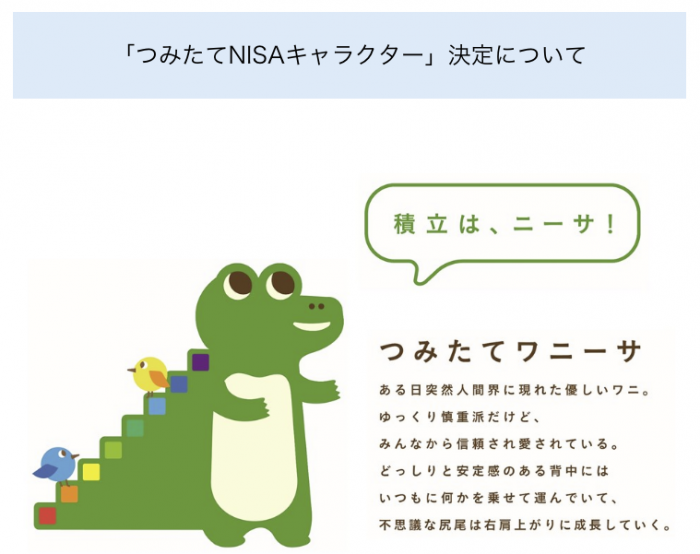

これから「つみたてワニーサ」が活躍するそうです。

つみたてNISAのイメージキャラクターに

「つみたてワニーサ」が選ばれたそうです。

早速、つみたてワニーサのツイッターもできて

盛り上がっていますね!

目次(タップでジャンプ)

つみたてワニーサ、決定!

つみたてワニーサについては

金融庁が正式発表してますので

ぜひ御覧ください。

うーん、金融庁のカッチリしたイメージと

つみたてワニーサのイメージとのコラボが

なんとも言えません(笑)

(もちろんいい意味で)

つみたてはニーサ

↓

つみたて「ワニーサ」

ということで、ワニが登場!

ワニのしっぽが階段状になってて

積立てをイメージしてる

っていう寸法。

これを考えられた方

川村貞知、岡田樹、かとーゆーこ氏は

(金融庁ページより)

凄い発想力ですよね!

今後、ワニーサがどんな活躍を

見せてくれるのか、楽しみです。

便乗して、ちょっとつみたてNISAの話を。

投資は一番最後。だから最初に「仕組み化」しておく

といいつつ夢をぶち壊すようで申し訳ないのですが

投資って「一番最後」です。

落ち着いて考えれば分かりますが

投資だけで飯を食っている人って

ほとんど居ませんよね。

あなたの周りにいますか?

居ないと思います。

でも投資をせずとも、

給与収入があれば

生活はできます。

あなたの周りに

給与収入で飯を食っている人はいますか?

いますよね!

そういうことです。

つまり、今現在大事なのは

投資ではなく収入(と支出のバランス)なんです。

ですよね。

投資を考える前に、

ここは絶対忘れないように

念押ししておきます。

下手すると「投資で飯を食えないか」

みたいに極端に考える人がいるのですが

それはほぼ無理です。

あっても極々限られた、

投資を「職業」レベルで実践出来る人だけですし

結局それってあなたがイメージしている

「投資で飯を食う」というのとは

ずいぶんかけ離れているはずです。

多分、想像されているのは

配当だけで生活しているような感じだと思いますが

その場合の元本はどれぐらい必要か

計算してみれば分かると思います…。

(仮に配当1%で計算してみてくださいね)

もちろんその元本が用意できるなら話は別ですが

少なくとも今すぐにはできないですよね。

僕も無理です。

ですので、収入と支出管理が

しっかり出来ていること。

これが大前提です。

じゃぁなんでこれだけ、

投資投資、と言われているのかってコトです。

最後の最後に、効いてくる(かもしれない)

後で少し詳しくお話しますが

投資は最後に大きく返ってきます。

(かもしれない、ですが)

今収入があるから大丈夫だとしても

退職すれば収入は年金のみ。

年金が十分もらえる方は別ですが

そうではない場合も多いと思います。

となれば、

足りない分は蓄えを取り崩します。

その蓄えの一部として

投資を考えます。

方法としては、今すぐに大きな元本があれば

ドーンと投資(というか資産配分)

すればいいですが

今、特に若い人で大きな元本がある人は

少ないと思います。

だから「積立て」なんですよね。

もちろん僕みたいに決して若くはない(笑)

40代からでも、つみたてNISAを活用して

何ら問題はありません。

僕も始めています。

最初のつみたて枠が終了するのは

40歳からだと60歳時点ですが

退職時期と重なり、結構ちょうどいい

という考えもできます。

ワニーサのしっぽが階段になっているように

毎年毎年、お金を積み上げていくのが

今からできる投資。

それで、右の方(ワニの本体の方)に行けば

トータルの積立額が大きくなりますが

長い時間をかけて期待利回りで増えていけば

お金は大きく増えていきます。

(かもしれません)

かもしれません、と書いたのは

投資にはリスクがあるからで

どうがんばっても予測できない

部分は残ってしまうからです。

そのリスクを承知の上であれば

少しずつ積立てながら投資をし

最後の最後に大きな果実を得る

(かもしれない)

という感じなんですね。

ちなみにこちらの表

複利にどれぐらいのインパクトがあるのか実感しよう。「利回りと運用期間」、「資産とその取崩し」の密接な関係について(速算表)

を御覧ください。

「毎年の積立金額が何倍になるか?」

という表の中で、つみたてNISAは20年ですから

例えば運用年数が20年の欄(縦)と

左の利回り(横)から好きな数字をとり

交差する部分の数字をピックアップしてください。

例えば運用20年で5.0%の利回りなら

「33.1」になってますね。

つみたてNISAは年間40万円までですから

毎年この40万円をつみたてNISAで運用し

もし毎年着実に5.0%の利回りが取れれば

40万円 x 33.1 = 1,324万円(税引前)

という計算になります。

元本分が800万円なので約66%増えて

戻ってくるわけですね(税引後約53%)。

最後の最後に返ってくるという感覚が

なんとなくつかめましたでしょうか。

今積立投資でやるべきことは「仕組み」作り

ではこれを実現する計画を立ててみましょう。

期待利回りはなんともできませんので

これはある意味神頼み。

ここは計画できません。

ですのでできる計画といえば

ライフプランと拠出の計画、

そして計画に沿った仕組みです。

ライフプランは別途作るとして、

そこから無理のない拠出計画を立てます。

できましたか?

ではあとはつみたてNISAの口座開設をして

積立ての設定をしてしまいましょう。

SBI証券をお使いなら

こちらの記事などを参考にしてください。

SBI証券のつみたてNISAで毎日積立てたらどうなる?実際にやってみました。

記事は毎日積立ての設定してますがほとんどの方は「毎月積立て」がいいと思います。給与振込と同期できますから。

僕も、とある事情で毎月積立に変更しました。

SBI証券のつみたてNISAで困った!SBI証券の積立設定を変更しました。

こうやって途中変更もできるので

安心ですね。

できましたか?

ここまでやっておけば、

あとはほぼ放置で大丈夫。

商品の組み合わせによっては

リバランスも必要になりますが

それは1年から2年に1度程度

もしくは値動きが大きいタイミングで

行えばOK。

バランス型投信を利用すれば

リバランスすら不要になります。

あとは20年後、1,324万円に

なっているかもしれませんね…(笑)。

ライフプランの事情が変われば

拠出も変更になることがあるかもしれませんが

やることは基本的に同じです。

投資は「かもしれない」とか

「可能性がある」とか

不確かなコトです。

しかも成果は長期間寝かした後に

やってくる(かもしれない)わけで。

だからこそ、手間暇のコストはかけず

仕組みだけ作ってあとは放置が

望ましいわけですね。

手間暇かけて結局利益ゼロ、

とかなったら人生の大損ですから。

あ、そうそう。

最後になりますが、iDeCoを使える場合は

iDeCoももちろん検討してください。

原則60歳以降でないと引き出せないので

つみたてNISAより注意深い検討が必要ですが

しっかりしたライフプランがあればちゃんと計画できるはずです。

iDeCoの方が節税メリットが大きいコトが多いので

iDeCoを先に検討するか、つみたてNISAと併用するか

いろいろ考えてみてくださいね。

つみたてNISA口座は各社対応を進めていますが

投資家にやさしいく金融機関に厳しい制度なので

大手ネット証券で使える所は今のところ

SBI証券、楽天証券、マネックス証券

ぐらいです。

ハピタス経由ならキャッシュバックもあるので

これも賢く口座開設しておきましょう。

今日からあなたも

「つみたてワニーサ」

始めませんか?

(ベタな終わり方ですいません!)