「NISAは節税にならず、税金が増えることもあるんじゃないですか」

「NISAは節税にならず、

税金が増えることもあるんじゃないですか」

読者からこんなご質問をいただきました。

正確に回答するにはなかなか骨が折れますが

今回は別のアプローチでNISAのメリット、デメリットを

探ってみたいと思います。

自分でいうのもなんですが

かなり参考になるのではと

思っています。

目次(タップでジャンプ)

NISAは本当に節税になるんですか?

頂いたのはこちらのご質問です。

NISA口座終了時について教えて下さい

非課税期間終了時に保有資産が値下がりしていた場合、最初から課税口座で購入した時より支払う税金が多くなってしまうことがあると思います。

このようなリスクをとってでも、課税口座ではなく、NISA口座を利用したほうがいいのでしょうか?

終了時に値下がりしていたら、特定口座に移しても、最初の購入価格以上になったら税金が発生するように制度が変更される可能性ってないのでしょうか?

ではまずご質問の前半にお答えしてみます。

NISAには課税口座より不利な局面もある

ご指摘の通りNISAには不利な局面があります。

5年間非課税のNISA。デメリットとメリットを知って賢く利用しよう。

この記事から抜粋すると

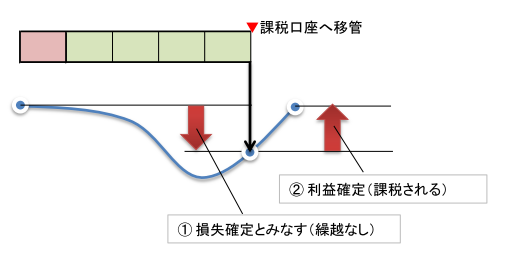

NISAにとって不利な局面とは

のように、NISA終了時に含み損が出ていた資産を

課税口座に移す際、その時の時価となるので

そこからNISA開始時の買値まで戻ったとしても

NISA終了時点からの利益とみなされて課税される、

ということですね。

「そんなことなら最初から課税口座を使ったほうがいいのでは?」

というのが、ご質問者の素朴な疑問なのだと思われます。

NISAの非課税損得を「確率」で考えてみました

しかし、ここは冷静に考える必要があります。

NISAには不利な局面があるものの

有利な局面もあり、平等に天秤にかけないと

優劣を正しく判断できません。

そこで、少し頭を使いますが

確率を使って考えてみましょう。

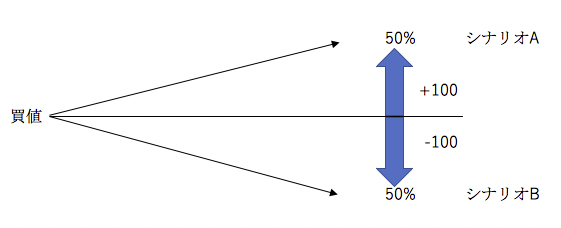

今、買値で買った資産が一定期間後に

+100円となるシナリオAと、

-100円となるシナリオBを想定します。

それぞれのシナリオが将来実現する確率が

50%ずつだとすると、こちらのような図になります。

実際にはもっと複雑でしょうけど

NISAと課税口座の優劣を判断するだけなら

これぐらい単純化しても大丈夫です。

ではこの条件で、この資産をNISA口座と課税口座の

どちらが有利かを検討してみましょう。

ここで資産の譲渡損益額は

口座の種類と無関係なので考えません。

その代り、課税額のみを考え、

期待課税額の少ない方が

有利だと判断します。

またシナリオAかBが実現したら

その時点で売却するとします。

まず、NISA口座の場合は簡単で

課税額はシナリオAもBもゼロです。

これはすぐに分かりますよね。

そういう制度ですので。

一方、課税口座の方はややこしいです。

まずシナリオAですが

売却益が100ですので税率20%とすると

課税額は20となります。

続いてシナリオBについて

売却時点で課税はされませんので

課税額はゼロです。

ただし、確定申告等を経て

損失繰越という将来の非課税枠として使える

権利を手にすることが出来ます。

ここで、この権利は必ず行使できるとします。

損失繰越はコールとプットの合成オプションなので

実現(節税)できるかどうかはその後の値動きにかかっています。

ですので必ず行使できるという仮定は

厳密には正しくありません。

しかしオプションの価値を議論し始めると金融工学を使ったりとか

計算がとたんに複雑になってしまうので

簡単化して、まぁ実現できるよね、ということにします。

ということは、シナリオBの

非課税オプションは必ず実現して、

課税額は-20となります。

(将来時点ですが、割引はしません)

シナリオAとBは同じ確率で発生しますので

両者相殺してゼロとなります。

したがって、この場合は

NISAも課税口座も優劣無しです。

ただ、上記の損失繰越の前提は甘いですので

実際にはNISAの方がやや有利となります。

期待収益率がプラスの場合のNISAと課税口座の優劣比較

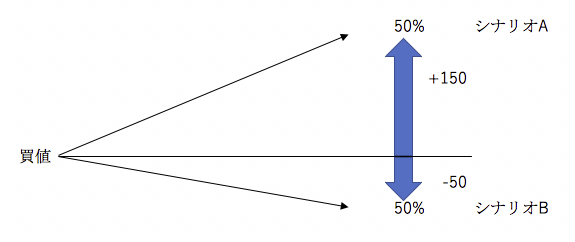

ここまでの前提で、さらに、投資対象の

期待収益率がプラス

(つまり将来は損失より利益の方が大きいだろう)

の場合、例えばこちらのような図になります。

この方が、現実に即した仮定ですよね。

さて、この場合もNISA口座は簡単で

課税額はどのシナリオでもゼロです。

課税口座に関してはまたまた複雑で

シナリオAは譲渡益150に20%課税して

課税額が30、その確率が50%ですので

期待課税額は15です。

シナリオBは譲渡損失50の将来節税額は

10、その実現確率が50%なので

期待節税額が5です。

両者合わせて期待課税額が10となります。

NISAがゼロに対して課税口座は

課税額が10とプラスになるので

これは明らかにNISAが有利です。

なお、期待収益率がマイナスの場合

(上図で、将来の資産額のマイナス側が大きい)

NISAと課税口座の優劣が逆転します。

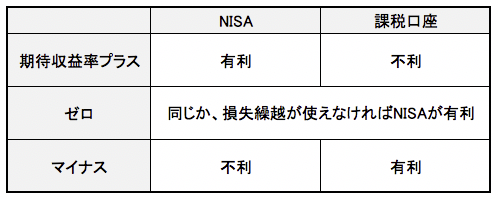

以上、まとめるとこちらの表のようになります。

期待収益率とNISA、課税口座の優劣の関係

結論として、期待収益率がプラスの投資対象であれば

課税口座よりNISAの方が有利だと言えます。

普通、期待収益率がプラスのものにしか投資しませんので

一般的に(かつ確率的に)NISAが有利と言っていいでしょう。

また、そのメリットをできるだけ引き出すためには

期待収益率がプラスの対象をできるだけ「長期間」

保有すればいいということも分かります。

つまり、NISA制度というのは非課税期間が長期であればあるほど

その非課税メリットを受けやすいということになります。

こうした観点を踏まえれば、

一般NISAよりもつみたてNISAの方が

非課税メリットという点では大きいということが

分かりますね。

NISAが不利な場合はどうなった?

では冒頭で示した、NISA終了後に

資産が元の買値に戻る場合を

想定してみましょう。

実は結論として、その場合であっても

NISAと課税口座の優劣は無い

ということが分かります。

この理由は

- NISA終了後の課税関係は、それまでにNISAを利用した場合と課税口座を利用した場合とで逆転する

- 課税関係が逆転するのであれば、両者の優劣も逆転する。つまりNISAが有利としていた場合はNISA終了後にNISA不利となり優劣が相殺される。その逆もしかり。

だからです。

NISAが不利とされた場合であっても、

全体として優劣が無いということなら

少なくともNISA終了時までは有利な

NISAを使うのが合理的な判断といえるでしょう。

NISA終了時に値下がりしてたときの不利は解消されない?

もう一つのご質問、

終了時に値下がりしていたら、特定口座に移しても、最初の購入価格以上になったら税金が発生するように制度が変更される可能性ってないのでしょうか?

について、現状では「可能性はある」

ものの、確定ではありません。

少なくとも2014年に始まったNISA枠は

今年2018年末で5年の非課税期間が終了します。

この時点で制度が変更になることは

考えにくいでしょう。

NISA制度というのは流動的で、

2014年の開始当初から現在まで

様々な「変更」がなされています。

(金融機関が毎年変更できる、

投資額が増額される、

ロールオーバー上限額撤廃、等)

ですので、上記のように制度改正される可能性は

ゼロではありません。

実際、金融庁は同様の要望を

平成29年度税制改正要望項目

に挙げています。

また制度の恒久化も訴えており、

恒久化しても上記のような優劣の問題は

ほぼ関係なくなります。

(ずっとNISAを使えばいいので)

今後NISAがどのようになっていくのか

当サイトでも注視したいと思います。

NISAの節税は本当に有利か?まとめ

確率を使ったので、途中の議論はもしかしたら

少し難しかったかもしれません。

その場合は結論だけ持ち帰ってもらうか

記事をプリントアウトしてじっくり検討してみてくださいね。

(できれば、ご自身でも納得して欲しいです)

最後に1点、気をつけて欲しいことがあります。

上記の議論はあくまで確率上の話であり

結果自体はそのときになるまで分かりません。

どういうことか、事例で説明しましょう。

例えばサイコロを振って

偶数が出たら1万円もらえ

奇数が出たら1万円払うゲームがあるとします。

このゲームに普通のサイコロと偶数が出やすいサイコロの

どちらを持って参加しますか?

と問われれば、そりゃ偶数が出やすいサイコロに

決まってますよね。

上の議論はそれを言っているだけです。

実際にゲームが始まり

偶数が出やすいサイコロを振ったとしても

残念ながら奇数が出る事は当然あります。

そのときに、

「有利だと言ったじゃないか!」

と怒るのはお門違いだということです。

NISAで言えば、

いくらNISAが確率的に有利と言っても

実際に(NISA後に余計に)課税されてしまうことは

十分考えられますよね。

そういうところまで納得できて、

初めて投資に参加できると考えましょう。

特定口座の場合は、貸株ができるので、株主優待・配当優先に設定した貸株を行うと、ニーサより有利な面が出てきます。

結論から言うと、ニーサと特定口座のどちらが有利かという議論にあまり意味はなく、相互のメリットデメリットを知った上で購入株の状況によって使い分けた方がよいと思います。

状況判断のための基準は、大雑把にいうと、長期保有目的か、短期売買目的か、配当金と貸株料の株価に対する割合などで。

トクゾーさん

追記ありがとうございます。

そういった考え方もあっていいと思います。

要は、投資家にとって一番メリットのある

使い方をすればOKでしょう。

ちなみに、トクゾーさんはご存知と思いますが

これをお読みの方のために

貸株設定をすると証券会社の信用(破綻等)リスクを負うなど

メリットだけではないことに注意してご利用ください。

コメントへの回答ありがとうございました。

貸株の証券会社信用リスクについては、最大手のSBI 証券もしくは楽天証券を使えば、ほぼゼロリスクに等しいです。無視していいリスクかと思います。破綻する可能性は、現在限りなくゼロに等しいし、万が一(まずないでしょうが)、経営不振で破たんに近づいたら(上記の2社の株価を参考に判断できる)、貸株設定を解除すればいいだけのことです。(設定から数日で解除可能)

むしら、このことを貸株を敬遠するほどのリスクとして考えるのであれば、リスク管理ができていないのでそもそも投資は向いていないと個人的には思います。

トクゾーさん

ありがとうございます。

僕も同意見ですよ。

ただ、無視するのはいけませんので

注意喚起は必要かと思います。

あと、この話は個別株が前提で、投信には当てはまりません。

その点も(読者のために)付け加えておきます。