税金回避の効果を過去データの年率で計算。この効果だけでも長期投資の価値は十分あります。

「分配金は再投資すべし」

とは、よく言われることです。

理由は再投資したほうが投資効率がいいからなんですが

では、具体的にどの程度の効果があるのでしょうか。

過去データを元に、検証してみました。

年率ベースで見ると、かなりインパクトがあります。

分配金を再投資したときと、しないときの比較

以下、株式やREITの配当とファンドの分配金は厳密には異なりますが

ファンド分配金の原資は配当ですので

ここでは分配金と統一してお話します。

さて、毎月分配型ファンドの効率が悪いのであれば、

その逆の全く分配しない(分配再投資)投資は

どれぐらい効率がいいというのでしょうか?

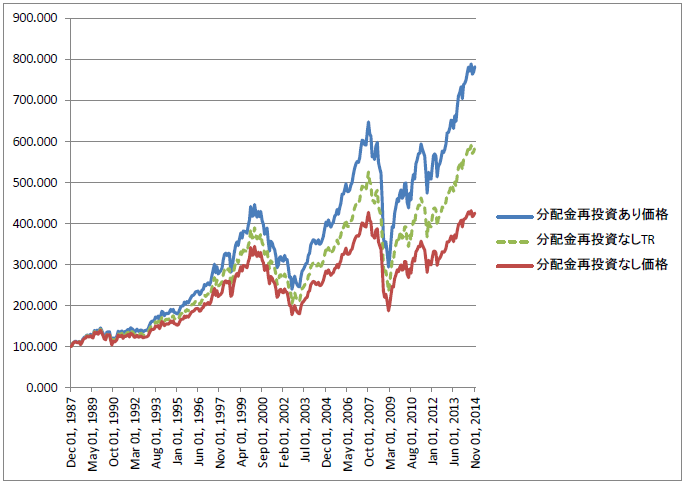

MSCI世界株式インデックスの過去データ(1987年から2014年)を元に

検証してみましょう。

(データ元:MSCI Indexes)

青が分配金再投資ありの場合、

赤が分配金再投資なしの場合です。

グラフのうち、

分配金再投資なしでは2014年末に約4.2倍、

分配金再投資ありでは同様に7.8倍程度になっています。

その差、なんと約1.9倍。

これだけでも、再投資の威力が伺えますね。

でも実はこれはフェアな比較ではありません。

というのも、再投資なしの場合は

分配金を手元に受け取っているはずで

それを加えたトータルリターン(TR)で

比較しないといけないからです。

詳しい計算手順は省きますが、

分配金再投資金リターンが期間リターンの約半分とし、

さらに分配金再投資金には課税されないと仮定すると

緑のグラフの「分配金再投資なしTR」のようになります。

トータルリターン比で見ても、

再投資あり/無しで約1.4倍ほどの差になる計算。

これは、年率に換算すると

年利約+1.7%のインパクトです。

毎年1.7%の追加リターンは、

かなり大きいですよね。

いまいちピンと来なければ、

- 信託報酬: 0.5%

- 信託報酬: 2.2%

のどちらのファンドがいいかを想像してみるといいと思います。

加えて毎月分配型ファンドの信託報酬は1〜2%台のものが多く、

仮にACWIに投資するファンドの信託報酬を1.0%とし

分配金を受け取る設定にしてしまうと

実質的に

1.0+1.7%=2.7%程度

の年間コストがかかっていたと想定しても

おかしくないというわけです。

これはかなりの高コストですよね…。

もちろんこの数字は簡易的に計算したものですから

前提を変えれば数字も変わってきます。

また過去の実績を元にしていますので

将来の追加リターンを保証するものでもありません。

ですが、再投資すれば少なくとも課税の繰り延べ効果は

着実に得られますし、投資が長期になればなるほど

その効果も大きくなっていく傾向があります。

逆に言えば、分配金を再投資しない

毎月分配型のようなファンドは、

このような美味しいリターンを

みすみす放棄していることになりますね。

このような事実があるからこそ、

ファンドはなにも考えずに「分配金再投資」でOKなんです。

分配金を再投資できないようなファンドは

そもそも選ばないようにしましょう。

分配金を再投資しながら、現金が必要になった都度

必要な分だけ解約すれば何の問題もありません。