【動画】SBI証券「つみたてNISA」ファンド選びの具体的方法と毎年の記録

こんにちは。林FP事務所の林です。

今回は「つみたてNISA」のファンド選びのステップについて動画でお話しました。この動画で

- つみたてNISAの銘柄一覧のチェック方法が分かります

- SBI証券を使ったつみたてNISAのファンド選びの方法が分かります

- ファンド同士を比較するときに、目論見書を見るポイントが分かります

ただし、どのファンドに投資すべきかについては、投資家(あなた)自身が決めることですので、その点はご注意を。

僕が実践しているつみたてNISAのファンド選び記録も合わせてご覧ください。

【動画】SBI証券で「つみたてNISA」ファンドを選ぶ具体的な方法

詳しくはこちらの動画をご覧ください。

動画がもし役に立ったなら、「いいね」をよろしくお願いいたします!(その場合はYouTubeで視聴する必要があるみたい?)

これまでのつみたてNISAファンド選びの記録

ついでと言ってはなんですが、2018年から始めた僕のつみたてNISAのファンド選びの記録を残しておきます。

このファンドを選べば大丈夫、などという意味では決してありませんが、ファンド選びの一助になればと思います。

2018年

2018年はつみたてNISA元年。2018年のつみたてNISAにはこちらのファンドを選びました。

SBI証券のつみたてNISAで毎日積立てたらどうなる?実際にやってみました。

2019年

この1年でつみたてNISAの認知度も向上し、つみたてを始める人も多くなってきました。金融庁の資料によれば、つみたてNISAの口座開設数は開始からわずか3ヶ月で50万口座を突破しています。

それを受けて、ファンド運用会社各社は次々とつみたてNISAの基準に沿ったファンドを組成。2019年3月時点で

- インデックスファンド 142本

- アクティブファンド 17本

- ETF 3本

と、2018年当初は100本ぐらいしかなかったファンドも、かなり増えてきました。

(「つみたてNISAの対象商品」金融庁より)

選び方は上記動画をご覧いただきたいのですが、結局僕が選んだのはこちらのファンドです。

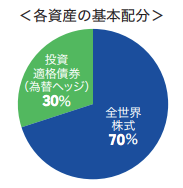

インデックスファンドに詳しい方ならご存知、バンガードETFに投資するいわゆるファンド・オブ・ファンズで、全世界株式70%、投資適格債権(為替ヘッジあり)30%と、シンプルな構成のバランスファンドです。

株式を多めにしたのは、実はiDeCo内の株式比率が少なめだからなんです。

これは実は賭けです。セオリーでは、スイッチングが自由にできるiDeCoでリスク資産を多めに持つほうがいいのですが、iDeCo内の選択肢も限られており、トータルで考えてこのようにしています。

まぁ、毎年見直せばいいのでそこまで悩む必要もないないかなと、こちらのファンドを選択しました。

果たして吉と出るか。

2020年

2020年の執筆時点において、新型コロナウイルスのパンデミックによる影響で市場が大荒れしています。

3月12日のNYダウは前日の終値23,549から終値21,197ドルと、-2,352ドルの暴落を記録しました。かと思えば、その翌日は21,197から23,186ドルの、+1,985ドルと猛反発しています。

日経平均も大きな影響を受け、年初来高値(1月20日)の24,083円から現時点(3月13日)で17,431円と、約-28%もの下落を記録。節目の2万円もあっさり割り込み、エコノミストからはリーマンショック以来の大激震がくるのでは?という意見も聞こえています。

という状況なのですが、個人的には積立方針を変えるつもりは1ミリもなく、これからも淡々と積み立てていきます。

なので、市場の大荒れはあまり僕には関係ないのですが、何年か経った後、こうした記録は誰かの役に立つはずなので、まさにWEB上の「ログ」として簡単に残しておきます。

つみたてNISAはリバランスがしにくいので、僕はバランスファンドで対応しています。なので、リバランスの必要もありません。

毎年やることといえば、新たにつみたてNISA対象となった投資信託があり、選択肢が増えているので、自分にとってよりよい選択肢がないかを探すことぐらいです。

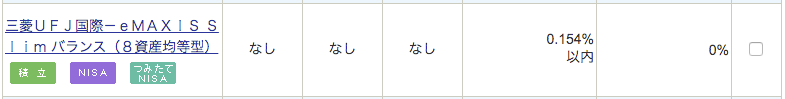

で、いつも悩むのがグローバル(市場平均)型か、8資産均等のようなコスト重視型か、です。うーん…苦笑。

細かいことをいい出したらキリがないのですが、そもそも僕の手間を省くという大きな目的もあるため、今年はこちらを選択してみます。

資産配分も、大雑把には、僕の目的から外れてはないだろうということで…。

それにしても、いい加減、つみたてNISAもiDeCoのように「スイッチング(乗り換え)」OKにしてもらいたいです…。でないと、このように毎年1回見直すだけで、毎年違う投資信託に積み立てていくと、20年後には20本もの投信が画面にズラリと並ぶことになります(泣)。

それはそれでいいとしても、年々信託報酬(ランニングコスト)が低下していく傾向がある中で、古い(相対的にコスト高の)投信を保有し続けるのは投資家として辛いです。

より低コストの投信に乗り換えることで、運用コストを抑制できますし、適切な競争圧力もかかります。

顧客本位をうたう金融庁には、ぜひ「つみたてNISAのスイッチング」も検討をお願いしたいですね。

課税口座で損失のある投信は非課税口座への移し替えを検討しよう!

このような相場の下落時は、過去から積み立ててる「課税口座の投信」をつみたてNISAなどの非課税口座に移していくチャンスでもあります。なぜなら、下落により利益が少なくなって(もしくは損失となって)いて、売却時の課税額を抑えられるからです。

ただ、メリットばかりではなく、非課税口座への乗り換え注意点としては

- 投信を変更する場合は資産配分について再検討しないといけない

- 乗り換えの場合は新規積立てではなくなるので、新規積立て効果がその分なくなる

があるので、総合的に考えてください。

積立効果がなくなるのが嫌な場合は、たとえばiDeCoと併用するような案もあります。

普段、iDeCoの積立額を抑えているなら、今年はつみたてNISAを課税→非課税の乗り換え用とし、その分iDeCoの積立額を増やすなどして対応すれば全体としての積立効果を維持できます。

ただ、つみたてNISAとiDeCoは同じではないので、メリットデメリットを踏まえた上で、検討してください。

【2018年版】iDeCo、NISA、つみたてNISA比較表とまとめ

非課税口座(NISA)が始まる前から積立をしていた方は、一度こういう視点でも検討してみてくださいね。

僕もちょっと、考えてみます。

2021年

今年もポートフォリオの点検をしました。…が、特に修正する点もなく、投資方針も資産割合もそのままで継続と判断しました。なので、特筆すべきこともなく、簡単にご報告だけしますね。笑

少し気になっているのは株式相場の絶好調です。米国インデックスは史上最高値を更新し、日本の株式相場も日経平均が3万円の大台を超えるなど、非常に堅調です。一方で、2020年から始まったコロナ禍で実体経済は少なからず打撃を受けており、実体経済と株式相場が噛み合わない状態がここのところ続いています。

また1700年代の南海泡沫事件で起きたどさくさ上場を彷彿とさせるような「空箱上場」も人気を呈しています。このような状況をみるに、株式相場は多かれ少なかれ「過熱」しているといえるのではないでしょうか。恐らくそれは、コロナ禍で、いやコロナ禍以前から始まっている緩和マネーの行き着く先になっているのだと思われます。

僕はこのような相場観を持っているため(相場師ではないので、決して全面的に信用しないように!w)、ポートフォリオの株式比率は低めです。株式比率は債権+現金比率よりも低く抑えています。なので、全世界株式一択投資!とか、米国S&P一択投資!とかアグレッシブな投資家に比べたら腰が引けたように見えるでしょうし、実際パフォーマンスも+50%ちょいですので、そうした前掛かりな投資家に比べれば全然少ないです。

でも今の過熱相場では、これぐらいの温度感が僕にとってはちょうどいいんです。なので、今年も比較的マイルドなポートフォリオのまま続行、という結論に至りました。

さて、今後株式相場がこのまま堅調を維持するのか、あるいは大幅に(強烈に?)調整するかは神のみぞ知るです。ただ、下がり続ける相場が無いのと同じく上がり続ける相場もありませんので、実体経済と乖離した相場は、いずれどこかで調整すると考えています。

想像以上に大幅な調整のことを人は「暴落」と呼びますが、そのような調整に備えるため、株式比率を抑え、現在はキャッシュポジション(現金の量)も増やしています。調整後、株式比率を上げたり、あるいは準備しておいたキャッシュで追加投資することも検討するかもしれません。調整が無いならないで、このまま続行すればOKです。

上がろうが下がろうが、何が起きても大丈夫なように備えるのが、投資を長く続ける秘訣だと僕は思っています。

つみたてNISAのファンド記録は、毎年更新します

毎年、この記事につみたてNISAのファンド選びの記録をしていく予定です。

もし忘れてたらコメント欄に「忘れてるよー」と一言入れてもらえれば、気づきます。

お楽しみに!