超高配当4.57%なのに衝撃の超低コスト0.0615%!?話題のSBI日本高配当株投信は買いか?待ちか?

こんにちは。林です。

2023年12月12日から一般販売開始されたSBI日本高配当株式(分配)ファンド。(愛称SBI日本シリーズ - 日本高配当株式(分配))

そのコストはなんと年0.099%(SBI証券の投信マイレージによりなんと実質0.0615%まで低下)という、アクティブ型の中で驚異的な低コストで話題になっています。

ではこの投資信託は買いなのでしょうか。

結論から言うと「待ってもいい」です。

解説します。結論はいいましたので、まずはファンドの概要からどうぞ。

配当利回り4.57%と超高いのに、衝撃の超低コスト0.0615%!?

SBI日本高配当株式(分配)ファンド(以下SBI日本高配当ファンド)は、先日の先行販売が非常に好調。本記事をアップした2023年12月12日から一般販売開始しています。(まだ値段がついてない買い付け画面は初めてみました)

SBI日本高配当ファンドの特徴をざっと挙げると

- 年4回決算型

- 日本の高配当株30銘柄を分散して買うことができる

- インデックス(パッシブ)ではなくてアクティブファンド

- 信託報酬(年間保有コスト)が税込み0.099%(投信マイレージのポイント還元で実質0.0615%まで下がる)

- SPYD0.07%、VYM0.06%などの米国高配当ETFと同等かそれ以下という、訳分からないレベルで低コスト。

- 30銘柄で配当利回り(過去実績より)が4.57%超のPF

- 情報開示が早い。既にPFが公開されてます。

みたいな感じかと。ちなみにSBI日本高配当ファンドは現状SBI証券でしか買えません。なので、実質年0.0615%と考えて大丈夫です。

あまりに低コストなので、ネジがぶっ飛んでる感じのファンドですね。下手なインデックスファンドのコストより低いです。

SBIさん、ガチで殴り込んできた印象ですね。てか殴り込んでますね?

もしですよ?

来年から始まる新NISAの成長投資枠1200万円でこれに全額投資したとしたら

- 配当金 年548,400円をまるっと非課税でもらえる

- 対して保有コストはたったの7,380円

※価格変動なし、配当利回り変動なし、信託報酬0.0615%、その他細かいコストを無視した理論値

という、ちょっとバグった感じになります。

配当金の手取りが年50万円を越える可能性があるのは、夢ありますね。

夫婦でやれば年100万円超の手取り配当も夢ではない?

こうやって想像するだけならタダですので楽しいですね(笑)

以下マニアックな人向けに、SBIの公開データも掲載しておきます。

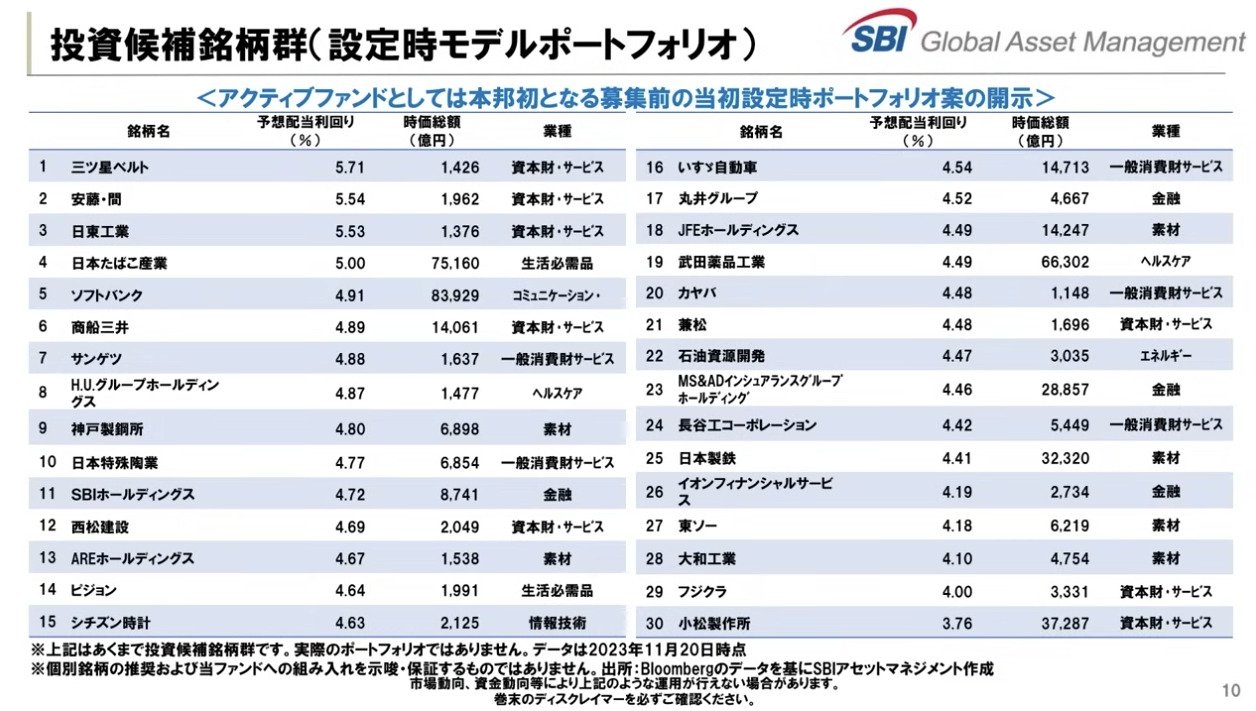

このファンドで投資する具体的な30銘柄の候補リストはこちら。

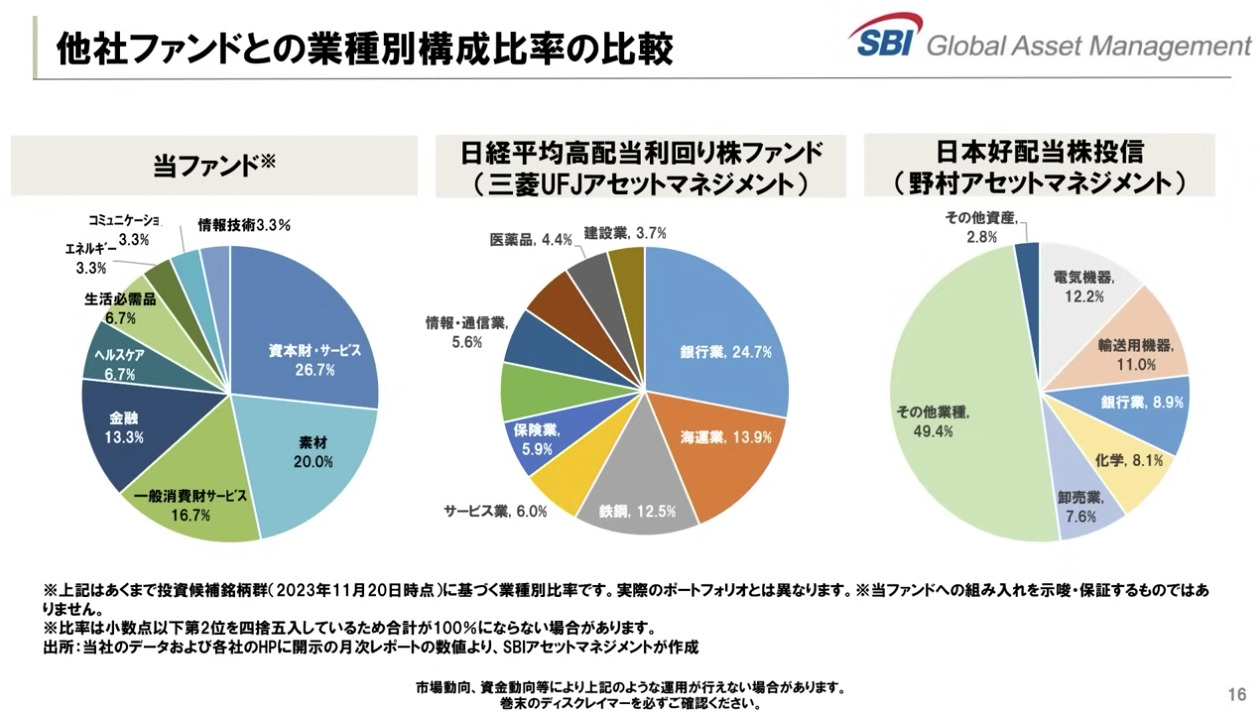

セクター分布の他ファンドとの比較はこちら。

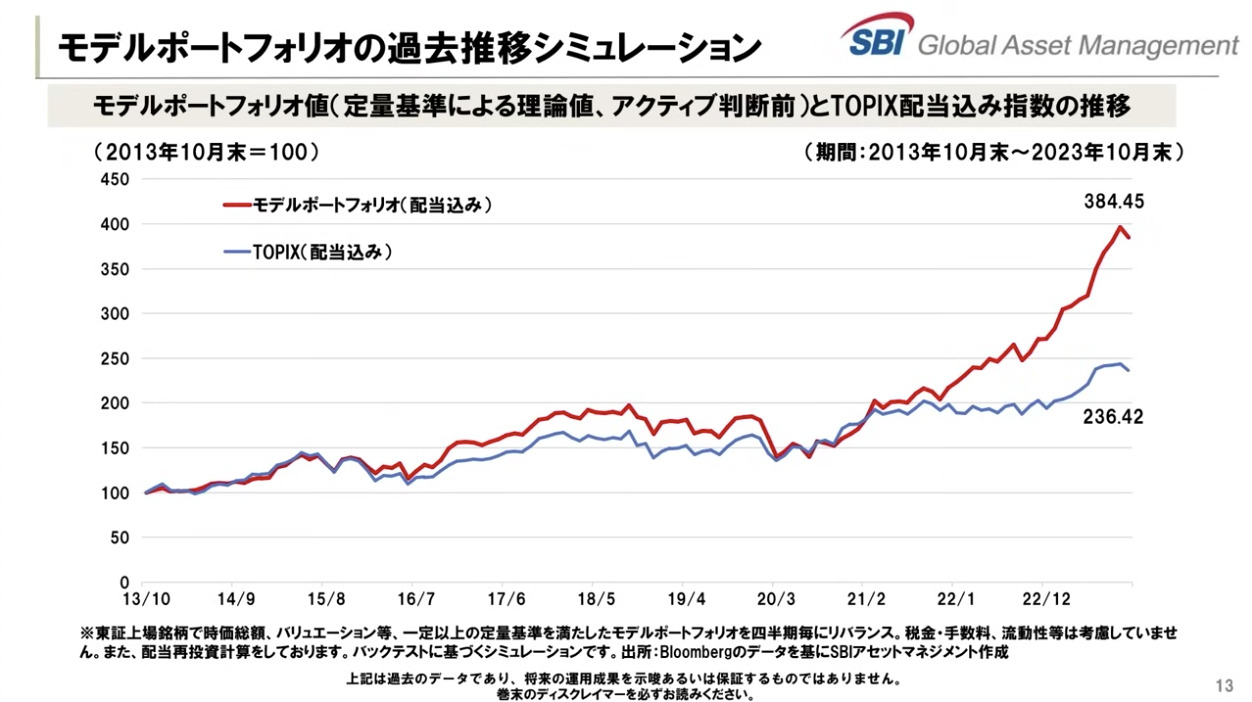

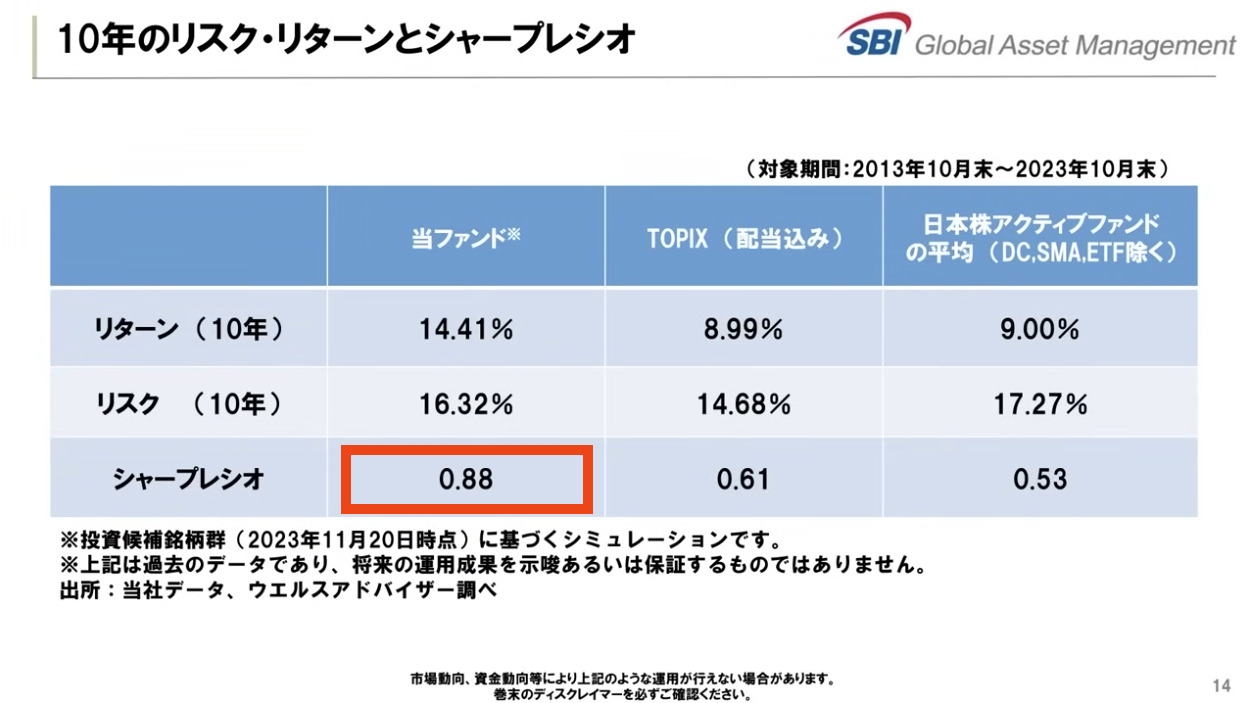

また過去のパフォーマンスですが、30銘柄のパフォーマンスとTOPIX(配当込)との比較では

と、インデックスに対してパフォーマンスが大きく劣っているということも言えなさそうです。

ただ、銘柄数が少ない分リスクも大きめなのでそこは注意。

シャープレシオは高いので、投資効率は良さそうです。

(いずれも引用元は【日本シリーズ日本高配当株式】WATの米国株投資ちゃんねる!WATさん、SBIグローバルアセットマネジメント代表取締役社長 朝倉 智也氏のスペシャル対談!youtube )

全力投資など無茶しなければ、うまく付き合っていけそうな印象を持ちました。

今後このようなファンドが増えてくるなら、個人で個別の高配当株式でPF組むなら、ファンドで済ます方が面倒なく合理的、という考えも台頭してきそうな予感がします。

SBI日本高配当ファンドは買いか待ちか?

冒頭の結論でも書きましたが、確かにいろいろバグった感じの投資信託ではあるものの、結論として焦って買う必要はないです。

これは決してSBI日本高配当ファンドがダメということではなくて、投資信託に投資をする場合の原理原則のようなものです。

理由を簡潔に書くと

- アクティブファンドなので、今後どうなるか分からない(今後の運用実績を見る必要がある)

- 資産規模が小さい間は、値動きが不安定になりがち

- 過去シミュレーションではパフォーマンスいいんですけど、将来は分からない

- 配当利回りだけで見るのは不適切。高配当ならSPYDなど、米国株にも選択肢がある。今後10年20年、日本株でいいかどうかは投資家として考えどころ。

ぐらいかなと。

お勧めの方針としては、とにかくお金を増やしたいなら配当再投資一択です。

全世界株式とか、S&P500のファンドやETFが人気の候補ですね。

高配当ジャンルはお金を使いたい人向けで、資金の一部を高配当に向けたり、あるいは出口戦略を考えている人向け、というのが正しい認識です。

また出口であっても配当にこだわる必要はなく、「躊躇なく取り崩す」ことができるならそれが経済的には合理的です。

ただし僕は長年のFP業務の経験から、人間には心理面のケアも必要だと考えているので、配当での受取を否定しませんし、僕も配当金を受け取っています。

取り崩すことに心理的ハードルがあってお金を使えないとしたら本末転倒ですからね。

ということで、最低1年は様子を見る、ぐらいのスタンスでOKです。

というのも、上の原理原則に加えてもう一つ理由があるんです。

これを見て恐らく、他に対抗する(もっと期待できる)ファンドが出てくると思われるからです。

投資家としては少なくとも、これと同等の経費のファンドが複数出てきて、切磋琢磨して欲しいわけですね。

それから考えても遅くはないのです。

SBI日本高配当ファンドまとめ

投資するかは別として、こうしたアクティブファンドなのに超低コストという選択肢ができたことは素直に歓迎したいです。アクティブ型でこの低コストは革新的の一言。

既に日本株で高配当個別株で運用してた人は、乗り換えの選択肢の一つになりうるので、目論見書やニュースリリース、動画で研究してみてください。

以上、少しでも参考になりましたら幸いです。

こういう話をしますと意識が投資に集中してしまいますが、お金を増やすにはファンドや銘柄の選択以上に入金力を上げるのが大事です。

副業で稼ぐ力も増やしていきましょう。

トータルでお金を増やす戦略はメルマガでお話しています。お得な情報もメルマガ読者さん優先でお知らせしてますので、ぜひ下のバナーからご購読ください!