2017年から皆年金の個人型確定拠出年金(個人型DC/iDeCo)で気をつけるべきこと。

ようやく、少しずつメリットが理解されてきた、個人型確定拠出年金(以下iDeCo)。

日本版401kとも言われるこのiDeCoは、法改正により2017年より加入可能者が拡大されますが、一足先に、メリット・デメリットと、どう活用すればいいのでしょうか。

まずはiDeCoの基本から、基本的なメリット、デメリットを押さえておきましょう。

iDeCoについてまずはこれだけ知っておけば大丈夫です。

iDeCoって、難しそう!?キホンから教えて!

お教えしましょう。

個人型確定拠出年金(iDeCo)というのは、「確定拠出」という名前が表すとおり、拠出、すなわちお金を出す金額が決まっている(確定している)タイプの年金制度なんです。

年金制度とはいえ、運用商品は加入者個人が選べる(逆に言えば、選ぶ必要がある)ため、どちらかというといろんな特典や制約が付いた証券口座のようなイメージを持ったほうが早いかもしれません。

以下、iDeCoの基本と2017年からの改正ポイントについてお話しますね。

iDeCo(個人型確定拠出年金)の隠れたメリット

実はあまり知られていませんが、確定「拠出」で給付は変動するため、拠出した時点で個人の資産であることが保証されています。

これが確定「給付」型(将来もらえる金額があらかじめ決められている)年金とは大きく異る部分で、確定給付年金の運用資産はあくまでも年金全体の資産であり、個人の資産ではありません。

そのため、年金が破綻したような場合は給付水準も大幅に引き下げられるリスクがあります。

一方でiDeCoはそのような心配がなく、あくまでも個人の資産として保護されるものです。

企業型DCはでもこれは同じで、一旦DCは口座に入ったお金は、企業が破綻しても確実に守られるのです。

将来が不安な年金制度が増えている中で、これは嬉しい点ですよね。

運用商品を選ぼう

iDeCoの商品はiDeCoを運営している運営管理機関(以下運管、うんかん)が自由に設定できます。

だからといって自由奔放にしてしまうと、特定の株式銘柄しか買えないような老後資産を形成する口座として、意味のないものになりかねません。

したがって、iDeCoの運用商品には

- 適切な投資教育と、運用商品が必要

- ラインアップは最低3本以上で、かつ元本確保型商品を入れる

という条件がついています。

一般的には、数本から、十数本程度の「投資信託」が多いようです。

iDeCoの運用商品について詳しくは

iDeCoの運用商品とコストを徹底的に比較した結果…狙い目はココ!

も参考にしてください。

個人型DC(iDeCo)の2017年からの変更点は?

2016年時点で、元本確保型商品の義務化を撤廃する案や、商品を選びやすくするために商品数の上限をもうける案等の法案改正が予定されています。

より具体的には以下のように改正される予定です。

継続投資教育の努力義務化

配慮義務だったものを、努力義務へ引き上げます。これにより、DCの教育が進むことが期待されます。

この努力義務というのは、個人型DC加入者の義務ではなくて、企業型DCを提供している企業の義務ですので、個人事業主や主婦、主夫の皆さんは関係ありません。

運用方法の選定等規制

- 運用商品数の上限の設定(5年間の経過措置あり)

- リスク・リターン特性の異なる3つ以上の運用商品の提供義務

- 元本確保型商品の提供義務の廃止

要は、運用者が商品を選びやすくし、かつ、元本確保型等、事実上DCのメリットが発揮できない商品はなくそう、というわけです。

こうなればどうやったってリスクをとるわけですから、運用を勉強しないわけにはいきませんね。

「なにもいわない場合」のルール整備

「でも投資なんておっかなくて…」

とか、

「商品選びなんて面倒くさくて…」

という面倒くさがりさんのために、何も言わなくても最初からリスク商品を購入していくルール整備が始まります。(これをデフォルト商品といいます)

どうせリスクを取らされるなら、やっぱり自分で意思決定したいものですよね。

面倒くさがりさんは要注意ですよ!

運用商品ラインナップの変更

ラインナップの変更は、現状全員の同意が必要で厳しいですが、これが3分の2以上の同意で可能になります。

より柔軟に、商品ラインナップの変更がなされていく可能性があります。

変な商品はNGですが、コストが安く、良い商品であればウェルカムですよね。

DC口座内の運用商品の購入・変更ってどうやるの?

基本は毎月一定金額を拠出していきますから、そのお金で何を買うのか、決めておく必要があります。DC口座では、拠出金の何%でどの商品を購入するか、あらかじめ決めます。

例えば拠出金の30%で国内株式投信を購入し、残りの70%で海外株式投信を購入する、という設定をしておくと、毎月の拠出金が8万円とすれば、毎月24,000円で国内株式投信56,000円で海外株式投信を購入し続けることになります。

購入金額は一定でも、リスク商品の場合は購入時価格が変動しますので、低い価格の場合はより多く買い付ける、いわゆるドル・コスト平均法で積み立てていくことになります。

毎月の拠出金に対する購入割合と対象商品はいつでも自由に変更することができます。

また毎月の積み立てとは別に、既に購入している商品を売却して別の商品を購入することも可能です。

これをスイッチングといいますが、スイッチングは任意のタイミングで何度でも行うことが出来ます。

ただし、売却に際して保険であれば解約控除が取られたり、投資信託であれば信託財産留保が取られたりすることがありますのでご注意ください。

やめても、持ち運べます

DCには大きく企業型DCと個人型DCがあります。

DCは原則60歳まで払い出しできませんから、例えば企業型DCの加入資格を失った場合、個人型DCへ移し替える必要があります。

これを、ポータビリティといって、60歳まで運用ができるような仕組みになっています。

逆に言えば、よほど資産が少ないような特別な条件でもない限り、ずっと運用し続けることになりますので、どう考えても長期的な運用をしていくことになります。

個人型確定拠出年金はいつから、どうやって受け取れるの?

上で少し書きましたが、原則60歳まで払い出しはできません。

60歳になったら強制的に…ではなくて、「給付の請求」をすることで、もらうことができるようになります。

この請求は60歳から70歳までの間で、自由に決めることが出来ます。

ですので

「私はもう65歳の年金まで待てないので、60歳からもらう!」

とか、

「いやいや、できるだけ長く70歳まで運用して、利益を伸ばすぜ!」

とか、その辺、自由です。

また年金の受け取り方は運管によって違いはありますが、一応

- 年金

- 一時金

- 年金と一時金

の3通りから選べます。

ただし、60歳時点で通算加入期間が10年未満の場合は、60歳から受け取れませんのでご注意下さい。50歳以降に新規加入した場合がこれに相当しますね。

10年未満の場合、加入年数に応じて受取最低年齢が60歳から65歳まで変動するルールになっています。

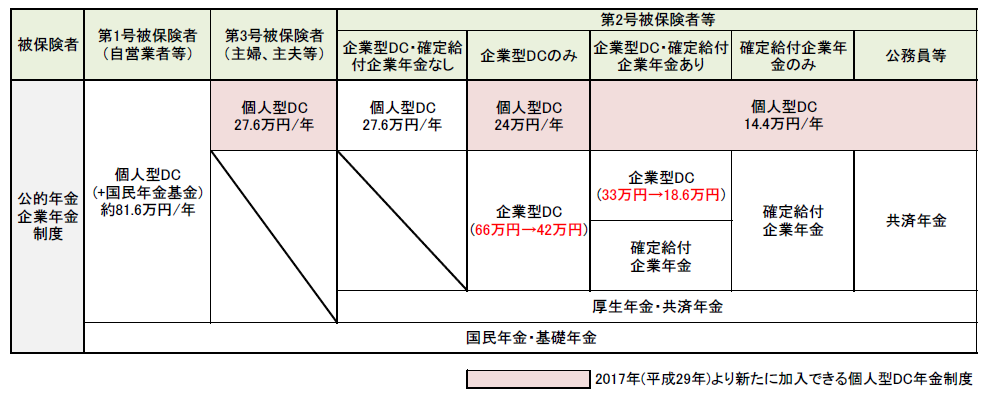

2017年以降に個人型DCに加入できるのはどんな人?

個人型DCの加入可能範囲の拡大

| 新たに加入できる人 | 拠出上限 | 備考 |

|---|---|---|

| 企業型DC加入者(他の企業年金がない場合) | 年額 24万円 | 企業型DCは個人型DC相当額分、減額される |

| 企業型DC加入者(他の企業年金がある場合) | 年額 14.4万円 | 企業型DCは個人型DC相当額分、減額される |

| 確定給付型年金のみ加入者および公務員等共済加入者 | 年額 14.4万円 | |

| 第三号被保険者(主婦、主夫) | 年額 27.6万円 |

(平成27年度 税制改正の概要|厚生労働書より)

新たに加入できる人の数は2500万人以上といわれ、非常に大きな改革であることが分かりますね。

これを図で表すと、こんな感じになります。

個人型確定拠出年金の新規加入可能者のイメージ

(クリックして拡大)

今まで抜けていたところが、埋まっていっている感じですね。

加入者のそれぞれの状況に応じて年間の掛け金上限が異なります。

- 個人事業主の方:月68,000円、年間81.6万円

- 主婦・主夫の方:月23,000円、年間27.6万円

- 企業型DC、確定給付企業年金のない企業にお勤めの方:月23,000円、年間27.6万円

- 企業型DCのみの企業にお勤めの方:月2万円、年間24万円

- 企業型DC、確定給付企業年金のある企業にお勤めの方:月12,000円、年間14.4万円

- 確定給付企業年金のみの企業にお勤めの方:月12,000円、年間14.4万円

- 公務員の方:月12,000円、年間14.4万円

がそれぞれの掛け金上限となっています。(赤部分が、2017年より新たに加わった部分です)

企業型DCとの併用

先程の表で「企業型DC」への加入者も入っていますが、これは注意が必要です。

企業型DC加入者は、会社側で企業型DCの規約を変更し、iDeCoへ加入できるように定め直さないといけないからです。

具体的には

- 企業型DCへのマッチング拠出の廃止

- 企業型DC加入者が個人型DCの加入者になれる

という条件が必要になります。

参考文献:個人型確定拠出年金iDeCo活用入門(竹川美奈子)

拠出額の上限は変わらず、労使交渉なども必要になるので、企業型DCのを導入しているほとんどはそのまま変わらないと思われます。

とにかく節税メリットが大きいiDeCo

iDeCoの最大のメリットは「節税」です。

- 拠出金は全て小規模企業共済等掛金控除となり、全額所得控除されます。全体の所得額(課税率)によりますが、所得控除されたうちの何割かが、節税額となります。

- 運用時は非課税です。DC口座では運用商品を売却してその資金で他の商品を購入することをスイッチングといいます。含み益のある資産から別の資産にスイッチングしても、利益に課税されないのが特長です。

- 受け取り時は一時金の場合は退職所得、年金の場合は公的年金等控除の対象となり、税制が優遇が受けられます。

拠出時、運用時、受け取り時の三段階で節税ができ、老後資金確保の手段としては最強クラスです。

民間保険の個人年金も多少の節税効果がありますが、全くその比ではありません。

NISAと比較しても、NISAは期間限定で、かつ受け取り時のみ非課税と考えればiDeCoの節税効果の大きさが分かるはずです。

iDeCo(個人型DC)のデメリット・注意点は主に4つ

このようにメリットの大きな個人型DCですが、デメリットもありますので、きちんと把握した上で上手に活用していきましょう。

iDeCoは年末調整でOKだが、確定申告になることも

iDeCoの減税(所得控除)申請は会社員・公務員であれば基本的に年末調整で済みます。

ただし、一定の条件に当てはまる場合は、会社員・公務員であっても確定申告が必要になる場合もあります。

詳しくはこちらの記事をご覧ください。

【動画と画像で解説】iDeCoの年末調整と確定申告、ふるさと納税併用時の注意点!

受給時の税金に注意

確定拠出年金年金のコストは大きく、

- 運営管理機関等に払うランニングコスト

- 受給時の税金

があります。

ランニングコストはある意味仕方のない面もあり、また運営管理機関(口座)を注意深く選ぶことで、事前にある程度回避できます。

もう一つの受給時の税金にも注意が必要です。

というのも、ここの戦略(出口戦略)を失敗すると、思わぬ重税に悩まされてしまうこともあるからです。

受給のパターンは一時金と年金の大きく二つがありますが、一時金の場合は退職所得、年金の場合は雑所得で、公的年金等控除枠が使えます。

どちらが有利かは個別に吟味する必要があり、一概に言えませんが、勤務先の退職時年と同じ年に一時金として受け取る場合は退職所得計算の際に合算されること、年金で受け取る場合は、公的年金等控除枠を超えた分は、所得増として扱われて住民税・健康保険料等にも影響が及ぶこと、などに注意が必要です。

退職年齢、金額、さらにはDC内の利益なども加味し、ライフプランが許す範囲で、かつ最も有利な出口戦略を取りましょう。

詳しくはこちらの記事もお読みくださいね。

【ケース別徹底解説】iDeCoと退職金の税金と上手な受取り方

商品数が異なり、囲い込みのリスク

運営管理機関(運管)によって運用可能な商品が大幅に異なり、商品数も比較的少ないです。また原則、運管の変更もできず、一度契約してしまうと囲い込まれてしまう恐れがあります。

これは非常に大きなデメリット/リスクといえるでしょう。

次にも述べますが、原則60歳まで引き出せない資産であるにもかかわらず、たった一つの運管に委ねないといけないとしたら、それはかなり大きな問題です。

金融機関や金融商品は、消費者が自由に選択できる権利があって初めて切磋琢磨し、サービスが向上していきます。

20歳から個人型DCを利用するとすれば、もし40年間、なんの進化も変化もしない運管にご自身の資産を委ねないといけないとしたら…?

ちょっと、恐ろしいですよね。

現実にはそこまでひどいことにはならないかもしれませんが、現状のルールでは可能性としてあり得る、ということは認識しておくべきです。

運管の比較方法についてはこちらの記事も参考にしてください。

個人型確定拠出年金(個人型DC/iDeCo)、運用商品とコストを徹底的に比較した結果…狙い目はココ!

60歳まで払い出し不可

原則、60歳まで引き出せないという大きな制限付きです。

拠出開始が50歳以降の場合、受給開始年齢が61歳以降となる場合もあります。

確定拠出年金制度の概要(厚生労働省)の老齢給付金の欄を確認してください。

ただし最短60歳まで引き出せないのは老後資産形成にとってむしろメリットという意見もあります。

それも分からなくはないのですが、それはあくまで精神論であって、流動性が低いという意味でのリスクは決して無視できません。

例えばですが、個人型DCと併用しながら、貯蓄で学費を準備しているとしましょう。

この状態で途中、リストラなどの理由で収入が大幅に減ったとします。個人型DCの掛け金をゼロにしても、学費の準備が間に合わないとしたら…?

個人型DC口座内には潤沢な資金があるのに、学資ローンに頼る…?

人生何があるか分かりません。こうした事態は、十分ありえる話です。

いくら節税メリットが大きいからといえ、60歳まで引き出せないというリスクは十分理解し、ライフプランに沿った運用をすべきというのが僕の考えです。

そのためには、きちんとしたライフプランが必要になってくるでしょう。

老後の準備も、老前の準備も、両方しっかりと行っていきたいですね。

ブログ更新しました。

2017年からほぼ皆年金?個人型確定拠出年金(個人型DC)の基本を押さえておこう。 http://t.co/Kp3Nhzk51Z

はじめまして。

平成29年から始まる確定拠出年金を始めたいと考えている者です。

年間14.4万円が上限なのですが、50万円を下回る状態だと経費が嵩みますが、

当初から50万円を運用機関に預ける等の節減方法はないのでしょうか。

どうぞ宜しくお願いします。

jasminさん

初めまして、林です。

コメントありがとうございます。

これから確定拠出年金を始めるということですので、

ゼロからのスタートになりますね。

最初から運用機関にまとめて預ける方法は

今のところ、残念ながらありません。

年間14.4万円ということは50万円になるまで

3年半ぐらいかかる計算ですので、

この期間は多少我慢して積み立てていくしかありませんね。

ご参考になりましたら幸いです。

先生、

ご助言有難うございます。

2016年9月より楽天証券にて確定拠出年金の取り扱いを始めるそうで、

20万円以上で費用が無料になるとの事です。

当初の1年間は無料キャンペーンを予定しているので、

取扱いの商品を確認の後、

楽天証券にて確定拠出年金を始めたいと思います。

jasminさん

コメント頂きまして、ありがとうございます。

楽天証券のキャンペーン、魅力的ですね。

手数料だけでなく、商品構成も含めて、

ご検討ください。

また、もしかしたらSBIも楽天証券に対抗して

何らかのキャンペーンを打ち出してくる

可能性はありますので、じっくり検討されると

いいと思います。

気の長い話になりますので、多少の管理費の差よりも、

ご自身の資産状況、収入と、DCの商品構成などから

長期的な投資戦略をうまく立ててくださいね。

林先生

早速のご返答有難うございます。

ちなみに、SBI証券を予定しているのですが、

ずぼらな人間で投資については知識がないのですが、

運用商品はどの様に選べば良いのでしょうか。

定期預金はほとんど増えないものの、減るよりは安心で、

減税のメリットを享受するだけでも十分だと考えているのですが。

現在20才前半で、ずぼら人間ですので、リスクのあまりない放置できる商品だと助かります。

漠然と考えているのは、外国株式と外国債券の50%ずつはどうかと...

商品ページを見ても何が違うのか分からず、

手数料など維持費に目が行ってしまうだけなので困っています。

どうぞ宜しくお願いします。

jasminさん

こんばんは、林です。

コメント頂き、ありがとうございます。

20歳代前半とのこと、

若いうちから資産形成への意識を持たれるのは、

大変素晴らしいことだと思います。

運用商品の選択ということですが、

その前にまずご自身のライフプラン作成と許容できるリスクの決定、

そのリスク範囲での資産配分の設計…と

やるべきことがあります。

それをやっていないように見受けられますので

ある意味商品の選択ができないのは

当然ともいえます。

一つ一つ、着実にクリアしていってください。

もしよろしければ、メルマガ読者へ

資産構築のテキストを無料でプレゼントしていますので、

そちらで勉強していただいてもいいかと思います。

なお、20歳前半ということですが、

大変失礼ながら、一般的な給与所得者を想定した回答をしますと、

その年代であれば証券投資ベースの資産運用を考えるよりは、

人的資本への投資、すなわち、ご自身の自己研鑽を

最優先で考えるのがよろしいかと思います。

証券投資も魅力的ではありますが、

人的資本が生涯に生み出す財に比べれば

ちっぽけなものです。

ご自身の伸び代が大きな間に、

積極的にご自身へ投資されることをお勧めします。

以上、ご参考になれば幸いです。

はじめまして。もりもりと申します。

2017年からの確定拠出年金制度のことでどうしてもわからないことが

あったので、書き込みさせていただきました。

現在、企業型DCを導入している企業に勤めているのですが、企業の

支出額が@35,000円となった場合、個人型で@20,000円加入できるよう

になるということですが、夫々別の証券会社で積み立てることが可能

なのでしょうか。可能だった場合、手数料はそれぞれに支払うということ

なのでしょうか?同じ証券会社等で積み立てた場合は1つの手数料で

良いのでしょうか。

同一人の確定拠出年金口座であるのに、ダブルで手数料というのは

痛いですよね。

何卒よろしくお願いいたします。

もりもりさん

はじめまして、林です。

コメント頂きまして、ありがとうございます。

>同一人の確定拠出年金口座であるのに、ダブルで手数料というのは

>痛いですよね。

まだ制度が始まってないので、

僕の理解の範疇での回答ですが、

多分そうなると思います。

企業型DCを導入済の企業にお勤めの場合、

拠出総額は変わりませんので、

個人型DCへ加入するメリットは低いです。

ただし商品選択の幅が広がるというメリットは

あると思います。

そういう意味で、同じ証券会社の個人型DCへの加入は

メリットがあるのかどうか疑問です。

焦る必要はありませんので、

制度が始まってからじっくり検討されると

いいと思います。

以上、ご参考にしていただければ幸いです。

(2016.9追記)

>年間14.4万円ということは50万円になるまで

>3年半ぐらいかかる計算ですので、

>この期間は多少我慢して積み立てていくしかありませんね。

楽天証券が、2016年9月に個人型DCにへ参入を発表しました。

楽天証券では資産残高10万円以上で

運営管理機関(楽天証券)の管理費無料としています。

選択肢の一つとして、参考にしてください。

確定拠出年金口座の比較記事はこちらにあります。

↓

https://h-fpo.com/?p=1454

と思ったら、既にその方向に向かってた。 » 面倒くさがりさんのために、 何も言わなくても最初からリスク商品を 購入していくルール整備が始まります。 (これをデフォルト商品といいます) https://t.co/EnJcHKh7wc 2017年からほぼ皆年金?個人型確定拠出年金