5年間非課税のNISA。デメリットとメリットを知って賢く利用しよう。

2014年から株式譲渡益への課税10%の優遇措置が無くなり、元の20%課税に戻されます。

本来の課税割合に戻ったといえばそれだけなんですが、優遇措置期間が長かったせいか、20%となると課税額が大きくなったように感じます。

証券会社は当然のことながら、「貯蓄から投資へ」の掛け声(長い間掛け続けている声だけど…苦笑)の政府にとっても、これは逆風となります。

そこで課税優遇措置が無くなる代わりにNISA(ニーサ)と呼ばれる新たな非課税制度が2014年から始まりました。

でもこのNISA。実はいいことばかりではないんです。

NISAのデメリットと賢い使い方についてお伝えしていきます。これを知らなければ、思わぬ損失を被るかもしれませんよ。

まずはNISAの基本から

こちらの記事は内容が少し古くなっていますので、以下の記事もあわせてご覧ください。

【2018年版】iDeCo、NISA、つみたてNISA比較表とまとめ

メリット、デメリットの話に入る前に、まずはNISAの基本から押さえていきましょう。

NISAのメリット

NISAを簡単に言ってしまえば株式や株式ファンドの購入額と運用期間の制限がついた非課税口座のことです。

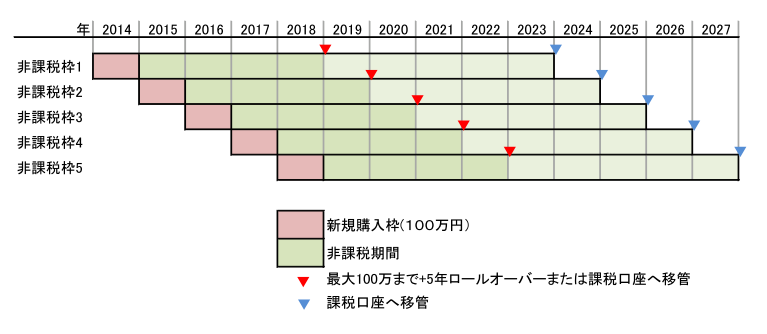

よくみる以下の図を使って説明しましょう。

(クリックで拡大)

図のように、最初の1年間で当初100万円の新規購入枠があり、その売却益の非課税枠がその年を含め5年間続きます。

非課税期間内もしくは非課税期間終了時点で利益があった場合、それを売却したり課税口座に移管しても利益に課税されません。

年間購入額の上限はあるものの、この非課税特典がNISAの最大のメリットになります。

2016年から購入枠120万円に拡大、ジュニアNISAも開始

2016年から年間購入枠が120万円に拡大されました。以下120万円として説明します。

また未成年版NISAである「ジュニアNISA」も2016年から開始しました。詳しくはこちらの記事も御覧ください。

NISA・ジュニアNISA最新制度のまとめ(2016年・保存版)

2018年から「つみたてNISA」が開始

2018年から年間購入枠が40万円、非課税期間20年のつみたてNISA制度が開始しました。詳しくはこちらの記事も御覧ください。

【保存版】2018年から始まるつみたてNISA、10のメリットとデメリット

NISA口座で投資した5年後はどうなる?

5年後、120万円を限度にさらに5年間継続(ロールオーバー)して、最大10年非課税枠で保有することもできますし、課税口座に移管することもできます。

5年後にロールオーバーする場合、その年の非課税枠120万円に移管することになりますので、例えば投資した株式や投信が150万円に値上がりしていたとしても、そのうちの120万円までしかロールオーバーできません。

これが単位株だとすれば、ロールオーバーできないことになります。

この制限は2017年の税制改正により、2018年以降撤廃され、120万円以上でもロールオーバーできることとなりました。

当初の5年にさらに5年間非課税での保有が継続できますので、制約つきとはいえ、トータルで10年間です。

長期投資の受け皿としては魅力的といえるでしょう。

ロールオーバーの5年が終了したら、最後は課税口座に移管するか売却します。

この流れが基本形で、1年ずつずれながらこれが5回分、繰り返されます。

つまり2014年から2023年まで毎年120万円分(2015年までは100万円)の新規購入枠が発生するのです。

それぞれの年の新規購入枠は独立しているので、「今年は100万しか使わなかったから、余った20万円を追加して来年は140万までOK!」ということには残念ながらならず、この場合も来年の購入枠は120万円のままです。

そしてさらにこの購入枠は新規購入の場合に必ず消費されるという点に注意してください。

じゃぁ複数証券会社でNISA口座を開設し、枠を広げたらいいじゃない!

と思われるかもしれませんが、現状では1度に1つの証券会社でしかNISA口座を開設できません。

これを3つの証券会社まで認めようという動きもあるようですが、国会の会期と法改正(根拠法:租税特別措置法第 37 条の 14 第5項第1号)の事情から、早くても2015年からとなりそうです。

2016年から新たに、毎年NISA口座の金融機関を選べるようになりました。あくまでも1度には1つの証券会社だけですが、利便性はいくぶん、向上することになりました。

関連記事:

NISAまとめ記事(2015年版)。これで来年に向けた準備は抜かりない!?

5年後はこのようになるはずですが、2014年から始まったNISA制度は2019年末に「はじめての5年後」を迎えます。

本記事執筆時点ではまだはじめての5年後を迎えておらず、実際に各証券会社がどのように実務対応するかはまだ定かではありません…。

とは言ってもきちんと法律で決まっていることですから、あまり心配する必要はないでしょう。

NISAの3つのデメリット

残念ながらNISAにはそのメリットに隠されたさまざまなデメリットもあります。

代表的なデメリットを3つ挙げておきますので、よく読んで理解しながら活用するようにしましょう。

NISAのデメリットその1 「回転売買には使えない」

ではまず、この「新規購入枠にしか使えない」という点について考えてみましょう。

NISAの対象は個別株式株、および株式ファンドです。個別株式株でよく耳にするのはデイトレに代表される短期回転売買です。

しかし、NISAは新規購入の際に必ず購入枠を消費していきます。したがって、NISAは回転売買に全く向かないと考えていいでしょう。

例えばあなたが10万円で購入できる株式でデイトレをしているとします。

この10万円株をNISA口座で毎日1回ずつ売買すると、非課税枠の120万円を毎日10万円ずつ消費していきます。

そのため、なんと僅か12営業日でNISAの非課税枠が無くなってしまい、その後の損益は通常の課税対象となってしまいます。

NISAは1年で120万円の非課税枠しかありませんから、残りの約200営業日は、NISAが使えなくなります。

このことから、NISAはデイトレや短期売買などの回転売買には全く向かないということがお分かりかと思います。

よく証券会社が「NISA口座の株式取引手数料無料!」とか謳ってますが、そもそも手数料が安いというのはデイトレーダーや短期回転売買に効果を発揮するものです。

したがって、NISA口座の手数料割引効果はかなり疑問なんです。

NISAのデメリットその2 「逆に課税される場合がある」

NISAは新しい非課税制度です。

「非課税」といことばかりが強調されていて、デメリットが正しく伝わっていない気がしますが実はNISAを使うことで逆に課税されてしまう場合があるんです。

その前に、まずNISAの仕組みを正しく知る必要があります。

NISAの非課税期間は投資枠設定から最低5年間、5年後にさらに5年間継続(ロールオーバー)できるとなっています。

しかし、この5もしくは10年後も売却せずに保有していた場合一旦損益確定された上で源泉徴収等の特定口座に移管されることになります。

さらに損益確定時に損失が出た場合でも、損失繰越ができません。

このNISAの特徴が非常にクセものなんです。

例えば5年後NISAが終了する直前の時点では損失となっていた株式が、NISAの非課税期間終了後に持ち直し、買い値まで復活したとします。

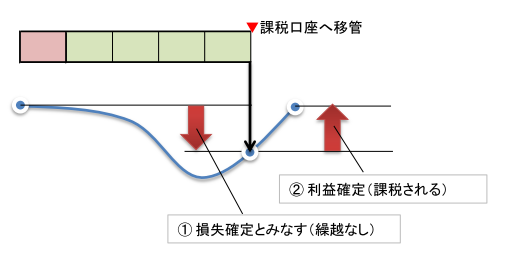

この状況は以下のような図で説明できます。

(クリックで拡大)

そこであなたは買い値になった時点で「やれやれ、トントンになった」と思って売却しました。

本来ならば、譲渡損益は0ですので、課税額も0です。

しかし、NISA終了時点で一旦損失が確定しているため(①)その後課税対象となる譲渡益がNISA終了時点の株価から買い値までの「利益」となってしまい、結局課税されてしまうわけです(②)。

投資家にとってみれば5年以上も株式やファンドを保有しておいて、譲渡益もなく、なぜかさらに課税までされてしまうというのはどう考えても納得しがたい状況と言えるでしょう。

これが、NISAが批判を受けている最大の理由なんです。

通常の課税口座であれば、一旦損失確定しても3年後まで繰り越せますので、3年以内の利益確定なら損益相殺が可能です(上の例であれば非課税となる)。

損失が出ている場合はNISAのデメリットを被ってしまうので、これは注意したいところです。

NISAのデメリットその3 「制度が一時的、流動的」

これは新しく出来た制度にはつきものですので仕方のない面もありますが、NISAはまだまだ一時的、流動的な制度です。

これまでのNISA制度の変遷を辿ってみましょう。

- 2014年:NISA開始。非課税枠100万円/年、非課税期間5年、制度期間10年。

- 2015年:NISA口座開設機関の変更が可能に。

- 2016年:NISAの非課税枠が年100万円から120万円に拡大。ジュニアNISA制度開始。

- 2017年:つみたてNISAの創設にむけた動き。非課税期間20年、年間積立額40万円へ。

- 2018年:つみたてNISA開始

と、制度開始からわずか3,4年の間に非常に多くの制度変更や、類似制度の創設がなされてきました。

これだけの変更がされると、利用者側から見ると「一体今はなにがどうなっているの?」

と混乱してしまいそうです。

ただ、これはデメリットといえばデメリットですが、ある意味政府(金融庁)がNISA制度を本気で定着させようと試行錯誤していることの現れで、良い傾向だとも言えそうです。

(特につみたてNISAなどは非課税期間が20年間と非常に長期間にわたる制度になることが検討されているので、きちんと導入されれば、事実上の恒久制度とみなしていいようになるんじゃないかと思っています。

ただし今のところは、つみたてNISAも恒久ではなく2037年分で終了します)

当たり前ですが、証券会社や銀行はこのようなデメリットをあまり説明してくれませんのでご注意を。

ジュニアNISAのデメリット

ジュニアNISA特有のデメリットも挙げておきます。

よく、ジュニアNISAのデメリットとして、子などの未成年者が18歳(3月末時点)になる年まで払い出しが出来ないという点が挙げられます。

確かにそれはそうなんですが、例えば教育資金として運用したいような場合、必ず必要な資金となりますからむしろそれはメリットであるとも言えます。

行動経済学でいえばいつでも使えるお金は、あるだけ使ってしまうのが人間の本性ですから、18歳まで使えないというのはむしろメリットです。

じゃぁ何が本当のデメリットかというと、

「18歳まで同じ金融機関に固定されてしまう」

という点です。

デメリットというよりは大きなリスクであり、金融機関に囲い込まれることほど大きなリスクはないといえます。

NISAであれば、面倒ですが毎年金融機関は見直せますので、これはジュニアNISA特有のリスク(デメリット)と言えるでしょう。

ジュニアNISAご利用の際には、特に気をつけてください。

NISAを上手に利用する方法

NISAにはデメリットもあることが理解頂けたと思います。

とはいえ、うまく使うことが出来れば、非課税のメリットが生かせるのも事実です。

非課税口座にはiDeCoなどもあってどちらも上手に利用すればいいですが、iDeCoと異なるのは必要なときにすぐに換金して使える、というのが最大のメリットになります。

iDeCo(個人型DC)参考記事:

2017年から皆年金の個人型確定拠出年金(個人型DC/iDeCo)で気をつけるべきこと。

では、NISAのデメリット(リスク)を最少にしながら、うまく活用するにはどうすればいいのでしょうか?

長期投資に徹する

NISAの生い立ちから言って、長期投資に利用するのが最も正しい利用方法です。

そもそも回転売買には不向きですので、NISAにはbuy and hold(買って売らない)タイプの投資か、積立ファンドのような投資スタイルが適していると考えられます。

ただ、たった100万円の投資枠ですので、個別株式の場合はほとんど分散ができません。

低位株ばかりを集めたとしても、せいぜい10銘柄ぐらいが限界でしょう。

長期投資にリスク分散は不可欠ですのでそういう意味では小額から多数の銘柄に分散できるファンドが適していると考えます。

ロールオーバーをうまく活用する

新規投資枠設定から5年後にロールオーバーすることができます。

6年後以降、保有している証券が下落するという確信がないなら、基本的にはロールオーバーのメリットが高くなります。

というのも、追加の5年間で保有証券の価格が上昇する時期もあるかもしれないし、上昇して利益がでたらその時点で利益確定してしまえば、NISAのデメリットは消失し、非課税メリットが受けられるからです。

こういう使っても使わなくてもよい「オプション」を上手に利用することでNISAのリスクをうまく回避していきましょう。

ただしつみたてNISAは今のところロールオーバー出来ない制度になっています。

積立資金が既にあるなら、余剰資金の活用も検討

手元に資金がなく、給与天引きで積み立てする場合は考えなくても構いませんが、もし今手元にまとまった資金があり、それをNISAで活用したいという場合の資金活用を考えてみましょう。

手元に500万円あって、それを5年間で毎年100万円ずつNISA口座で投資していく場合、手元資金は

2014年:400万円

2015年:300万円

2016年:200万円

2017年:100万円

と100万円ずつ減っていき、それに伴いNISA口座の資産が増えていきます。

ここで、2014年に

1年定期:100万円

2年定期:100万円

3年定期:100万円

4年定期:100万円

で預けておけば、毎年満期を迎える100万円をNISA口座へ投資できるので資金効率がアップします。

定期預金はあくまでも例で、個人向け国債などでも構いません。

投資に加え、待機資金の活用や節約術など、長期投資に必要な知識・スキルは多岐に渡ります。

このサイトでじっくりと学んでいってください。

NISAの前に!

NISAというのはあくまでも投資の非課税制度であり、それ以上でもそれ以下でもありません。

あなたはそもそもその前に、お金の心配を減らしたいと考えていたのではないでしょうか?

もし、こちらのことを学ばずにいきなり投資をしようとしているなら、それは「余計な心配」を抱え込むことになるだけかもしれません。

↓

最初の年に120万ぶん買いそのまま保有し翌年120万ぶん買い増ししそして、その年に240万売ったケースでは税金はどうなるんですか教えて下さい。(利益が出たケースですが)

小野さん

コメントありがとうございます。

NISA口座内であれば、

今年に買った分、昨年に買った分

関係なく利益に課税はされません。

ご安心ください。

林

ご教授ありがとうございました。